- Asesores Expertos e indicadores personalizados

- Dónde coger los robots comerciales e indicadores

- Cómo crear un EA o indicador

- Simulación de estrategias

- Cómo el simulador descarga los datos históricos

- Optimización de estrategias

- Particularidades de simulación

- Informe sobre la simulación

- Visualización de simulación

- Registro de simulación

- Tipos de optimización

- Ticks reales y ticks generados

- MetaTester y agentes remotos

- Variables globales

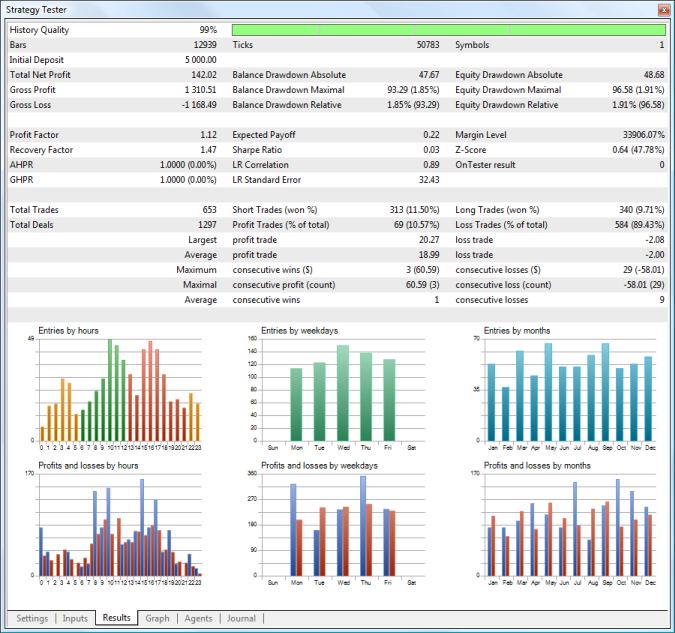

Informe sobre la simulación

Para ver el informe detallado sobre la simulación, abra la pestaña "Back test".

En el informe de simulación están disponibles los siguientes indicadores:

- Calidad del historial (History Quality) – este indicador caracteriza la calidad de los datos de precios que han sido utilizados para la prueba. Se determina como la relación porcentual de los datos de minutos correctos respecto a los incorrectos. Los datos con un volumen de 1 se consideran incorrectos para diferentes valores de OHLC. También les pertenecen las brechas en el historial. Dependiendo de su tamaño, el intervalo de simulación se divide en 1 – 199 segmentos. La calidad se calcula de forma separada para cada uno de ellos. Estos segmentos se muestran coloreados en el indicador gráfico de calidad del historial (cuanto más claro sea el color verde, mejor calidad tenemos; el rojo representa los segmentos con la calidad inferior a 50%).

- Barras (Bars) – número de barras generadas para el símbolo en el que se hace la prueba;

- Ticks (Ticks) – número de ticks modelados durante la prueba;

- Símbolos (Symbols) – número de símbolos sobre los que el EA ha solicitado la información durante la simulación;

- Depósito inicial (Initial Deposit) – depósito inicial para la simulación;

- Retirada (Withdrawal) – importe retirado por el EA durante la simulación. Si las operaciones de retirada de fondos no han sido realizadas, este campo no se muestra;

- Beneficio Neto (Total Net profit) – resultados financieros de todas las transacciones. Este índice representa la diferencia entre "Beneficio bruto" y "Pérdidas brutas";

- Beneficio Bruto (Gross Profit) – importe de todas las transacciones con resultados positivos reflejado en unidades monetarias;

- Pérdidas Brutas (Gross Loss) – importe de todas las transacciones con resultados negativos reflejado en unidades monetarias;

- Reducción absoluta del saldo (Balance Drawdown Absolute) – diferencia entre el valor del depósito inicial y el valor mínimo por debajo del depósito inicial hasta el cual ha descendido alguna vez el saldo en todo el periodo de prueba. Reducción absoluta = Depósito inicial - Saldo mínimo. Eche un vistazo al ejemplo de cálculo de reducciones.

- Reducción Máxima del Saldo (Balance Drawdown Maximal) – mayor caída del saldo entre el máximo local y el siguiente mínimo local en la divisa del depósito. Entre paréntesis se indica la magnitud de esta caída en tanto por ciento. Reducción máxima = Max[máximo local - siguiente mínimo local]. Eche un vistazo al ejemplo de cálculo de reducciones.

- Reducción relativa del saldo (Balance Drawdown Relative) – mayor caída del saldo entre el máximo local y el siguiente mínimo local en tanto por ciento. En paréntesis se indica la magnitud de esta caída en términos monetarios. Reducción relativa = Max[(máximo local - siguiente mínimo local)/máximo local * 100]. Eche un vistazo al ejemplo de cálculo de reducciones.

- Reducción absoluta del capital (Equity Drawdown Absolute) – diferencia entre el valor del depósito inicial y el valor mínimo por debajo del depósito inicial hasta el cual ha descendido alguna vez el capital en todo el periodo de prueba. Se calcula de forma análoga a la reducción total del balance.

- Reducción máxima del capital (Equity Drawdown Maximal) – mayor caída del capital entre el máximo local y el siguiente mínimo local en la divisa del depósito. Entre paréntesis se indica la magnitud de esta caída en tanto por ciento. Se calcula de forma análoga a la reducción total del saldo.

- Reducción relativa del capital (Equity Drawdown Relative) – mayor caída del capital entre el máximo local y el siguiente mínimo local en tanto por ciento. En paréntesis se indica la magnitud de esta caída en términos monetarios. Se calcula de forma análoga a la reducción total del saldo.

- Factor de Rentabilidad (Profit Factor) – coeficiente que muestra la relación entre Beneficio bruto y Pérdidas brutas. Un uno significa que el importe de los beneficios es igual al importe de las pérdidas;

- Factor de Recuperación (Recovery Factor) – este indicador mide el grado de riesgo de la estrategia, es decir, el importe de dinero que arriesga el EA para ganar el beneficio obtenido. Se calcula como el ratio del beneficio obtenido a la reducción máxima (Maximal Drawdown);

- AHPR – promedio aritmético de la transacción (cambio en por cientos). Se trata del cambio medio aritmético de la equidad por cada transacción. El promedio aritmético suele dar una valoración algo sobrestimada de la rentabilidad del sistema de trading en comparación con el promedio geométrico. Si el promedio geométrico supone la multiplicación de los resultados de cada transacción, el promedio aritmético supone su suma. El valor porcentual, que es más habitual, se muestra entre paréntesis. El valor positivo significa que dicho sistema de trading es rentable. El negativo indica que no es rentable.

- GHPR – promedio geométrico de la transacción (cambio en por cientos). El promedio geométrico muestra por cuánto se ha cambiado el capital en resultado de cada transacción por término medio. El cambio relativo de la equidad suele ser a menudo una estimación más objetiva que el beneficio esperado. Entre paréntesis se indica el cambio del capital en por cientos. El valor negativo significa que con cada transacción el capital se disminuye.

- Beneficio Esperado (Expected Payoff) – este indicador calculado de forma estadística refleja la rentabilidad/no rentabilidad media de una transacción. También se puede considerar que refleja la rentabilidad/no rentabilidad prevista de la siguiente transacción;

- El Ratio de Sharpe es un indicador clásico que sirve para evaluar las acciones de un gestor de portafolios, los resultados de un fondo o un sistema comercial. Se calcula como (Rentabilidad - Rentabilidad Libre de Riesgo)/Desviación Estándar de la Rentabilidad. En el simulador de estrategias, se supone que la rentabilidad libre de riesgo es cero. Los valores del indicador generalmente se interpretan de la forma siguiente:

- Sharpe Ratio < 0 – la estrategia no es rentable, no sirve. Mal.

- 0 < Sharpe Ratio < 1.0 – el riesgo no se amortiza. Dichas estrategias pueden practicarse si no hay alternativas. Incierto.

- Sharpe Ratio ≥ 1.0 – si el Ratio de Sharpe es superior a uno, significa que el riesgo compensa, el portafolio/estrategia funciona. Bien.

- Sharpe Ratio ≥ 3.0 – un indicador alto sugiere que la probabilidad de sufrir pérdidas en una operación determinada es muy baja. Muy bien.

- LR Correlation – coeficiente de correlación de regresión lineal. El gráfico del balance es una línea poligonal que puede ser aproximada por una línea recta para más evidencia. Para encontrar las coordinadas de esta recta se utiliza el método de mínimos cuadrados. La recta obtenida tiene el nombre de "regresión lineal" y permite estimar la desviación de los puntos del gráfico del balance respecto a la regresión lineal. La correlación entre el gráfico del balance y la regresión lineal permite estimar el grado de variabilidad del capital. Cuanto menos picos y depresiones bruscos haya en la curva del balance, más cerca a uno será el valor de este índice. Cuanto más cerca se encuentre a cero, el trading tiene el mayor carácter ocasional.

- LR Standard Error – error estándar de desviación del balance de la regresión lineal. Este indicador sirve para evaluar la desviación del gráfico del balance de la regresión lineal en términos monetarios. Tiene sentido comparar sólo los sistemas que tengan las condiciones iniciales iguales (los valores del capital inicial son iguales). Cuanto más alto sea el valor, con más fuerza se desvía el balance de la línea recta.

- Nivel de Margen – el nivel mínimo de margen en por cientos que ha sido registrado durante el período de simulación;

- Cuenta Z – prueba en serie (la probabilidad de correlación entre las transacciones). La prueba en serie sirve para medir el grado de correlación entre las transacciones, y permite evaluar si tiene el historial de trading más (o menos) períodos de ganancias/pérdidas consecutivas que la distribución casual. La correlación detectada permite aplicar los métodos de gestión del capital y/o modificar el algoritmo del sistema de trading para maximizar los beneficios y/o eliminar la dependencia. La falta de detección de la correlación real es igual de peligrosa que la detección errónea de la correlación inexistente entre las transacciones. La cuenta Z muestra las desviaciones respecto a la distribución estándar en sigmas. El valor superior a 3 significa que tras una ganancia se debe esperar una pérdida con la posibilidad de 3 sigmas (99.67 %). El valor inferior a -3 significa que tras una ganancia tendrá lugar otra, y también con la posibilidad de 3 sigmas (99.67 %).

- Resultado OnTester – el valor devuelto por la función OnTester en el EA como resultado de la simulación. Corresponde a la selección del criterio personalizado durante la optimización;

- Total de Trades (Total Trades) – número total de operaciones (transacciones con los beneficios o pérdidas registradas);

- Total de transacciones (Total Deals) – número total de las transacciones;

- Transacciones Cortas (% rentables) (Short Trades (won %)) – número de transacciones que han registrado ganancias de las ventas, y el porcentaje de las transacciones cortas que han resultado rentables;

- Transacciones Largas (% rentables) (Long Trades (won %)) – número de transacciones que han registrado ganancias de las compras, y el porcentaje de las transacciones largas que han resultado rentables;

- Transacciones Rentables (% del total) (Profit Trades (% of total)) – número de transacciones rentables y su proporción del número total de transacciones , en por cientos;

- Transacciones no rentables (% del total) (Loss trades (% of total)) – número de transacciones no rentables y su proporción del número total de transacciones, en por cientos;

- Transacción más rentable (Largest profit trade) – transacción con el máximo resultado financiero positivo;

- Transacción más no rentable (Largest loss trade) – transacción con el máximo resultado financiero negativo;

- Promedio de transacción rentable (Average profit trade) – valor medio del beneficio de transacciones rentables (suma total de beneficios dividida por el número de transacciones rentables);

- Promedio de transacción no rentable (Average loss trade) – valor medio de pérdidas de transacciones no rentables (suma total de pérdidas dividida por el número de transacciones no rentables);

- Máximo de ganancias consecutivas ($) (Maximum consecutive wins ($)) – número de transacciones en la secuencia más larga de las transacciones rentables, y el importe de sus beneficios;

- Máximo de pérdidas consecutivas ($) (Maximum consecutive losses ($)) – número de transacciones en la secuencia más larga de las transacciones no rentables, y el importe de sus pérdidas;

- Beneficio máximo consecutivo (número de ganadas) (Maximal consecutive profit (count)) – beneficio máximo en la secuencia de las transacciones rentables, y el número de transacciones en esta secuencia;

- Pérdidas máximas consecutivas (número de perdidas) (Maximal consecutive loss (count)) – pérdidas máximas en la secuencia de las transacciones no rentables, y el número de transacciones no rentables en esta secuencia;

- Promedio de ganancias consecutivas (Average consecutive wins) – cantidad media de transacciones rentables en las secuencias rentables consecutivas;

- Promedio de pérdidas consecutivas (Average consecutive losses) – cantidad media de transacciones no rentables en las secuencias no rentables consecutivas.

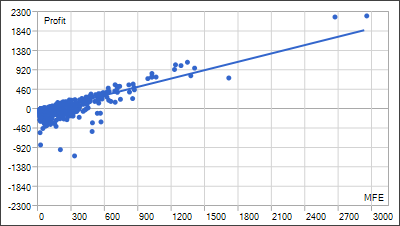

- Correlation (Profits, MFE) – relación entre los resultados de las posiciones y MFE (Maximum Favorable Excursion – la máxima ganancia potencial que se observa durante el mantenimiento de la posición). Cada posición alcanzaba su beneficio máximo y sus pérdidas máximas durante el período entre su apertura y cierre. MFE muestra el beneficio en dirección favorable del movimiento del precio. A cada posición cerrada le corresponde el resultado de esta posición y dos indicadores: MFE y MAE (Maximum Adverse Excursion – la máxima pérdida potencial que se observa durante el mantenimiento de la posición). Así podemos dibujar cada posición sobre el plano donde MFE será trazado por el eje X, y el resultado de la posición, por el eje Y. Cuanto más cerca esté el resultado de la posición del valor MFE, con mayor grado ha sido aprovechado el movimiento del precio en la dirección favorable. La línea recta en el gráfico muestra la aproximación por la función Profit=A*MFE+B. El indicador Correlation (Profits, MFE) permite estimar la relación entre las ganancias/pérdidas obtenidas y MFE. Cuanto más cerca esté este valor de 1, mejor se pone la posición sobre la recta de la aproximación. Si se encuentra más cerca de cero, la relación será menos significativa. Lo que más caracteriza el MFE es la habilidad de realizar la ganancia potencial.

- Correlation (Profits, MAE) – relación entre los resultados de las posiciones y MAE (Maximum Adverse Excursion). Cada posición alcanzaba su beneficio máximo y sus pérdidas máximas durante el período entre su apertura y cierre. MAE muestra las pérdidas en la dirección desfavorable del movimiento del precio. A cada posición cerrada le corresponde el resultado de esta posición y dos indicadores: MFE y MAE. Así podemos dibujar cada posición sobre el plano donde MAE será trazado por el eje X, y el resultado de la posición, por el eje Y. Cuanto más cerca esté el resultado de la posición del valor MAE, con mayor grado ha sido realizada la protección contra el movimiento del precio en la dirección desfavorable. La línea recta en el gráfico muestra la aproximación por la función Profit=A*MAE+B. El indicador Correlation(Profits,MAE) permite estimar la relación entre las ganancias/pérdidas obtenidas y MAE. Cuanto más cerca esté este valor de 1, mejor se pone la posición sobre la recta de la aproximación. Si se encuentra más cerca de cero, la relación será menos significativa. MAE caracteriza la reducción obtenida durante la vida de la posición y caracteriza el uso del Stop Loss de protección mejor que todo lo demás.

- Correlation (MFE, MAE) – relación entre MFE y MAE. Muestra la correlación entre dos series de características. El valor ideal de 1 – obtenemos el máximo beneficio y protegemos al máximo la posición durante toda su vida. El valor que tiende a cero nos dice que prácticamente no hay ninguna relación.

- Tiempo mínimo de retención de posición – este indicador muestra el intervalo mínimo de tiempo que ha pasado entre la apertura y el cierre completo de la posición durante la simulación. El cierre completo de una posición es su liquidación; el cierre parcial y el giro de la posición no se tienen en cuenta.

- Tiempo máximo de retención de posición – este indicador muestra el intervalo máximo de tiempo que ha pasado entre la apertura y el cierre completo de la posición durante la simulación.

- Tiempo medio de retención de posición – este indicador muestra el tiempo medio que ha pasado entre la apertura y el cierre completo de la posición durante la simulación.

Si los activos se retiran de la cuenta (Withdrawal) durante el proceso de simulación/optimización del EA, entonces los índices de reducción (drawdown) se calculan considerando estas operaciones de reintegro de fondos. El programa memoriza los índices de reducción calculados antes de la retirada de activos. A la hora de retirar activos, serán calculados de nuevo partiendo del valor actual de saldo o equidad. Si los valores de reducción obtenidos superan los valores memorizados anteriormente, éstos a su vez serán memorizados por el programa. De esta manera, en el informe final de simulación serán reflejados los valores máximos de reducción (drawdown). |

Diagramas

En el informe de simulación el usuario tiene disponibles los siguientes diagramas:

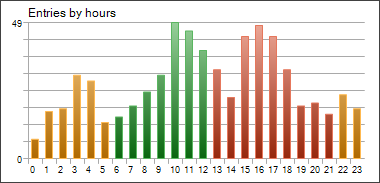

Entradas por horas

Este diagrama muestra la distribución de las transacciones de la entrada en el mercado (apertura, incremento y el giro de posiciones) por horas durante el día. Los colores de las barras del diagrama denotan las sesiones mundiales de trading: Asiática (amarillo), Europea (verde), Americana (rojo).

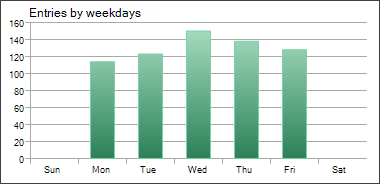

Entradas por días de la semana

Este diagrama muestra la distribución de las transacciones de la entrada en el mercado (apertura, incremento y el giro de posiciones) por días de la semana.

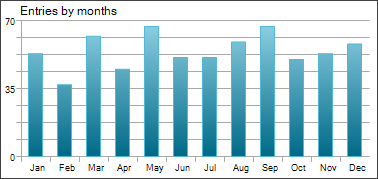

Entradas por meses

Este diagrama muestra la distribución de las transacciones de la entrada en el mercado (apertura, incremento y el giro de posiciones) por meses.

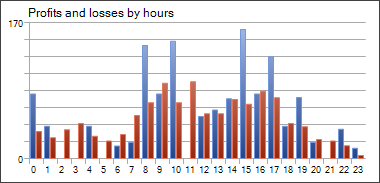

Ganancias y pérdidas por horas

Este diagrama muestra la distribución de las transacciones de la salida del mercado (cierre, cierre parcial y el giro de posiciones) por horas durante el día. Los colores de las barras del diagrama denotan las transacciones rentables (azul) y no rentables (rojo).

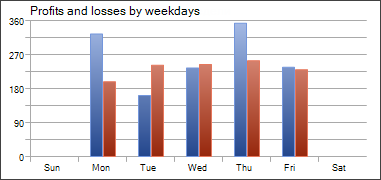

Ganancias y pérdidas por días de la semana

Este diagrama muestra la distribución de las transacciones de la salida del mercado (cierre, cierre parcial y el giro de posiciones) por días de la semana. Los colores de las barras del diagrama denotan las transacciones rentables (azul) y no rentables (rojo).

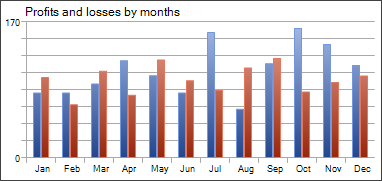

Ganancias y pérdidas por meses

Este diagrama muestra la distribución de las transacciones de la salida del mercado (cierre, cierre parcial y el giro de posiciones) por meses. Los colores de las barras del diagrama denotan las transacciones rentables (azul) y no rentables (rojo).

Distribución de ganancias y MFE

En el diagrama se puede ver los puntos con los que están marcadas las posiciones sobre el plano MFE (Maximum Favorable Excursion – máxima ganancia potencial que se observa durante el mantenimiento de la posición) – Ganancia. Los valores de ambos ejes se dan en la moneda del depósito. De esta manera, para cada posición podemos ver no sólo el valor del beneficio obtenido incluyendo los swaps a lo largo del eje Y, sino también la máxima ganancia posible durante el período de mantenimiento de la posición. Esto permite evaluar qué grado de protección tiene la ganancia sobre el papel (no realizada).

Aunque la misma distribución de los puntos sobre el plano ya ofrece una buena imagen del sistema de trading, para una evaluación más objetiva se muestra la regresión lineal, siendo ésta la aproximación según el método de mínimos cuadrados. Lo ideal sería que la recta vaya bajo el angulo de 45 grados.

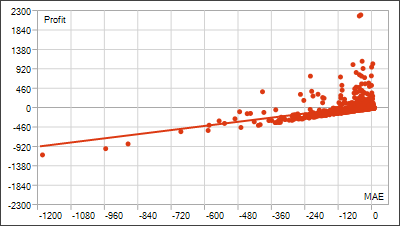

Distribución de ganancias y MAE

En el diagrama se puede ver los puntos con los que están marcadas las posiciones sobre el plano MAE (Maximum Adverse Excursion – máxima pérdida potencial que se observa durante el mantenimiento de la posición) – Ganancia. Los valores de ambos ejes se dan en la moneda del depósito. De esta manera, para cada posición podemos ver no sólo el valor del beneficio obtenido incluyendo los swaps a lo largo del eje Y, sino también la máxima retención posible durante el período de mantenimiento de la posición. Esto permite evaluar las posiciones en relación a la sobrespera de retenciones.

Aunque la misma distribución de los puntos sobre el plano ya ofrece una buena imagen del sistema de trading, para una evaluación más objetiva se muestra la regresión lineal, siendo ésta la aproximación según el método de mínimos cuadrados. Cuanto menos posiciones con valor negativo elevado X (MAE) haya, mejor. También permite tomar una decisión a base del análisis gráfico sobre las máximas pérdidas sufridas tras las cuales la posibilidad de obtener beneficios es muy reducida (si el análisis se lleva a cabo para la misma divisa y en puntos).

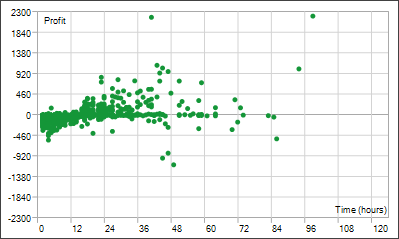

Distribución de ganancias y tiempo de retención de posición

En este diagrama se puede ver los puntos con los que están marcadas las posiciones sobre el plano Ganancia – Tiempo. Este diagrama representa la relación entre el tiempo de vida de la posición y el beneficio obtenido al cerrarla. Los valores en el eje de tiempo pueden ser representados en segundos, minutos u horas, en función de la escala necesaria. La ganancia se muestra en la moneda del depósito. El tiempo de vida de la posición se calcula desde el momento de su apertura hasta su cierre completo. El cierre completo de una posición es su liquidación; el cierre parcial y el giro de la posición no se tienen en cuenta.