- Expert Advisors und benutzerdefinierte Indikatoren

- Wo gibt es Handelsroboter und Indikatoren

- Expert Advisor oder Indikatoren erstellen

- Strategietester

- Wie der Tester historische Daten herunterlädt

- Strategie Optimierung

- Tester Features

- Tester Bericht

- Tester Visualisierung

- Journal des Testens

- Optimierungstypen

- Reale und generierte Ticks

- MetaTester und Remote-Agenten

- Globale Variablen

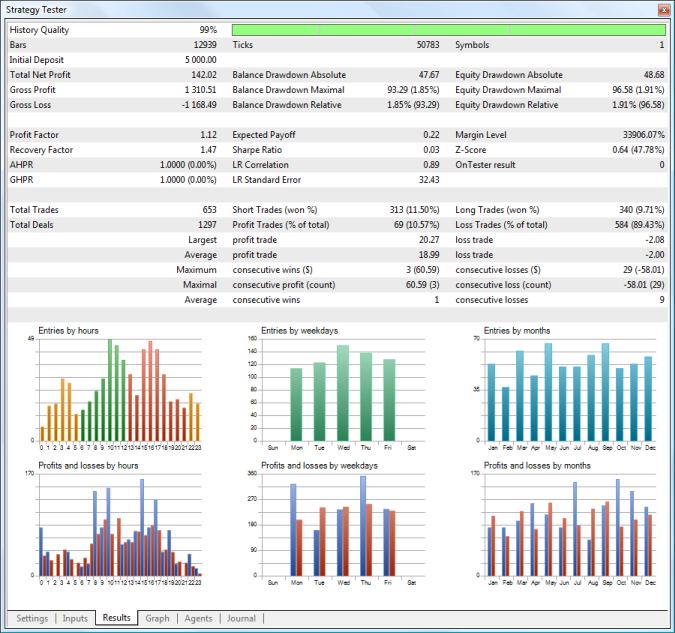

Tester Bericht

Sie können einen detaillierten Bericht im "Ergebnisse" Reiter anschauen.

Die folgenden Parameter sind verfügbar im Testbericht

- Qualität der Historie — dieser Wert charakterisiert die Qualität der Preisdaten, die für den Test genutzt wurden. Dies wird berechnet als Prozentwert von korrekten und inkorrekten ein-minütigen Daten. Balken mit einem Volumen von Eins aber unterschiedlichen Werten für OHLC werden als inkorrekt angesehen. Lücken in der Historie werden ebenso als inkorrekte Daten angesehen. Je nach Größe wird die Testperiode in 1 - 199 Intervalle aufgeteilt. Die Qualität der Historie wird für jedes Intervall einzeln aufgeteilt. Die Zeitintervalle werden in verschiedenen Farben dargestellt, als grafischer Indikator über die Qualität der Historie (ein hellerer grüner Farbton bedeutet bessere Qualität, ein roter Farbton eine Qualität von schlechter als 50 %)

- Balken — die Anzahl an Kerzen die generiert wurden für das Symbol;

- Ticks — die Anzahl an modellierten Ticks während des Tests;

- Symbole — die Anzahl an Symbolen, für welche Informationen vom Expert Advisor angefragt wurden;

- Initiale Einzahlung — initiale Einzahlung für den Test;

- Auszahlung — die Menge an Geld, die während des Tests vom Expert Advisor ausgezahlt wurde. Dieses Feld wird nicht angezeigt, wenn es keine Auszahlungen gab;

- Nettogewinn gesamt — das Gesamtergebnis aller Trades.

- Brutto-Profit — die Summe alle profitablen Trades in Geld;

- Brutto-Verlust — die Summe aller verlorenen Trades in Geld;

- Balance Drawdown Absolute — die Differenz zwischen dem Wert der Ersteinzahlung und dem Minimum unter der Ersteinzahlung, das der Kontostand während des ganzen Testzeitraums je erreicht hat. Absoluter Rückgang = Ersteinzahlung - Minimaler Kontostand. Schauen Sie sich ein Beispiel für die Berechnung des Rückgangs an.

- Balance Drawdown Maximal — der größte Rückgang des Kontostands zwischen dem lokalen Maximum und dem nächsten lokalen Minimum in Einzahlungswährung. In Klammern wird der Wert des Rückgangs in Prozent angegeben. Maximaler Rückgang = Max[lokales Maximum - nächstes lokales Minimum]. Schauen Sie sich ein Beispiel für die Berechnung des Rückgangs an.

- Balance Drawdown Relative — der größte relative Rückgang des Kontostands zwischen dem lokalen Maximum und dem nächsten lokalen Minimum in Prozent. In Klammern wird der Wert des Rückgangs in Geld angegeben. Relativer Rückgang = Max[(lokales Maximum - nächstes lokales Minimum)/lokales Maximum * 100]. Schauen Sie sich ein Beispiel für die Berechnung des Rückgangs an.

- Equity Drawdown Absolute — die Differenz zwischen dem Wert der Ersteinzahlung und dem Minimum unter der Ersteinzahlung, das der Kontostand während des ganzen Testzeitraums je erreicht hat. Er wird wie der absolute Rückgang des Kontostands berechnet.

- Equity Drawdown Maximal — der größte Rückgang der Equity zwischen dem lokalen Maximum und dem nächsten lokalen Minimum in Einzahlungswährung. In Klammern wird der Wert des Rückgangs in Prozent angegeben. Er wird wie der maximale Rückgang des Kontostands berechnet.

- Equity Drawdown Relative — der größte Rückgang der Equity zwischen dem lokalen Maximum und dem nächsten lokalen Minimum in Prozent. In Klammern wird der Wert des Rückgangs in Geld angegeben. Er wird wie der relative Rückgang des Kontostands berechnet.

- Profitfaktor — Rate des Brutto-Profits zum Brutto-Verlust. Ein Wert von eins bedeutet, dass die beiden Werte gleich sind;

- Erholungsfaktor — dieser Wert stellt das Risiko der Strategie da, also die Menge an Geld, die durch den Expert Advisor riskiert wurde um Profit einzufahren. Es wird berechnet als Rate von gemachtem Profit zum maximalen Rückgang;

- AHPR — arithmetisches Mittel eines Trades(Veränderung in Prozent). Arithmetisches Mittel von Änderungen am Eigenkapital pro Trade. Das arithmetische Mittel überschätzt in der Regel die Profitabilität eines Handelssystems im Vergleich zum geometrischen Mittel. Wenn das geometrische Mittel die Multiplikation von Ergebnissen jedes Trades bedeutet, ist das arithmetische Mittel nur die Summe aus diesen. Der Prozentwert ist in Klammern angegeben. Es ist positiv, wenn ein Handelssystem profitabel ist. Ein negativer Wert mein ein System, dass nicht profitabel ist.

- GHPR — geometrisches Mittel eines Trades (Änderung in Prozent). Das geometrische Mittel zeigt wie oft das Kapital nach jedem Trade im Durchschnitt gewechselt hat. Die relative Eigenkapitalveränderung ist oft mehr objektiv als das erwartete Ergebnis. Der Prozentwert der Kapitalveränderung ist in Klammern angegeben. Eine negative Zahl in Klammern bedeutet, dass im Durchschnitt das Kapital mit jedem Trade reduziert wird.

- Erwartetes Ergebnis — ein statistisch ermittelter Wert, der das durchschnittliche Ergebnis eines Trades angibt. Außerdem zeigt dies das erwartete Ergebnis des nächsten Trades an;

- Sharpe Ratio — ein klassisches Maß, das üblicherweise verwendet wird, um die Leistung eines Portfoliomanagements, Fondsergebnisse oder eines Handelssystems zu bewerten. Das Verhältnis wird berechnet als (Rendite - risikofreier Zinssatz)/Standardabweichung der Rendite. Im Strategietester wird der risikofreie Zinssatz mit Null angenommen. Die Ratio-Werte werden in der Regel wie folgt interpretiert:

- Sharpe Ratio < 0 — die Strategie ist unrentabel. Schlecht.

- 0 < Sharpe Ratio < 1,0 — das Risiko zahlt sich nicht aus. Solche Strategien können in Betracht gezogen werden, wenn es keine Alternativen gibt. Unbestimmt.

- Sharpe Ratio ≥ 1,0 — dies kann bedeuten, dass sich das Risiko auszahlt und das Portfolio/die Strategie Ergebnisse vorweisen kann. Gut.

- Sharpe Ratio ≥ 3,0 — ein hoher Wert bedeutet, dass die Wahrscheinlichkeit, bei jede einzelne Handelsposition einen Verlust zu erleiden, sehr gering ist. Sehr gut.

- LR Korrelation — lineare Regressions-Korrelation. Der Graph des Kontostands ist eine unterbrochene Linie, die durch eine gerade Linie angenähert werden kann. Um die Koordinaten dieser Linie zu finden, wird die Methode der kleinsten Quadrate genutzt. Die resultierende gerade Linie wird "Lineare Regression" genannt und erlaubt das Abschätzen der Abweichung der Punkte des Graphen von der linearen Regression. Die Korrelation vom Graphen des Kontostands zur linearen Regression erlaubt die Schätzung der Variabilität des Kapitals. Je weniger steile Hochs und Tiefs es in der Kurve gibt, desto näher ist der Parameter am Wert 1. Ein Wert der gegen Null tendiert bedeutet ein zufälliges Trading.

- LR Standardfehler — der Standardfehler der Abweichung des Kontostands von der linearen Regression. Dieser Index wird genutzt um die Abweichung des Charts des Kontostands von der linearen Regression in Geldwerten zu messen. Es ergibt nur Sinn, diese Systeme in ähnlichen initialen Bedingungen zu vergleichen, also der gleiche Wert an initialem Kapital. Je höher dieser Wert, desto mehr weicht der Kontostand von einer geraden Linie ab.

- Margin Level — minimales Level der Margin in Prozent während des Tests;

- Z-Score — Serientest (Die Wahrscheinlichkeit einer Korrelation zwischen Trades). Der Serientest erlaubt die Korrelation zwischen Trades abzuschätzen und bestimmt, ob in der Trade-Historie mehr oder weniger Perioden von aufeinander folgenden Gewinnen/Verlusten zu finden sind, als eine normale Verteilung bedeuten würde. Die erkannte Korrelation erlaubt Methoden des Money-Managements anzuwenden und/oder den Algorithmus des Handelssystems zu verändern um Profite zu maximieren oder Abhängigkeiten zu entfernen. Sowohl das ein fehlendes Auffinden realer Korrelationen, sowie das Finden nicht-existenter Korrelationen ist gefährlich. Der Z-Score zeigt die Abweichung von der Normalverteilung in Sigma an. Ein Wert über 3 bedeutet, dass ein Gewinntrade von einem Verlusttrade gefolgt wird, mit einer Wahrscheinlichkeit von 3 Sigma (99.67%). Ein Wert unter -3 bedeutet, dass ein Gewinntrade von einem Gewinntrade gefolgt wird, mit einer Wahrscheinlichkeit von 3 Sigma (99.67%).

- OnTester Resultat — der Wert, der von der OnTester Funktion im Expert Advisor als Ergebnis zurückgegeben wird. Dieser korrespondiert mit dem Optimierungskriterium der Optimierung;

- Gesamtanzahl Trades — die Gesamtanzahl an Trades (alle Deals, die einen Gewinn oder Verlust ergeben haben);

- (Anzahl Deals) — Gesamtanzahl an Deals;

- Sell-Positionen (gewonnen %) — Anzahl an Sell-Positionen, die einen Profit ergeben haben und die entsprechende Prozentzahl in Klammern;

- Long-Positionen (gewonnen %) — Anzahl an Long-Positionen, die einen Profit ergeben haben und die entsprechende Prozentzahl in Klammern;

- Gewonnene Trades (% von Gesamt) — die Menge an profitablen Trades und die Prozentzahl an der Gesamtanzahl von Trades;

- Verlorene Trades (% von Gesamt) — die Menge an verlorenen Trades und die Prozentzahl an der Gesamtanzahl von Trades;

- Größter Gewinntrade — der größte Profit aller profitablen Trades;

- Größter Verlusttrade — der größte Verlust aller negativen Trades;

- Durchschnittlicher Gewinntrade — der durchschnittliche Profit pro Trade;

- Durchschnittlicher Verlusttrade — der durchschnittliche Verlust pro Trade;

- Maximum Gewinne in Folge ($) — die längste Serie an gewonnenen Trades und deren totaler Profit;

- Maximum Verluste in Folge ($) — die längste Serie an verlorenen Trades und deren totaler Verlust;

- Maximum Gewinn in Folge (Anzahl) — der maximale Profit einer Serie an Gewinntrades und die Anzahl an profitablen Trades in dieser Serie;

- Maximum Verlust in Folge (Anzahl) — der maximale Verlust einer Serie an Verlusttrades und die Anzahl an verlorenen Trades in dieser Serie;

- Durchschnittliche Gewinne in Folge — die durchschnittliche Anzahl an Trades in Serien an gewonnenen Trades;

- Durchschnittliche Verluste in Folge — die durchschnittliche Anzahl an Trades in Serien an verlorenen Trades;

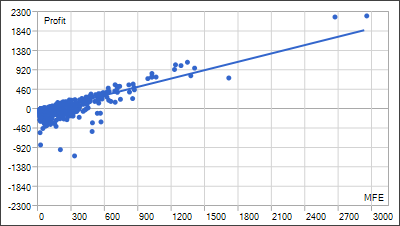

- Korrelation (Profit, MFE) — die Korrelation zwischen Gewinnen und MFE (Maximum Favorable Excursion, die maximale Größe potentiellen Profits aufgetreten während der Lebenszeit einer Position). Jede Position hatte ihren maximalen Profit und maximalen Verlust während der Zeit zwischen Eröffnung und Schließung. MFE zeigt den Profit beim vorteilhaften Verlauf des Preises. Jede Position hat ein Ergebnis und die beiden Parameter MFE und MAE (Maximum Adverse Excursion - maximale Größe eines potentiellen Verlustes aufgetreten während der Lebenszeit einer Position). Somit kann jede Position auf ein Koordinatensystem gezeichnet werden, bei dem MFE als x-Achse und das Ergebnis auf der y-Achse dargestellt wird. Ergebnisse nah am MFE bedeuten, dass die vorteilhafte Bewegung des Preises bestmöglich ausgenutzt wurde. Eine gerade Linie auf einem Graphen zeigt die Approximation der Funktion Profit = A * MFE + B. Die Korrelation(Profit, MFE) erlaubt die Relation zwischen Gewinnen und Verlusten und dem MFE abzuschätzen. Werte nah an 1 meinen, dass Trades nah an der Approximations-Linie liegen. Werte nah an Null bedeuten eine schwache Korrelation. MFE charakterisiert die Fähigkeit potentiellen Profit zu realisieren.

- Korrelation (Profit, MAE) — Korrelation zwischen Ergebnissen und MAE (Maximum Adverse Excursion). Jede Position hatte ihren maximalen Profit und maximalen Verlust während der Zeit zwischen Eröffnung und Schließung. MAE zeigt den Verlust beim nachteiligen Verlauf des Preises. Jede Position hat Ihr Ergebnis und die beiden Parameter MFE und MAE. Somit kann jede Position auf ein Koordinatensystem gezeichnet werden, bei dem MAE als x-Achse und das Ergebnis auf der y-Achse dargestellt wird. Ergebnisse nah am MAE bedeuten einen bestmöglichen Schutz gegen nachteilige Preisbewegungen. Eine gerade Linie auf einem Graphen zeigt die Approximation der Funktion Profit = A * MAE + B. Die Korrelation(Profit, MAE) erlaubt die Relation zwischen Gewinnen und Verlusten und dem MAE abzuschätzen. Werte nah an 1 meinen, dass Trades nah an der Approximations-Linie liegen. Werte nah an Null bedeuten eine schwache Korrelation. Das MAE beschreibt einen Rückgang während der Lebenszeit einer Position und charakterisiert die schützende Wirkung eines Stop Losses.

- Korrelation (MFE, MAE) — Korrelation zwischen MFE und MAE. Dies zeigt die Korrelation dieser beiden Charakteristiken. Der ideale Wert ist 1 - also der maximale Profit wird mitgenommen und die Position ideal geschützt über Ihre Lebenszeit. Werte nah an Null bedeuten eine schwache Korrelation.

- Minimale Positionshaltedauer — die minimale Menge an Zeit, die eine Position gehalten wurde. Das komplette Schließen einer Position ist deren volle Schließung; der berechnete Wert enthält keine Teilschließungen oder Positionsumkehrungen.

- Maximale Positionshaltedauer — die maximale Menge an Zeit, die eine Position gehalten wurde.

- Durchschnittliche Positionshaltedauer — die durchschnittliche Menge an Zeit, die eine Position gehalten wurde.

Wenn während des Tests/der Optimierung Auszahlungen vom Expert Advisor durchgeführt werden, wird dies im Rückgang mit eingerechnet. Die Rückgangswerte vor Auszahlungen werden vom Programm gespeichert. Bei einer Auszahlung wird die Berechnung neu durchgeführt auf Basis der aktuellen Werte des Kontostands und des Eigenkapitals. Wenn die Rückgangswerte größer sind als die vorherigen, werden diese neuen Werte gespeichert. Damit bleibt der höchste Wert im Bericht ersichtlich. |

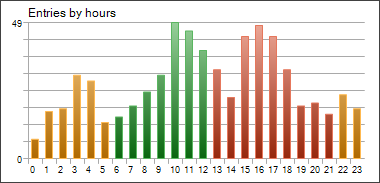

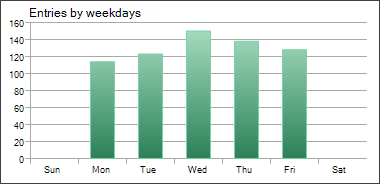

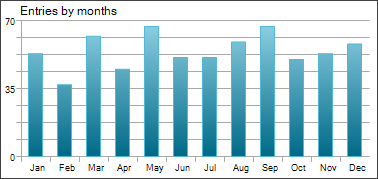

Diagramme

Die folgenden Diagramme sind im Testbericht verfügbar:

Einstiege nach Stunden

Dieses Diagramm zeigt die Verteilung der Positionseröffnungen (Eröffnungen, Erhöhungen, Umkehrungen von Positionen) nach Zeit. Die Farben in den Balken des Diagramms markieren die Handelssession: Asien (gelb), Europa (grün), Amerika (rot).

Einstiege nach Wochentagen

Dieses Diagramm zeigt die Verteilung der Positionseröffnungen (Eröffnungen, Erhöhungen, Umkehrungen von Positionen) nach Wochentagen.

Einstiege nach Monaten

Dieses Diagramm zeigt die Verteilung der Positionseröffnungen (Eröffnungen, Erhöhungen, Umkehrungen von Positionen) nach Monaten.

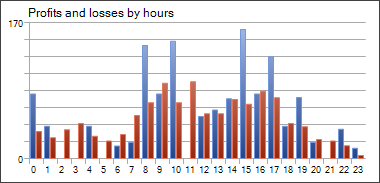

Gewinne und Verluste nach Stunden

Dieses Diagramm zeigt die Verteilung von Positionsschließungen (Schließungen, Teilschließungen, Umkehrungen von Positionen) nach Stunden. Die Farben der Balken im Diagramm zeigt profitable (blau) und nicht-profitable (rot) Positionen.

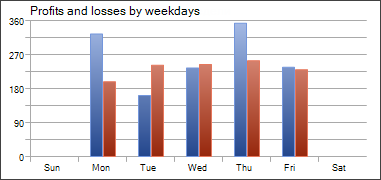

Gewinne und Verluste nach Wochentagen

Dieses Diagramm zeigt die Verteilung von Positionsschließungen (Schließungen, Teilschließungen, Umkehrungen von Positionen) nach Wochentagen. Die Farben der Balken im Diagramm zeigt profitable (blau) und nicht-profitable (rot) Positionen.

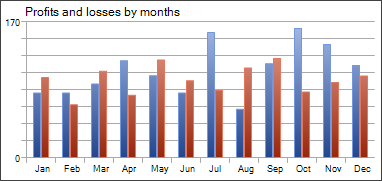

Gewinne und Verluste nach Monaten

Dieses Diagramm zeigt die Verteilung von Positionsschließungen (Schließungen, Teilschließungen, Umkehrungen von Positionen) nach Monaten. Die Farben der Balken im Diagramm zeigt profitable (blau) und nicht-profitable (rot) Positionen.

MFE-Profit Distribution

Positionen werden als Punkte des MFE (Maximum Favorable Excursion) gezeichnet - Profite. Die Werte beider Achsen werden in der Einzahlungswährung dargestellt. Zusätzlich zu den Profitwerten jeder Position inklusive Swaps auf der y-Achse, zeigt der Graph den maximal möglichen Profit während der Lebenszeit der Position. Dies erlaubt die Abschätzung, wie gut nicht-realisierte Gewinne geschützt werden.

Durch die Verteilung der Punkte auf dem Graphen wird ein Bild über das Handelssystem gezeichnet, eine lineare Regression, welche durch die Kleinste-Quadrate-Methode angenähert wurde für eine Objektive Analyse. Idealerweise hat die Linie einen Winkel von 45 Grad.

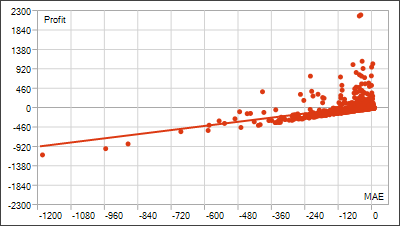

MAE-Profit Distribution

Positionen werden als Punkte des MAE gezeichnet (Maximum Adverse Excursion) — Profit. Die Werte beider Achsen werden in der Einzahlungswährung dargestellt. Zusätzlich zu den Profitwerten jeder Position inklusive Swaps auf der y-Achse, zeigt der Graph den maximalen Rückgang während der Lebenszeit der Position. Dies erlaubt das Abschätzen von Trades bezüglich dem Schutz vor Rückgang.

Durch die Verteilung der Punkte auf dem Graphen wird ein Bild über das Handelssystem gezeichnet, eine lineare Regression, welche durch die Kleinste-Quadrate-Methode angenähert wurde für eine Objektive Analyse. Je weniger Trades mit negativen X (MAE) Werten, desto besser. Die graphische Analyse hilft den maximal tolerierten Verlust abzuschätzen, nach dem die Wahrscheinlichkeit Profit zu erhalten relativ gering ist (solange die Analyse im gleichen Währungspaar und in Punkten erfolgt).

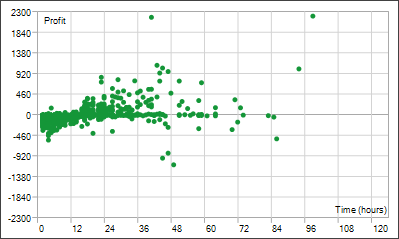

Profit- und Positionshaltezeitverteilung

Punkte gezeichnet als Profit - Zeit-Graph zeigt Positionen. Der Graph zeigt eine Korrelation zwischen der Haltezeit von Positionen und dem Profit der nach dem Schließen erlangt wurde. Werte auf der Zeitachse können in Sekunden, Minuten oder Stunden, je nach benötigter Skala angegeben sein. Der Profit wird als Einzahlungswährung angezeigt. Die Haltedauer wird berechnet als die Zeit zwischen Eröffnung und Schließung der Order. Das komplette Schließen einer Position ist deren volle Schließung; der berechnete Wert enthält keine Teilschließungen oder Positionsumkehrungen.