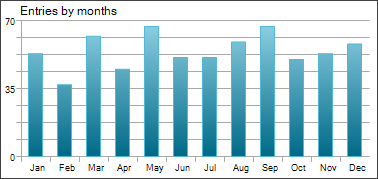

测试报告

您可以在 "结果" 栏里查看详细报告。

以下参数可用于测试报告:

- 历史品质 ― 此值代表用于测试的价格数据品质。它被确定为正确和错误的一分钟数据的百分比比率。具有不同OHLC值的交易量等于1的柱形图被认为是不正确的。历史缺口也被认为是不正确的数据。根据大小, 测试周期划分为 1 - 199 份间隔。它们当中的每一份都将分别进行历史数据品质检测。时间间隔会以不同颜色显示在历史数据品质的图形指标上 (浅绿色代表品质优良, 红色表示此间隔的品质低于 50%)。

- 柱线 ― 生成的测试 品种 柱线数量;

- 分时 ― 测试期间分时模拟数量;

- 品种 ― 品种数量, 智能交易系统测试期间的请求信息;

- 初始存款 ― 初始存款 用于测试;

- 提款 ― 在测试期间智能交易系统的提款数额。如果没有提款, 则此字段不会显示;

- 净盈利总额 ― 所有交易的财会结果。

- 毛利 ― 所有可盈利交易的资金总和;

- 毛损 ― 所有亏损交易的资金总和;

- 结余亏损绝对值 ― 整个测试期间,初始入金和低于初始入金最低水平之间的差额。AbsoluteDrawDown = InitialDeposit - MinimalBalance,请见亏损计算示例。

- 结余亏损最大值 ― 最高本地结余值和下一个最低账户结余值之间入金货币的差额。最大亏损值以百分比形式显示在括号中。MaximumDrawDown = Max[Local High - Next Local Low],请见亏损计算示例。

- 结余亏损相对值 ― 最高本地结余值和下一个最低账户结余值之间的差额百分比。最大亏损值以货币形式显示在括号中。RelativeDrawdown = Max[(Local High - Next Local Low)/Local High * 100)],请见亏损计算示例。

- 净值亏损绝对值 ― 整个测试期间,初始入金和低于初始入金最低水平之间的差额。这个计算类似于结余亏损绝对值。

- 净值亏损最大值 ― 最高本地净值和下一个最低净值之间入金货币的差额。最大亏损值以百分比形式显示在括号中。这个计算类似于结余亏损最大值。

- 净值亏损相对值 ― 最高本地净值和下一个最低净值之间的差额百分比。最大亏损值以货币形式显示在括号中。这个计算类似于结余亏损相对值。

- 盈利因子 ― 毛利和毛损的比率。数值为一则表示参数相等;

- 恢复因子 ― 此值反映了策略的风险程度, 即智能交易系统冒险使用资金博取盈利的数额。它的计算方法, 所获盈利与最大回撤的比值;

- AHPR ― 一笔交易的算术平均值 (变化百分比)。每笔交易的净值变化算术平均值。算术平均相较于几何平均, 通常会高估交易系统的盈利能力。如果几何平均值意味着每笔交易结果的乘积, 那算术平均只是对其求和。数值在括号里给出。如果交易系统可盈利, 则数值为正。如果交易系统亏损, 则数值为负。

- GHPR ― 一笔交易的几何平均值 (变化百分比)。几何平均值显示每笔交易之后资本变化的平均倍数。相对净值变化往往比预期回报的评估更加客观。资本变化百分比在括号里给出。括号内的负数意味着每笔交易都会减少平均资本。

- 预期回报 ― 一个统计计算值, 显示一笔交易的平均回报。而且, 它可当作显示下一笔交易的预期回报;

- 夏普比率 ― 一种经典的衡量标准,通常用于评估投资组合经理、基金业绩或交易系统的表现。该比率计算为(Return – Risk-Free Rate)/Standard Deviation of Return。在策略测试中,假设无风险比率(Risk-Free Rate)为零。夏普比率通常描述如下:

- 夏普比率 < 0 ― 该策略无利润。不好。

- 0 < 夏普比率 < 1.0 ― 风险不会得到回报。当没有其他选择时,可以考虑这种策略。不明确。

- 夏普比率 ≥ 1.0 ― 这可能意味着风险得到回报,并且投资组合/策略可以显示结果。好。

- 夏普比率 ≥ 3.0 ― 高数值表示在每笔特定交易中获得损失的概率非常低。非常好。

- LR 相关性 ― 线性回归相关性。余额图是虚线, 它可以用直线来近似。为了找到直线的坐标, 应用了最小二乘法。将所得直线称为 "线性回归", 并可评估余额图距线性回归的偏离。余额图和线性回归之间的相关性可以评估资本变动的程度。余额曲线上陡峰和陡谷越少, 参数值越接近 1。数值靠近零意味着交易随机性。

- LR 标准误差 ― 余额距线性回归偏离的标准误差。此指数用于评估余额图表距线性回归偏离的资金值。系统的初始条件类似 (相同初始净值) 比较才有意义。数值越高, 余额距直线的偏离越多。

- 保证金级别 ― 测试期间注册的最小保证金级别百分比;

- Z-分数 ― 一系列测试 (交易之间的可能相关性)。系列测试可以评估交易之间的相关性程度, 并评估交易历史当中是否包括隐藏的或多/或少连续盈利/亏损的周期超过正常分布。已检测的相关性可用于资金管理方法, 和/或修改交易系统算法来最大化盈利, 和/或去除依赖。在交易之间, 不去发现彼此间的真实相关性, 以及找了然而相关性不存在, 这两者都很危险。Z-分数表示距西格玛正态分布的偏差。数值高于 3 表示获胜一次之后紧随一次失败的概率是 3 西格玛 (99.67%)。数值低于 -3 表示获胜一次之后再次获胜的概率是 3 西格玛 (99.67%).

- OnTester 结果 ― 智能交易系统 OnTester 函数的返回值, 作为测试结果。它对应于优化的 自定义准则 ;

- 交易总数 ― 交易总数 (成交结果有固定的盈利/亏损);

- (成交总数) ― 成交总数;

- 空头交易 (胜率 %) ― 有盈利结果的卖出金融工具的交易数量, 和可盈利空头交易的百分比;

- 多头交易 (胜率 %) ― 有盈利结果的买入金融工具的交易数量, 和可盈利多头交易的百分比;

- 盈利交易 (总数的 %) ― 可盈利交易的数额和交易总数的百分比;

- 亏损交易 (总数的 %) ― 亏损交易的数额和交易总数的百分比;

- 最大盈利交易 ― 所有可盈利交易的最大盈利;

- 最大亏损交易 ― 所有亏损交易的最大亏损;

- 平均盈利交易 ― 每笔交易的平均盈利值 (盈利总额除以获胜交易的数量);

- 平均亏损交易 ― 每笔交易的平均亏损值 (亏损总额除以失败交易的数量);

- 最大连续获胜 ($) ― 最长获胜序列和它们的赢利总额;

- 最大连续亏损 ($) ― 最长亏损序列和它们的亏损总额;

- 最大连续盈利 (计数) ― 可盈利交易序列的最大盈利, 以及序列中可盈利交易的数量;

- 最大连续亏损 (计数) ― 亏损交易序列的最大亏损, 以及序列中亏损交易的数量;

- 平均连续获胜 ― 在可盈利序列中的获胜交易平均值;

- 平均连续亏损 ― 在亏损序列中的亏损交易平均值。

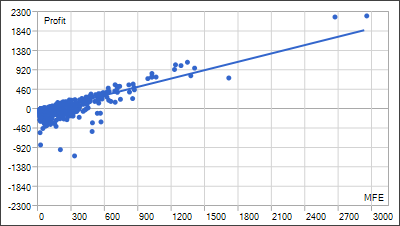

- 相关性 (盈利, MFE) ― 回报之间的相关性, 和 MFE (最大有利偏移, 持仓期内产生的最大潜在盈利)。每笔持仓在开仓和平仓之间有其最大盈利和最大亏损。MFE 显示盈利如何在价格上有利偏移。每笔持仓有其结果和两个参数 ― MFE 和 MAE (最大不利偏移, 持仓期内产生的最大潜在亏损)。因此, 每笔持仓都可在平面上绘出, 此处 MFE 沿 X-轴作图, 而结果沿 Y-轴作图。结果靠近 MFE 时, 意味着更彻底的有利价格偏移。图上的直线显示函数 盈利=A*MFE+B 的近似位置。相关性(盈利,MFE) 可以评估盈利/亏损和 MFE 之间的关系。数值接近 1 意味着交易与近似直线贴合得很好。数值接近零意味着弱相关性。MFE 体现实现潜在盈利的能力。

- 相关性 (盈利, MAE) ― 结果之间的相关性和 MAE (最大不利偏移)。每笔持仓在开仓和平仓之间触及其最大盈利和最大亏损。MAE 显示亏损如何在价格上不利偏移。每笔持仓有其结果和两个参数 ― MFE 和 MAE。因此, 每笔持仓都可在平面上绘出, 此处 MAE 沿 X-轴作图, 而回报沿 Y-轴作图。结果靠近 MAE 时, 意味着更彻底的保护, 对抗不利价格偏移。图上的直线显示函数 盈利=A*MAE+B 的近似位置。相关性(盈利,MAE) 可以评估盈利/亏损和 MAE 之间关系。数值接近 1 意味着交易与近似直线贴合得很好。数值接近零意味着弱相关性。MAE 描绘持仓周期内的回撤, 以及保护性止损的使用特点。

- 相关性 (MFE, MAE) ― MFE 和 MAE 之间的相关性。它显示两行特性之间的相关性。理想值是 1 - 我们取最大盈利并在持仓周期内进行保护。数值接近零, 则表示几乎没有任何相关性。

- 最小持仓时间 ― 在开仓和完整平仓之间的最小时间。完整平仓是将其全部结算; 计算值不考虑部分平仓或仓位反转。

- 最大持仓时间 ― 在开仓和完整平仓之间的最大时间。

- 平均持仓时间 ― 测试期间, 开仓和完整平仓之间的平均时间。

如果在智能交易系统测试/优化期间执行了提款操作, 则 回撤 率的计算会考虑这些操作。 提款前计算的回撤值由程序记忆。提款时, 将会在当前余额和净值基础上重新计算。如果新计算出的回撤值大于以前保存的, 则程序将记住这个新值。如此, 最高回撤值被纳入最终报告。 |

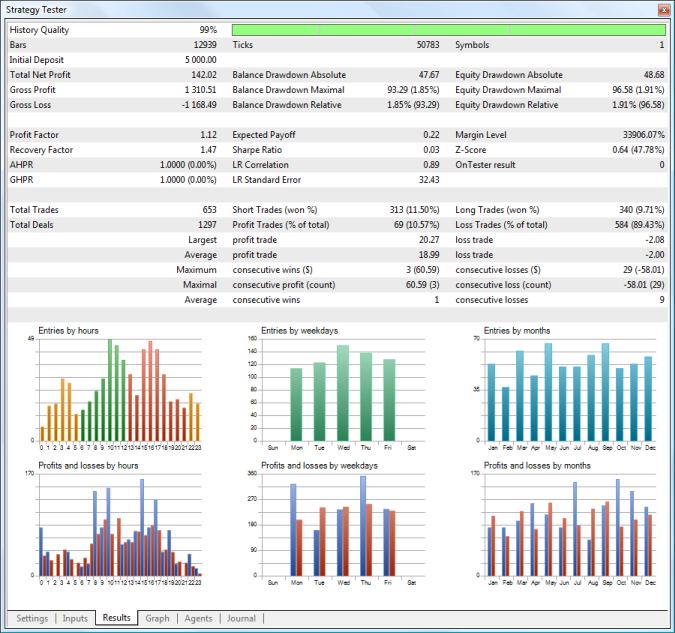

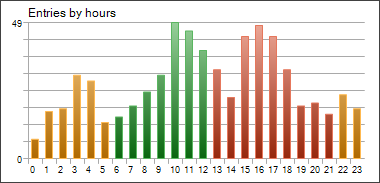

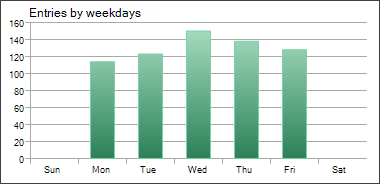

图解

以下图解在测试报告中提供:

小时级入场

此图解示意按小时级入场成交分布 (开仓, 加仓和仓位反转)。图解柱线标记的交易时段颜色: 亚洲 (黄色), 欧洲 (绿色) 以及美洲 (红色)。

交易日级入场

此图解示意按交易日级入场成交分布 (开仓, 加仓和仓位反转)。

月线级入场

此图解示意按月线级入场成交分布 (开仓, 加仓和仓位反转)。

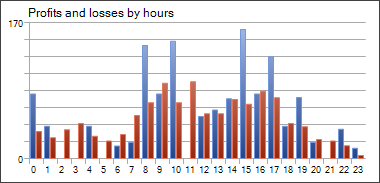

小时级盈利和亏损

此图解示意按小时级离场成交分布 (平仓, 部分平仓和可能的仓位反转)。图解柱线显示的颜色: 盈利 (蓝色) 以及亏损 (红色) 成交。

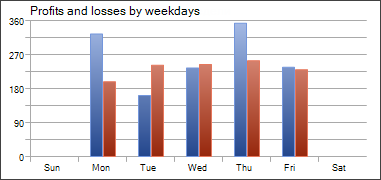

交易日级盈利和亏损

此图解示意按交易日级离场成交分布 (平仓, 部分平仓和可能的仓位反转)。图解柱线显示的颜色: 盈利 (蓝色) 以及亏损 (红色) 成交。

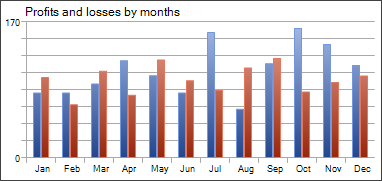

月线级盈利和亏损

此图解示意按月线级离场成交分布 (平仓, 部分平仓和可能的仓位反转)。图解柱线显示的颜色: 盈利 (蓝色) 以及亏损 (红色) 成交。

MFE-盈利分布

在 MFE (最大有利偏移) 图形上以虚线绘制持仓 ― 盈利。坐标轴给出的数值均按存款货币。此外每笔持仓的盈利值包含隔夜费, 并沿 Y 轴绘图, 图形显示持仓周期内的最大可能盈利。它可以评估纸面上 (未兑现的) 盈利的保护品质。

尽管沿图形上的点分布提供了交易系统的概貌, 一条最小二乘法的近似线性回归, 能给出客观的评价。理想情况下, 这条线应该有 45 度角。

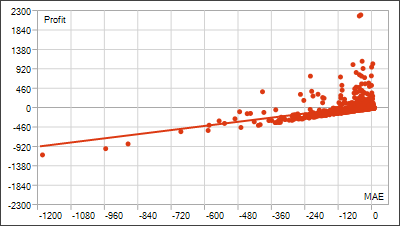

MAE-盈利分布

在 MAE (最大不利偏移) 图形上以虚线绘制持仓 ― 盈利。坐标轴给出的数值均按存款货币。此外每笔持仓的盈利值包含隔夜费, 并沿 Y 轴绘图, 图形显示持仓周期内的最高回撤。它可以评估交易的逗留回撤。

尽管沿图形上的点分布提供了交易系统的概貌, 一条最小二乘法的近似线性回归, 能给出客观的评价。负 X (MAE) 值越少的交易, 越好。图形分析有助于评估最大承受亏损, 避免可能的止盈太小 (如果只针对一个货币对按点数执行分析)。

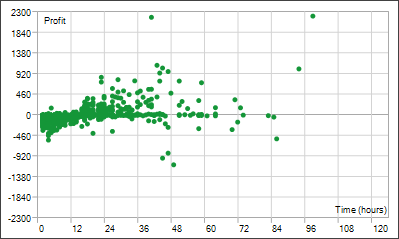

盈利和持仓时间分布

绘制在 盈利 ― 时间 图形上的点代表持仓。图形显示了持仓时间和平仓获利结果之间的相关性。根据刻度需求, 时间轴上的数值, 可以按秒, 分钟或小时给定。盈利按照存款货币显示。持仓时间, 按其开仓直到完整平仓的时间计算。完整平仓是将其全部结算; 计算值不考虑部分平仓或仓位反转。