- Expert Advisors et Indicateurs Personnalisés

- Où Trouver des Robots de Trading et des Indicateurs

- Comment créer un Expert Advisor ou un indicateur

- Tester une Stratégie

- Comment le Testeur télécharge les données historiques

- Optimiser une Stratégie

- Fonctionnalités de Test

- Rapport de Test

- Visualiser les Tests

- Journal de Test

- Types d'Optimisation

- Ticks Réels et Ticks Générés

- MetaTester et les Agents Distants

- Variables Globales

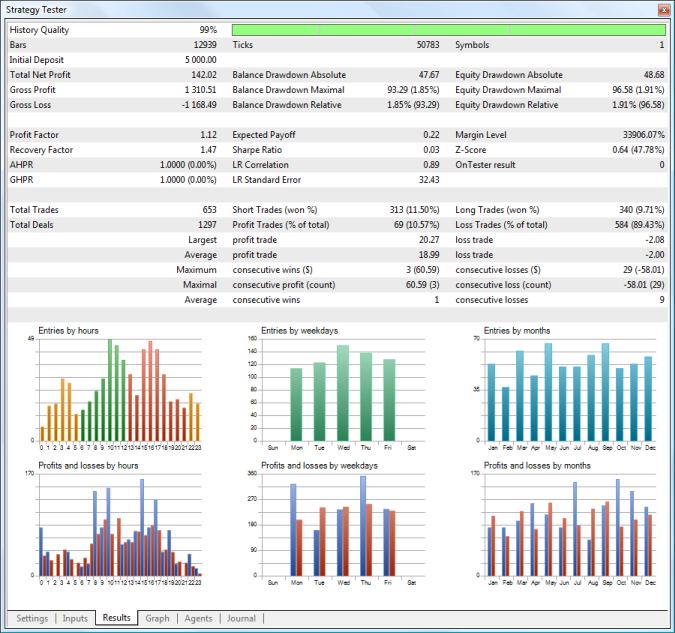

Rapport de Test

Vous pouvez voir un rapport détaillé dans l'onglet "Résultats".

Les résultats suivants sont disponibles dans le rapport de test :

- Qualité de l'Historique – cette valeur caractérise la qualité des données utilisées pour le test. Il est déterminé comme un rapport en pourcentage des données d'une minute correctes et incorrectes. Les barres avec un volume égal à 1 avec des valeurs OHLC différentes sont considérées comme incorrectes. Les gaps dans l'historique sont également considérés comme des données incorrectes. Suivant sa taille, la période de test est divisée en 1 à 199 intervalles. La qualité de l'historique est déterminée pour chacun d'eux séparément. Les intervalles de temps sont affichés dans différentes couleurs sur l'indicateur graphique de la qualité de l'historique (la teinte de vert la plus claire signifie la meilleure qualité, la couleur rouge représente les intervalles ayant une qualité inférieure à 50%).

- Barres – le nombre de barres générées pour le symbole testé ;

- Ticks – le nombre de ticks modélisés durant le test ;

- Symboles – le nombre de symboles pour lesquels des informations ont été demandées par l'Expert Advisor pendant le test ;

- Dépôt Initial – le montant du dépôt initial pour le test ;

- Retrait – le montant d'argent retiré par l'Expert Advisor pendant le test. Ce champ n'est affiché qu'au cas où des opérations de retrait ont eu lieu ;

- Profit Total Net – le résultat financier de toutes les positions.

- Profit Brut – la somme de toutes les positions gagnantes en terme d'argent ;

- Perte Brute – la somme de toutes les positions perdantes en terme d'argent ;

- Drawdown Absolu du Solde – différence entre le dépôt initial et le niveau le plus bas atteint en-dessous du montant du dépôt initial dans toute la période de test. DrawdownAbsoluDuSolde = DepotInitial - SoldeMinimal Voir l'exemple de calcul du drawdown.

- Drawdown Maximal du Solde – différence dans la devise du dépôt entre la valeur du solde local le plus haut et la valeur la plus basse suivante. La valeur maximale du drawdown est donnée en pourcentage entre parenthèses. DrawdownMaximalDuSolde = Max[PlusHautLocal - PlusBasLocalSuivant] Voir l'exemple de calcul du drawdown.

- Drawdown Relatif du Solde – différence en pourcentage entre la valeur du plus haut solde local et la valeur la plus basse suivante. La valeur maximale du drawdown en termes financiers est donnée entre parenthèses. DrawdownRelatif = Max[(PlusHautLocal - PlusBasLocalSuivant)/PlusHauitLocal * 100)] Voir l'exemple de calcul du drawdown.

- Drawdown Absolu des Fonds – différence entre le dépôt initial et le niveau le plus bas atteint en-dessous du montant du dépôt initial dans toute la période de test. Le calcul est similaire à celui du Drawdown Absolu du Solde.

- Drawdown Maximal des Fonds – différence dans la devise du dépôt entre la valeur locale des fonds la plus haute et la valeur la plus basse suivante. La valeur maximale du drawdown est donnée en pourcentage entre parenthèses. Le calcul est similaire à celui du Drawdown Maximal du Solde.

- Drawdown Relatif des Fonds – différence en pourcentage entre la valeur locale des fonds la plus haute et la valeur la plus basse suivante. La valeur maximale du drawdown en termes financiers est donnée entre parenthèses. Le calcul est similaire à celui du Drawdown Relatif du Solde.

- Facteur de Profit – raport du profit brut sur la perte brute. Une valeur de 1 signifie que ces paramètres sont égaux ;

- Facteur de Recouvrement – la valeur reflète le risque de la stratégie, c'est à dire la quantité d'argent risqué par l'Expert Advisor pour réaliser le profit obtenu. Il est calculé comme étant le rapport entre le profit obtenu et la chute maximale ;

- AHPR – moyenne arithmétique d'une position (changements en pourcentages). La moyenne arithmétique de l'actif change par position. La moyenne arithmétique surestime habituellement la profitabilité d'un sytème de trading comparativement à la moyenne géométrique. Si la moyenne géométrique implique la multiplication des résultats de chaque position, la moyenne arithmétique signifie simplement la somme. La valeur en pourcentage est donnée entre parenthèses. Elle est positive si le système est profitable. Une valeur négative signifie que le système est perdant.

- GHPR – moyenne géométrique d'une position (changements en pourcentages). La moyenne géométrique montre combien de fois le capital a changé après chaque position en moyenne. Le changement relatif du compte est souvent une estimation plus objective que le rendement attendu. Le changement de capital en pourcentage est donné entre parenthèses. Un chiffre négatif entre parenthèses signifie qu'en moyenne, le capital est réduit à chaque position.

- Rendement Attendu – une valeur calculée statistiquement montrant le retour moyen pour une transaction. Il est également considéré comme étant le retour attendu de la prochaine position ;

- Ratio de Sharpe : une mesure classique couramment utilisée pour évaluer la performance d'un gestionnaire de portefeuille, les résultats d'un fonds ou un système de trading. Le ratio est calculé comme suit (Rendement — Taux Sans Risque)/Ecart-type du Rendement. Dans le testeur de stratégie, le taux sans risque est supposé égal à zéro. Les valeurs de ratio sont généralement interprétées comme suit :

- Ratio de Sharpe < 0 – la stratégie n'est pas rentable. Mauvais.

- 0 < Ratio de Sharpe < 1,0 : le risque n'est pas payant. De telles stratégies peuvent être envisagées lorsqu'il n'y a pas d'alternative. Indéfini.

- Ratio de Sharpe ≥ 1,0 – cela peut signifier que le risque est payant et que le portefeuille/stratégie peut donner des résultats. Bon.

- Ratio de Sharpe ≥ 3,0 – une valeur élevée indique que la probabilité d'obtenir une perte dans chaque transaction particulière est très faible. Très bien.

- Corrélation LR – corrélation de régression linéaire. Le graphique de la balance est une ligne brisée, qui peut être approximée par une ligne droite. Pour trouver les coordonnées de la ligne droite, la méthode des moindres carrés est appliquée. La ligne droite résultante est appelée "régression linéaire" et permet d'estimer la déviation des points du graphique de balance de la régression linéaire. La corrélation entre le graphique de la balance et la régression linéaire permet d'estimer le degré de variabilité du capital. Moins les pics et les creux sont éloignés de la courbe de la balance, plus la valeur du paramètre est proche de 1. Des valeurs proches de 0 signifie la nature aléatoire du trading.

- Erreur Standard LR – l'erreur standard de la déviation de la balance de la régression linéaire. Cet index est utilisé pour estimer la déviation du graphique de la balance de la régression linéaire en terme financier. Des systèmes ne peuvent être comparés que dans des conditions initiales similaires (les mêmes valeurs du capital d'origine). Plus la valeur est haute, plus la balance dévie de la ligne droite.

- Niveau de Marge – niveau minimal de marge en pourcentage enregistré pendant les tests ;

- Score Z – tests en séries (la probabilité de corrélation entre les positions). Les tests en série permettent d'estimer le degré de corrélation entre les positions et d'évaluer si l'historique de trading inclut plus ou moins de périodes de profits ou de pertes consécutives que la distribution normale n'implique. La corrélation détectée permet d'appliquer les méthodes de money management et/ou de changer l'algorithme du système de trading pour maximiser les profits et/ou supprimer la dépendance. Ne pas trouver une réelle corrélation et trouver une corrélation inexistante entre les positions sont dangereuses. Le score Z indique la déviation de la distribution normale dans le sigma. Une valeur supérieure à 3 indique qu'un gain sera suivi d'une perte avec une probabilité de 3 sigmas (99.67%). Une valeur inférieure à -3 indique qu'un gain sera suivi d'un autre gain avec une probabilité de 3 sigmas (99.67%).

- Résultat OnTester – une valeur retournée par la fonction OnTester dans l'Expert Advisor comme résultat du test. Elle correspond au critère personnalisé d'optimisation ;

- Positions Totales – le nombre total de positions (transactions résultant en un profit ou une perte) ;

- (Transactions Totales) – le nombre total de transactions ;

- Positions Shorts (gagnées %) – le nombre de positions résultant en un gain de la vente d'un instrument financier, et le pourcentage de positions short gagnantes ;

- Positions Longues (gagnées %) – le nombre de positions résultant en un gain de l'achat d'un instrument financier, et le pourcentage de positions longues gagnantes ;

- Positions Gagnantes (% du total) – le nombre de positions gagnantes et le pourcentage par rapport au nombre total de positions ;

- Positions Perdantes (% du total) – la quantité de positions perdantes et leur pourcentage par rapport au nombre total de positions ;

- Plus grande position gagnante – le plus important bénéfice de toutes les positions gagnantes ;

- Plus grande position perdante – la plus importante perte de toutes les positions perdantes ;

- Gain moyen par position – la valeur du gain moyen d'une position (le total des gains divisé par le nombre de positions gagnantes) ;

- Perte moyenne par position – la valeur de la perte moyenne d'une position (le total des pertes divisé par le nombre de positions perdantes) ;

- Gains consecutifs maximum ($) – la plus longue série de positions gagnantes et leur bénéfice total ;

- Pertes consécutives maximum ($) – la plus longue série de positions perdantes et leur perte totale ;

- Gain consécutif maximum (nombre) – le profit maximum d'une série de positions gagnantes et le nombre de positions gagnantes dans cette série ;

- Perte consécutive maximale (nombre) – la perte maximum d'une série de positions perdantes et le nombre de positions perdantes dans la série ;

- Moyenne des gains consécutifs – le nombre moyen de positions gagnantes dans les séries gagnantes.

- Moyenne des pertes consécutives – le nombre moyen de positions perdantes dans les séries perdantes.

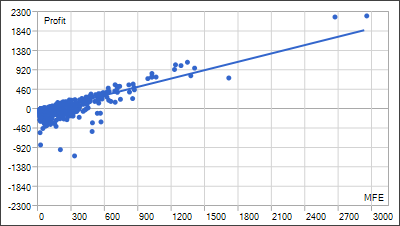

- Corrélation (Profits, MFE) – corrélation entre les retours et le MFE (Maximum Favorable Excursion, taille maximum d'un profit potentiel durant le temps de vie d'une position). Chaque position atteint son profit maximal et sa perte maximale entre l'ouverture et la clôture. Le MFE montre le profit lors d'une évolution favorable des prix. Chaque position a son résultat et 2 paramètres – MFE et MAE (Maximum Adverse Excursion, taille maximum d'une perte potentielle durant le temps de vie d'une position). Donc chaque position peut être dessinée sur un plan où le MFE est dessiné le long de l'axe X, le résultat est dessiné le long de l'axe Y. Des résultats proches du MFE signifient la meilleure utilisation des évolutions favorables des prix. Une ligne droite du graphique montre l'approximation par la fonction Profit=A*MFE+B. La corrélation (Profits, MFE) permet d'estimer la relation entre les pertes/profits et le MFE. Des valeurs proches de 1 signifient que les positions correspondent à la ligne d'approximation. Des valeurs proches de zéro signifient une corrélation faible. Le MFE caractérise la capacité à réaliser le profit potentiel.

- Corrélation (Profits, MAE) – la corrélation entre les résultats et le MAE (Maximum Adverse Excursion). Chaque position atteint son profit maximal et sa perte maximale entre l'ouverture et la clôture. Le MAE montre la perte durant l'évolution défavorable des prix. Chaque position a son résultat et 2 paramètres – MFE et MAE. Donc chaque position peut être dessinée sur un plan où le MAE est dessiné le long de l'axe X, le retour est dessiné le long de l'axe Y. Des résultats proches du MAE signifient une protection plus complète contre les évolutions défavorables des prix. Une ligne droite sur le graphique montre l'approximation par la fonction Profit=A*MAE+B. La corrélation (Profits, MAE) permet d'estimer la relation entre les pertes/profits et le MAE. Des valeurs proches de 1 signifient que les positions correspondent à la ligne d'approximation. Des valeurs proches de zéro signifient une corrélation faible. Le MAE décrit la perte durant le temps de vie de la position et caractérise au mieux l'utilisation des Stop Loss de protection.

- Corrélation (MFE, MAE) – corrélation entre MFE et MAE. Il montre la corrélation entre 2 lignes de caractéristiques. La valeur idéale est 1 - nous prenons le profit maximum et protégeons la position durant son temps de vie. Une valeur proche de 0 indique qu'il n'y a pratiquement aucune corrélation.

- Temps minimum de détention d'une position – la quantité minimale de temps entre l'ouverture d'une position et sa clôture complète. La clôture complète d'une position correspond à son élimination totale ; la valeur calculée ne tient pas compte des clôtures partielles ou des renversements de position.

- Temps maximum de détention d'une position – la quantité maximale de temps entre l'ouverture d'une position et sa clôture complète.

- Temps moyen de détention d'une position – le temps moyen entre l'ouverture d'une position et sa clôture complète pendant le test.

Si des opérations de retrait sont effectuées dans l'Expert Advisor pendant le test/l'optimisation, les taux de chute sont calculés en prenant en compte ces opérations. Les valeurs de chute calculées avant le retrait sont mémorisées par le programme. Pendant le retrait, leur calcul est relancé sur la bas des valeurs courantes de la balance et du dépôt. Si les valeurs nouvellement calculées de la chute sont plus grandes que celles sauvegardées auparavant, le programme retriendra ces nouvelles valeurs. De cette façon, la plus haute valeur de la chute est incluse dans le rapport final. |

Diagrammes

Les diagrammes suivants sont disponibles dans le rapport de test :

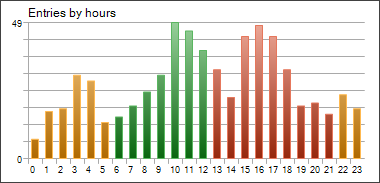

Entrées par heures

Ce diagramme montre la distribution des transactions d'entrée sur le marché (ouverture, augmentation et retournement de positions) par heures. Les couleurs des barres des diagrammes marquent les sessions de trading : asiatique (jaune), européenne (vert) et américaine (rouge).

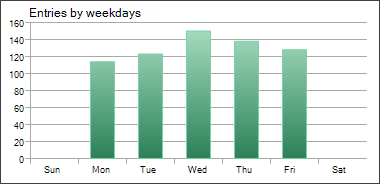

Entrées par jours de la semaine

Ce diagramme montre la distribution des transactions d'entrée sur le marché (ouverture, augmentation et retournement de positions) par jours de la semaine.

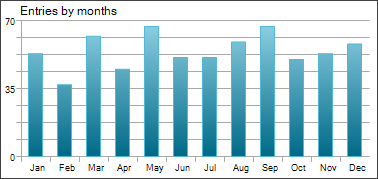

Entrées par mois

Ce diagramme montre la distribution des transactions d'entrée sur le marché (ouverture, augmentation et retournement de positions) par mois.

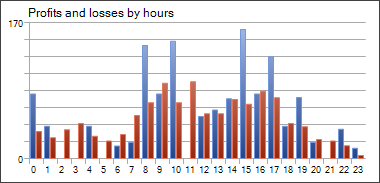

Profits et Pertes par heures

Ce diagramme montre la distribution des transactions de sortie du marché (clôture, clôture partielle et retournement de positions) par heures. Les couleurs des barres du diagramme montre les transactions gagnantes (bleu) et perdantes (rouge).

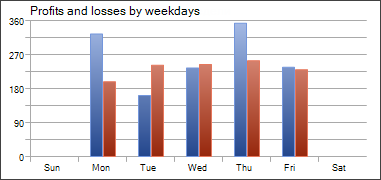

Profits et Pertes par jours de la semaine

Ce diagramme montre la distribution des transactions de sortie du marché (clôture, clôture partielle et retournement de positions) par jours de la semaine. Les couleurs des barres du diagramme montre les transactions gagnantes (bleu) et perdantes (rouge).

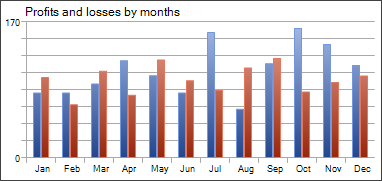

Profits et Pertes par mois

Ce diagramme montre la distribution des transactions de sortie du marché (clôture, clôture partielle et retournement de positions) par mois. Les couleurs des barres du diagramme montre les transactions gagnantes (bleu) et perdantes (rouge).

Distribution MFE-Profits

Les positions sont dessinées sous forme de points dans le graphique du MFE (Maximum Favorable Excursion) – Profits. Les valeurs des deux axes sont données dans la devise du dépôt. En plus de la valeur du profit de chaque position incluant les swaps dessinée le long de l'axe Y, le graphique montre le profit maximum possible pendant la détention de la position. Cela permet d'estimer la qualité de protection du profit papier (non réalisé).

Bien que la distribution des points le long du gaphique fournisse une image du système de trading, une régression linéaire, qui est une approximation par les moindres carrés, est donnée pour une évaluation objective. Idéalement, la ligne devrait être inclinée à 45 degrés.

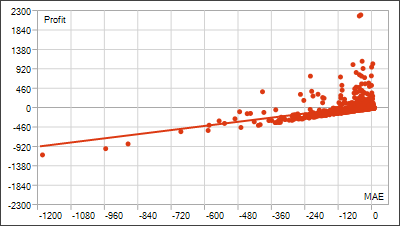

Distribution MAE-Profits

Les positions sont représentées sous forme de points sur le graphique du MAE (Maximum Adverse Excursion) – Profit. Les valeurs des deux axes sont données dans la devise du dépôt. En plus de la valeur du profit de chaque position incluant les swaps dessinée le long de l'axe Y, le graphique montre la chute maximum possible pendant la détention de la position. Cela permet d'estimer les positions en termes de chute la plus longue.

Bien que la distribution des points le long du gaphique fournisse une image du système de trading, une régression linéaire, qui est une approximation par les moindres carrés, est donnée pour une évaluation objective. Il faut un minimum de positions avec des valeurs X (MAE) négatives. L'analyse graphique aide à estimer la perte maximum tolérée, après laquelle la possibilité de prendre des profits est très petite (si l'analyse est effectuée pour une paire de devises et en points).

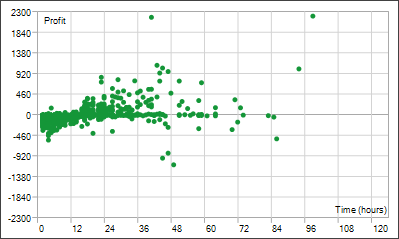

Profit et distribution du temps de détention d'une position

Les points dessinés sur le graphique Profit - Temps indiquent les positions. Le graphique montre une corrélation entre le temps de détention de la position et le profit obtenu à sa clôture. Les valeurs sur l'axe du temps peuvent être données en secondes, minutes ou heures suivant l'échelle nécessaire. Le profit est affiché dans la devise du dépôt. Le temps de détention d'une position est calculé comme le temps entre son ouverture et sa clôture complète. La clôture complète d'une position correspond à sa suppression complète ; les valeurs calculées ne tiennent pas compte des clôtures partielles ou des renversements de position.