- Ценовые данные

- Расчет маржи: Retail Forex, Futures

- Расчет маржи: Биржевая модель

- Collateral-инструменты

- Пользовательские финансовые инструменты

- Спреды

- Фьючерсы

- Торговый отчет

Расчет маржи для Retail Forex, Futures

В торговой платформе предусмотрены разные модели управления рисками, определяющие то, как осуществляется претрейд контроль. На данный момент предусмотрены следующие модели:

- for Retail Forex, Futures — используется для внебиржевого рынка. Расчет маржи осуществляется на основе типа инструмента.

- for Stock Exchange, based on margin discount rates — используется для биржевого рынка. Расчет маржи осуществляется на основе дисконтов по инструментам. Дисконты устанавливаются брокером, однако не могут быть ниже значений, определенных биржей.

Залоговые средства (маржа) взимаются для обеспечения открытых позиций и ордеров трейдера.

При расчете маржи в первую очередь учитывается, присутствуют ли на счете позиции или отложенные ордера по символу, по которому совершается торговая операция.

- Если на счете отсутствуют позиции и ордера по этому торговому инструменту, расчет маржи осуществляется с формулами, приведенными ниже.

- Если на счете есть открытая позиция и выставляется ордер любого типа в противоположном направлении с объемом, меньшим или равным текущей позиции, то совокупная маржа будет равна марже по текущей позиции. Пример: есть позиция Buy 1 lot EURUSD и выставляется ордер Sell 1 lot EURUSD (аналогично для Sell Limit, Sell Stop и Sell Stop Limit).

- Если на счете есть открытая позиция и выставляется ордер любого типа в том же направлении, то совокупная маржа будет равна сумме маржи по текущей позиции и выставляемому ордеру.

- Если на счете есть открытая позиция и выставляется ордер любого типа в противоположном направлении с объемом, большим текущей позиции, то рассчитываются два значения маржи: для текущей позиции или для выставляемого ордера. Итоговая маржа будет взята в соответствии с наибольшим из двух рассчитанных значений.

- При наличии на счете двух или более противоположно направленных рыночных или лимитных ордеров рассчитывается маржа для каждого из направлений (Buy и Sell). Итоговая маржа будет взята в соответствии с наибольшим из двух рассчитанных значений. Для все остальных типов ордеров (Stop и Stop Limit) маржа суммируется (взимается за каждый ордер).

Далее приведены формулы расчета маржи по торговым инструментам в зависимости от их типа и настроек. Итоговый размер маржи рассчитывается в несколько этапов:

- Основной расчет для конкретного инструмента

- Конвертация валюты маржи в валюту депозита

- Умножение на коэффициент

- Учет торговых инструментов, находящихся в спреде

- Учет нескольких позиций/ордеров по одному символу

Основной расчет для инструмента #

Если в спецификации символа указано значение параметра "Начальная маржа", то используется именно это значение. Формулы, описанные в данном разделе, не применяются. |

Торговая платформа предоставляет несколько типов расчета маржинальных требований, в зависимости от финансового инструмента. Тип расчета отображается в спецификации символа в поле "Способ расчетов":

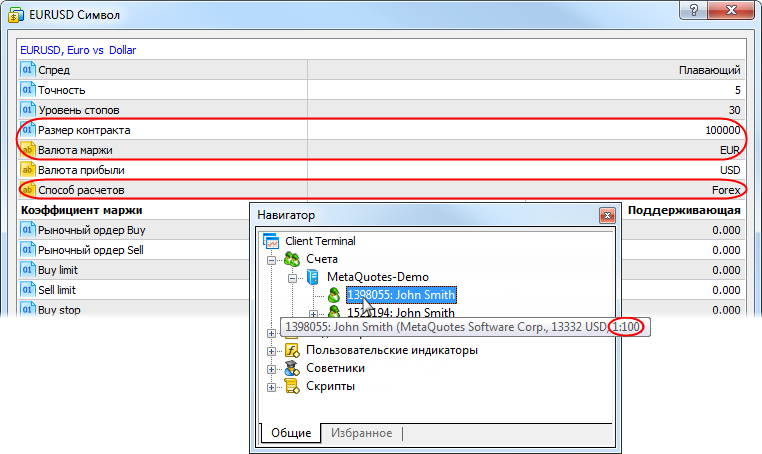

Forex

Маржа для инструментов рынка Форекс рассчитывается по следующей формуле:

Объем в лотах * Размер контракта / Кредитное плечо

Для примера рассчитаем маржинальные требования при покупке одного лота EURUSD, размер одного контракта составляет 100 000, кредитное плечо 1:100.

Подставив соответствующие значения в формулу, получим:

1 * 100 000 / 100 = 1000 EUR

В результате был получен размер маржинальных требований в базовой валюте (или валюте маржи) инструмента.

|

Forex No Leverage #

Этот тип расчета также используется для Forex-инструментов. Но в отличие от предыдущего в нем не учитывается размер кредитного плеча трейдера:

Объем в лотах * Размер контракта

Для примера рассчитаем маржинальные требования при покупке одного лота EURUSD, размер одного контракта составляет 100 000, кредитное плечо 1:100. Подставив соответствующие значения в формулу, получим:

1 * 100 000 = 100 000 EUR

В результате был получен размер маржинальных требований в базовой валюте (или валюте маржи) инструмента.

Как правило, валюта маржинальных требований и базовая валюта инструмента совпадают. В случае, если валюта маржи отличается, результаты вычислений по формулам, приведенным здесь, исчисляются именно в ней, а не в базовой валюте инструмента. |

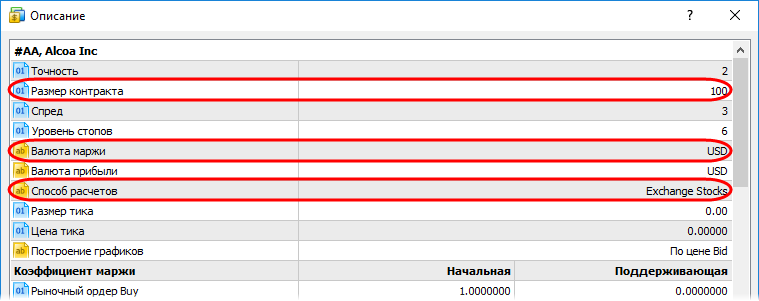

Contracts, Exchange Stocks

Маржинальные требования для контрактов и ценных бумаг вычисляются по следующей формуле:

Объем в лотах * Размер контракта * Рыночная цена открытия

При этом для сделок на покупку используется текущая рыночная цена Ask инструмента, а для сделок на продажу — текущая цена Bid.

Для примера рассчитаем маржинальные требования для покупки одного лота #AA, размер одного контракта составляет 100 единиц, текущая цена Ask составляет 33.00 USD.

Подставив соответствующие значения в формулу, получим:

1 * 100 * 33.00 = 3 300 USD

В результате был получен размер маржи в базовой валюте (или валюте маржи) инструмента.

Contracts Leverage

В данном виде расчета маржинальных требований для контрактов дополнительно учитывается кредитное плечо:

Объем в лотах * Размер контракта * Рыночная цена открытия / Кредитное плечо

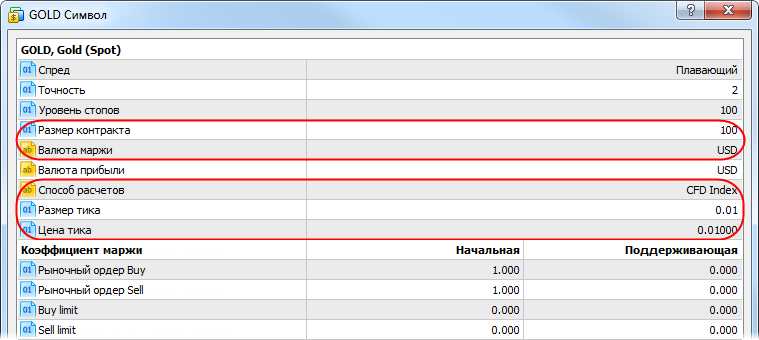

Contracts Index #

Для индексных контрактов вычисление маржинальных требований происходит по следующей формуле:

Объем в лотах * Размер контракта * Рыночная цена открытия * Цена тика / Размер тика

В данной формуле, в дополнение к обычному расчету для контрактов, учитываются соотношения цены и размера одного тика.

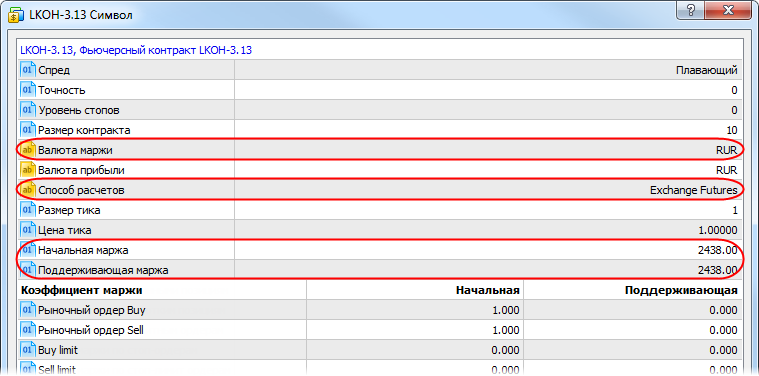

Futures, Exchange Futures #

Для фьючерсных контрактов есть два типа маржинальных требований:

- Начальная маржа — сумма, которая должна присутствовать на счету при попытке входа в рынок. В последующем поддержание именно такой суммы может и не требоваться.

- Поддерживающая маржа — минимальная сумма, которая должна присутствовать на счету для поддержания открытой позиции.

Оба значения указываются в спецификации символа.

Итоговый размер маржи зависит только от объема:

Объем в лотах * Начальная маржа

Объем в лотах * Поддерживающая маржа

Если размер поддерживающей маржи не указан, то в качестве него принимается размер начальной маржи. |

Exchange Options #

Для опционов есть два типа маржинальных требований:

- Первоначальная маржа — сумма, которая должна присутствовать на счете при попытке входа в рынок. В последующем поддержание именно такой суммы может и не требоваться.

- Поддерживающая маржа — минимальная сумма, которая должна присутствовать на счете для поддержания открытой позиции.

Оба значения указываются в спецификации символа. Итоговый размер маржи зависит только от объема:

Объем в лотах * Первоначальная маржа

Объем в лотах * Поддерживающая маржа

Если размер поддерживающей маржи не указан, то в качестве него принимается размер первоначальной маржи. Если не указан размер ни первоначальной, ни поддерживающей маржи, расчет будет осуществляться по следующей формуле:

Объем в лотах * Размер контракта * Рыночная цена открытия

При этом для сделок на покупку используется текущая рыночная цена Ask инструмента, а для сделок на продажу — текущая цена Bid.

Расчет осуществляется одинаково во всех режимах управления рисками.

Exchange Bonds #

Маржа по облигациям рассчитывается как часть стоимости позиции. Поскольку цены по облигациям транслируются как процент от их номинальной стоимости, стоимость позиции рассчитывается следующим образом:

Объем в лотах * Размер контракта * Номинальная стоимость * Цена / 100

Какая часть от стоимости позиции будет резервироваться в качестве обеспечения, определяется коэффициентами маржи.

FORTS Futures

Для фьючерсных контрактов срочной секции Московской Биржи маржа рассчитывается отдельно для каждого символа. Сначала рассчитывается маржа для открытой позиции и всех ордеров на покупку, а затем — маржа для той же позиции и всех ордеров на продажу.

MarginBuy = MarginPos + Sum(MarginBuyOrder)

MarginSell = MarginPos + Sum(MarginSellOrder))

В качестве итогового значения маржи по символу принимается наибольшее из этих двух значений.

Как уже упоминалось выше, одна и та же позиция принимает участие в расчете обоих значений. В первой формуле (с ордерами на покупку) маржа позиции рассчитывается следующим образом:

MarginPos = Объем * (InitialMarginBuy + (Цена открытия - SettlementPrice) * Цена тика / Размер тика * (1 + 0.01 * Коэффициент валюты маржи))

При этом объем позиции берется с положительным знаком, если она длинная, и с отрицательным знаком — если она короткая.

Во второй формуле (с ордерами на продажу) маржа позиции рассчитывается следующим образом:

MarginPos = Объем * (InitialMarginSell + (SettlementPrice - Цена открытия) * Цена тика / Размер тика * (1 + 0.01 * Коэффициент валюты маржи))

При этом объем позиции берется с положительным знаком, если она короткая, и с отрицательным знаком — если она длинная.

Фактически, такой подход обеспечивает для трейдера скидку по марже при наличии открытой позиции в противоположном направлении относительно выставленных ордеров (позиция выступает обеспечением по ордерам).

Маржа по ордерам рассчитывается по следующим формулам:

MarginBuyOrder = Объем * (InitialMarginBuy + (Price - SettlementPrice) * Цена тика / Размер тика * (1 + 0.01 * Коэффициент валюты маржи))

MarginSellOrder = Объем * (InitialMarginSell + (SettlementPrice - Price) * Цена тика / Размер тика * (1 + 0.01 * Коэффициент валюты маржи))

Здесь Price зависит от типа ордера, и может принимать значения:

- Максимальная и минимальная цена контракта для текущей сессии — для еще не исполненных рыночных и стоп-ордеров на покупку и продажу, соответственно. Поскольку в рыночных ордерах цена не указывается, с трейдера взимается максимально возможная маржа. Стоп-ордера после срабатывания ведут себя аналогично рыночным.

- Цена ордера — для лимитных ордеров.

- Цена Stop Limit — для стоп-лимитных ордеров.

Остальные параметры в формулах:

- InitialMarginBuy — первоначальная маржа покупки.

- InitialMarginSell — первоначальная маржа продажи.

- Коэффициент валюты маржи — радиус изменения курса валюты, в которой номинирован фьючерсный контракт, к Российскому рублю.

- SettlementPrice — расчетная цена инструмента для текущей сессии.

Все параметры для расчета передаются Московской биржей для каждой сессии.

Значение InitialMarginBuy записывается в поле "Первоначальная маржа", а значение InitialMarginSell — в поле "Поддерживающая маржа" в свойствах символа. |

Пример расчета

Для примера рассчитаем маржинальные требования для следующего состояния торгового счета:

- Позиция Buy 3.00 Si-6.18 at 73640

- Ордер Buy Limit 2.00 Si-6.18 at 73000

- Ордер Sell Limit 10.00 Si-6.18 at 74500

Параметры текущей сессии

- Клиринговая цена = 73638

- InitialMarginBuy = 7665.41

- InitialMarginSell = 7739.59

- Цена тика = 1

- Размер тика = 1

- Коэффициент валюты маржи = 0

Подставим значения в формулы

MarginBuy = 3 * (7665.41 + (73640 - 73638) * 1/1) + 2 * (7665.41 + (73000-73638) * 1/1) = 37057.05

MarginSell = -3 * (7739.59 + (73638-73640) * 1/1) +10.0 * (7739.59 + (73638-74500) * 1/1) = 45563.13

Margin = Max(37057.05, 45563.13) = 45563.13

Итоговая маржа по символу Si-6.18 равна 45563.13.

Collateral #

Данный вид неторгуемых инструментов используется в качестве активов для обеспечения открытых позиций по другим инструментам. Расчет маржи не осуществляется.

Фиксированная маржа #

Если в спецификации символа в поле "Начальная маржа" задано какое-либо значение, отличное от нуля, то вышеуказанные формулы расчета маржи перестают действовать (кроме расчета для фьючерсов, где все остается по-прежнему). В этом случае для всех типов расчетов, кроме Forex и Contracts Leverage, маржа вычисляется как при типе расчета "Futures":

Объем в лотах * Начальная маржа

Объем в лотах * Поддерживающая маржа

Для типов расчета Forex и Contracts Leverage дополнительно учитывается кредитное плечо:

Объем в лотах * Начальная маржа / Кредитное плечо

Объем в лотах * Поддерживающая маржа / Кредитное плечо

Если размер поддерживающей маржи не указан, то в качестве него принимается размер начальной маржи. |

Конвертация в валюту депозита #

Данный этап вычисления является общим для всех типов расчета. Конвертация маржинальных требований, вычисленных одним из вышеуказанных способов, происходит в случае, если их валюта отличается от валюты депозита счета.

Для конвертации используется текущий курс валюты маржи к валюте депозита. При этом для сделок на покупку используется цена Ask, а для сделок на продажу — цена Bid.

Например, базовый размер маржи, вычисленный ранее для покупки одного лота EURUSD, составляет 1000 EUR. Если валюта депозита счета — USD, то для конвертация используется текущая цена Ask пары EURUSD. Например, если текущий курс равен 1.2790, то итоговый размер маржи будет равен 1279 USD.

Коэффициент маржи #

В спецификации символа указываются дополнительные множители (коэффициенты) для маржинальных требований в зависимости от типа позиции/ордера.

Итоговый размер маржинальных требований, вычисленный ранее с учетом конвертации в валюту депозита, будет дополнительно умножен на соответствующий коэффициент.

Например, вычисленная ранее маржа для покупки одного лота EURUSD составляет 1279 USD. Эта сумма дополнительно умножается на коэффициент маржи по длинным позициям. Если, к примеру, он равен 1.15, то итоговый размер маржи будет 1279 * 1.15 = 1470.85 USD.

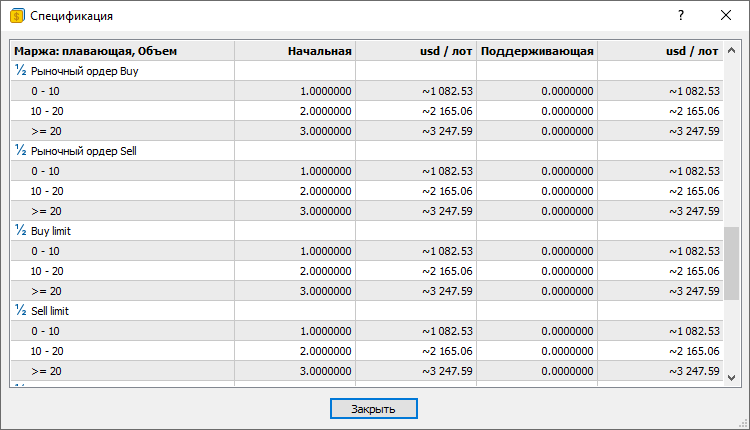

Коэффициенты маржи могут различаться в зависимости от объема или номинальной стоимости позиций на счете. В этом случае рядом с заголовком блока будет отображаться указание "Плавающая" и рядом с ним тип расчета:

- Плавающая: Объем — совокупный объем открытых позиций на счете. В расчете объема учитываются позиции по разным инструментам (подробный список уточняйте у брокера), а не только по инструменту, для которого вы просматриваете спецификацию.

- Плавающая: Объем по символу — объем позиций по инструменту, для которого вы просматриваете спецификацию.

- Плавающая: Номинальная стоимость — совокупная стоимость открытых позиций на счете. В расчете стоимости учитываются позиции по разным инструментам (подробный список уточняйте у брокера), а не только по инструменту, для которого вы просматриваете спецификацию. Стоимость рассчитывается исходя из цены открытия позиций, а затем по текущему курсу приводится к указанной валюте.

- Плавающая: Номинальная стоимость по символу — стоимость позиций по инструменту, для которого вы просматриваете спецификацию. Рассчитывается исходя из цены открытия позиций, а затем по текущему курсу приводится к указанной валюте.

При открытии позиции или выставлении ордера платформа проверяет, в какой диапазон она попадает, и применяет соответствующий коэффициент.

Учет торговых инструментов в спреде #

По торговым позициям может осуществляться льготное взимание маржи, в случае когда они находятся в спреде по отношению друг к другу. Нахождением в спреде считается наличие разнонаправленных позиций по смежным инструментам. Заниженные маржинальные требования для позиций в спреде дают трейдеру больше возможностей для торговли. Особенности настройки и учета спредов описаны в отдельном разделе.

Спреды используются только в неттинговой системе учета позиций. |

Особенности расчета в хеджинговой системе учета позиций #

При использовании хеджинговой системы учета позиций расчет маржи осуществляется по тем же формулам и принципам, что описаны выше. Однако при наличии нескольких позиций по одному и тому же инструменту есть особенности.

Позиции/ордера открыты в одном направлении

Для позиций суммируется объем, вычисляется средневзвешенная цена открытия. Полученные значения используется для расчета маржи по формуле, соответствующей типу инструмента.

Для отложенных ордеров (при ненулевом коэффициенте маржи) маржа считается по-отдельности.

Разнонаправленные позиции/ордера

Хеджированными, или перекрытыми, считаются позиции, открытые по одному и тому же инструменту, но в разных направлениях. Существует два способа расчета маржи для таких позиций. Способ расчета определяется брокером.

Базовый расчет |

По наибольшей стороне |

|---|---|

Используется, если в поле "Хеджированная маржа" в спецификации контракта не указано "расчет по наибольшей стороне".

Расчет состоит из нескольких этапов:

Итоговый размер рассчитывается как сумма маржи, рассчитанной на каждом из этапов.

Расчет для неперекрытого объема

Используется, если в спецификации контракта указано значение "Хеджированная маржа". В этом случае маржа взимается и для перекрытого и для неперекрытого объема.

Если для инструмента задана первоначальная маржа, то хеджированная маржа указывается как абсолютное значение (в деньгах).

Если первоначальная маржа не задана (равна 0), то в поле "Хеджированная" указывается размер контракта. Расчет маржи осуществляется по формуле, соответствующей типу инструмента, с использованием указанного размера контракта. Например, есть две позиции Buy EURUSD 1 lot и Sell EURUSD 1 lot, размер контракта равен 100 000. Если в поле "Хеджированная" указать значение 100 000, то за обе позиции маржа будет взята как за 1 лот. Если указать 0, то за перекрытый объем маржа взиматься не будет.

За каждый перекрытый лот позиций маржа взимается в соответствии со значением, указанным в поле "Хеджированная маржа" в спецификации контракта:

Расчет для отложенных ордеров

Особенности расчета для хеджирующих ордеров при использовании фиксированной маржи При выставлении ордера в противоположном направлении к имеющейся позиции маржа за перекрытый объем всегда считается по значению "Хеджированная маржа". Для неперекрытого объема при выставлении ордера используется значения "Первоначальная маржа", а после открытия позиции — значение "Поддерживающая маржа". Эти особенности действительны только для символов, где указана первоначальная и поддерживающая маржа (тип расчета "Фиксированная маржа" или "Futures"). Например, для инструмента EURUSD используются следующие параметры:

На USD-счете присутствует позиция Buy 1.00 BR-12.18. За эту позицию на счете трейдера зарезервирована маржа в размере 500 USD (в соответствии с параметром "Поддерживающая маржа").

|

Используется, если в поле "Хеджированная маржа" в спецификации контракта указано "расчет по наибольшей стороне".

|

Пример Имеются следующие позиции:

Размер хеджированной маржи = 100 000. Коэффициент маржи для Buy = 2, для Sell = 4. Плечо 1:500.

Вычисляем неперекрытый объем: Объем Sell (3) - Объем Buy (2) = 1 Рассчитываем средневзвешенную цену открытия для перекрытого объема по всем позициям: (1.11943 * 1+1.11953 * 1+1.11943 * 1+1.11953 * 1+1.11943 * 1)/5 = 5.59735/5= 1.11947 Рассчитываем средневзвешенную цену открытия для неперекрытого объема по всем позициям большей стороны: (1.11943 * 1 + 1.11943 * 1 + 1.11943 * 1)/3 = 1.11943 Рассчитываем коэффициент маржи для перекрытого объема: (коэф. buy + коэф. sell )/2 = (2 + 4)/2 = 3 Для неперекрытого объема используется коэффициент маржи для большей стороны (sell): 4. Рассчитываем маржу для перекрытого объема по формуле: (2.00 лота * 100000 EUR * 1.11947 * 3) / 500 = 1343.36 Рассчитываем маржу для неперекрытого объема по формуле: (1.00 лот * 100000 EUR * 1.11943 * 4) / 500 = 895.54 Итоговый размер маржи: 1343.364 + 895.544 = 2238.91 |

|