オプションボード

オプションとははデリバティブ金融製品です。基本的には、オプションの買い手に、前持った合意した価格(行使価格)で資産を将来のある時点で売買する権利(義務ではない)を付与する契約です。オプションの売り手は、買い手がオプションを行使することを決定した場合、資産を売買する義務があります。

資産を購入する権利はコールオプションと呼ばれます。 売る権利はプットオプションです。これらの種類のオプションは、それぞれ売買することができます。次の4つのタイプの取引が存在します。

- コールオプションを買うということは原資産を買う権利を買うことです。

- コールオプションを売るということは原資産を買う権利を売ることです。

- プットオプションを買うということは原資産を売る権利を買うことです。

- プットオプションを買うということは原資産を売る権利を売ることです。

オプションにはアメリカとヨーロッパの2つのスタイルがあります。アメリカのオプションは、有効期限までいつでも行使することができます。ヨーロッパのオプションは有効期限が失効する当日にのみ行使することができます。

オプション価格

オプションの主な特性の1つは、行使価格です。これは、オプション買い手が原資産を売買できる価格であり、オプション売り手は資産を売買する義務があります。

オプションは、原資産の全額ではなく、オプション満期までの原価格変動のリスクのある一定の手数料で売買されます。オプション価格はプレミアムで、これは2つの要因によって決定されます。

- 行使価格と原資産価格の比率は、オプションの本質的価値です。オプションの行使価格が高いほど、原資産の現在の市場価値に比べて、その本源的価値が高くなります。

- オプション満了までの残り時間は、時間値に起因します。オプション有効期限が近いほど、その値の時間成分は少なくなります。

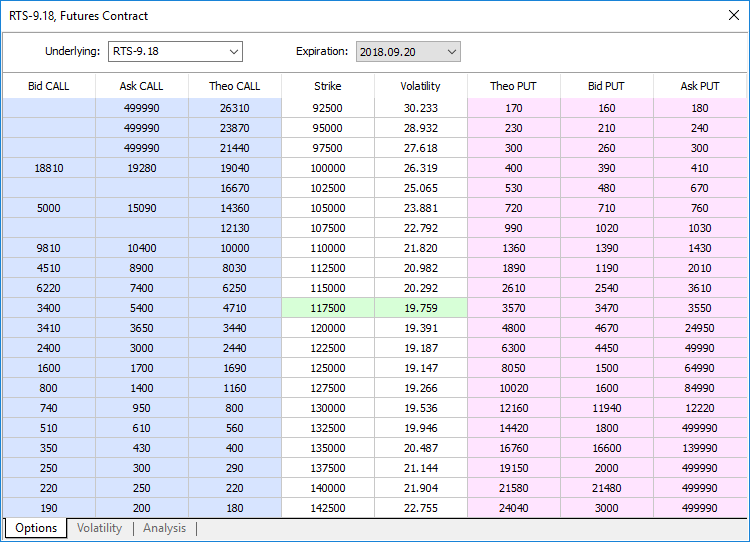

ボードには、オプション契約のための4つの価格が表示されています。

- Bid CALL —コールオプションの売値

- Ask CALL —コールオプションの買値

- Bid PUT —プットオプションの売値

- Ask PUT —プットオプションの買値

ボードから見ると、行使価格が高いほど、コール契約のコストが低くなり、プット契約のコストが高くなります。原資産の現在の市場価値に最も近い行使価格は緑色で表示されます。この価格は中央行使価格とも呼ばれます。

行使価格と市場価格の比率に応じて、以下の3種類のオプションが可能です。

- イン・ザ・マネー(ITM)は、利益を伴って行使できるオプションです。行使価格が市場価格を下回っている場合、コールオプションはイン・ザ・マネーと呼ばれます。行使価格が市場価格よりも高い場合、プットオプションはイン・ザ・マネーです。

- アウト・オブ・ザ・マネー(OTM)は、利益を伴って行使できないオプションです。行使価格が市場価格を上回る(コールの場合)または市場価格を下回る(プットの場合)オプションは、アウト・オブ・ザ・マネーと言われています。

- アット・ザ・マネー(OTM)は、市場価格に近い、または市場価格に非常に近い行使価格を有するオプションです。

"Theo CALL" 及び "Theo PUT" 列はオプションの理論値を示します。買い手/売り手が提供する契約価格がどれくらい公正であるかを判断するのに役立ちます。理論値は、原資産の価格履歴に基づいて各行使価格について計算されます。計算は、理論価格を決定する際の重要な点が原資産のボラティリティであるブラック–ショールズモデルに基づいています。このモデルの主要アイディアはリスクフリーのヘッジです。同時に基礎資産を購入し、コールオプションをこの基礎に売却する場合、損益は互いに正確に相殺されなければなりません。

インプライドボラティリティもオプションボードに表示されます。これはパーセンテージとして指定され、オプションの原資産の将来価値に関する市場参加者の期待を特徴付けます。ボラティリティの値が高いほど、トレーダーが期待する原資産価格の変動が大きくなります。オプションの行使価格に対するインプライドボラティリティの依存性は、個別のボラティリティタブに表示されます。

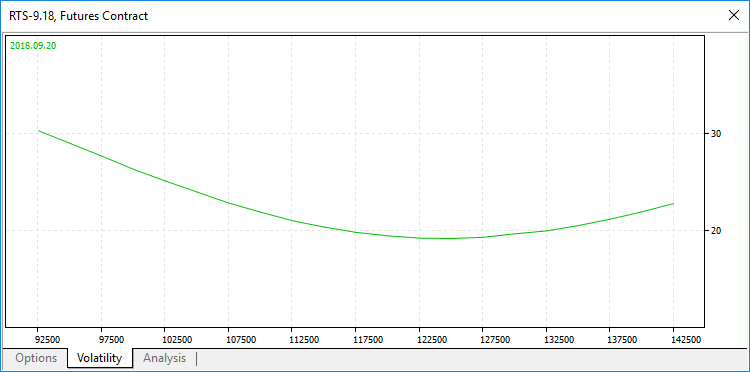

ボラティリティチャート #

このチャートは、オプションの行使価格によってどのようにインプライドボラティリティが変化するかを示しています。典型的に、最も低いボラティリティ値は、原資産の現在の市場価値に非常に近い行使価格の近くで見出されます。行使価格が現在の市場からのものであればあるほど、トレーダーは今後の大きな価格変動を予想しています。チャートフォームは弧に似ており「ボラティリティスマイル」と呼ばれています。

「ボラティリティスマイル」が対称的である場合、市場参加者は、基礎となる価格が増加し、下落することを均等に期待します。ボラティリティスマイルが右にシフトすると、上記の画像に示すように、参加者は資産が落ちると予想する可能性が高くなります。

分析 #

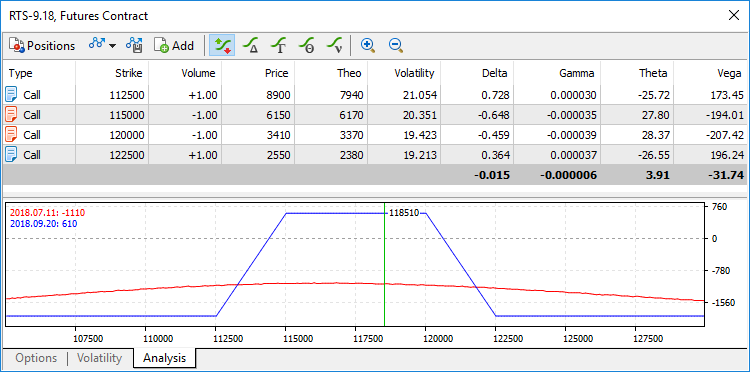

オプションボードには、オープンポジションの分析と様々な投資ポートフォリオのモデリングを可能にする組み込みの戦略分析ツールが含まれています。たとえば、原資産の仮想ポジションを開き、仮想オプション契約を結び、そのような組み合わせの有効性を分析することができます。状況をモデル化するには、ポートフォリオを手動で作成するか、Long Strangle、強気プットスプレッド、Long Put Butterflyなどの一般的なオプション戦略のテンプレートを使用することができます。

利益/損失グラフと「ギリシャ」指標 #

オプションの一般的なパラメータに加えて、[分析]タブにはいわゆる「ギリシャ」指標があります。これらは、行使価格、ボラティリティ、原資産の現在価格、有効期限など、様々なパラメータの変化に対するオプション価格の感応度を評価するのに役立つ統計的変数です。ギリシア指標は、オプションのパラメータに基づいて不利なオプション価格の変更のリスクを評価するのを手伝います。

- デルタ は原資産価格の変動に対するオプションの価格感度を測定します。これは、オプション価格の変化と資産価格の変化の比として計算されます。例えば、デルタが0.5である場合、資産価格の100単位の増加は、オプション価格の50単位の増加を伴います。デルタがマイナスの場合、資産価格が上昇するとオプション価格が下がります。デルタはコールオプションでは正で、プットオプションでは負です。

- ガンマ は、原資産価格が変化したときのデルタの変化を示しています。本質的に、原資産の価格でオプション価格の二次的なデリバティブです。たとえば、ガンマが0.01、デルタが0.05の場合、原資産価格が2単位増加するとデルタが0.02増加し、デルタは0.07になります。有効期限までの時間が長いオプションのガンマが最小限に抑えられます。期限切れに近づくとガンマが増します。

- セータ は、期限によってオプション価格が変化するスピードを示しており、オプションの価格変更と有効期限変更の比率として計算されます。たとえば、セータが0.07の場合、オプションは毎日その値の0.07を失います。便宜上、セータ値はオプションのコストを削減するため、常に負の値として表示されます。

- ベガ は、インプライドボラティリティの変化に伴ってオプション値がどのように変化するかを示しています。それは、インプライドボラティリティの変動に対するオプション価格の変動の比率として計算されます。例えば、ベガが10の場合、1%のボラティリティの増加はオプション価格の10単位の増加につながります。現在の資産価格に非常に近い行使価格を持つオプションは、ベガの最大価値を持っています。かかるオプションは、インプライドボラティリティの変動に対して最も敏感です。オプションの有効期限が近づくにつれてベガは減少します。

オプションの行使価格に応じてギリシャ指標の変化を視覚化したチャートが下段に示されています。チャートを切り替えるには、ツールバーまたはコンテキストメニューのボタンを使用します。

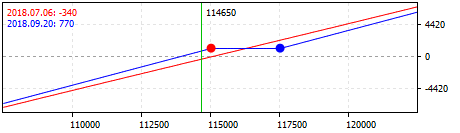

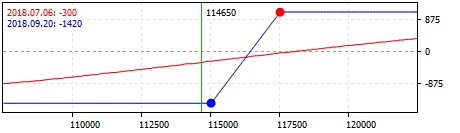

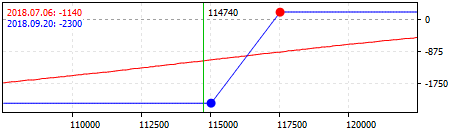

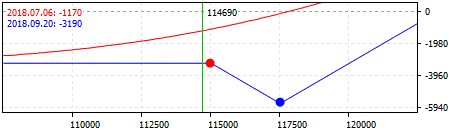

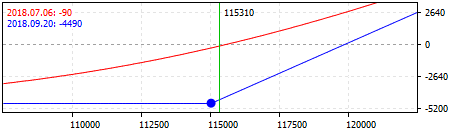

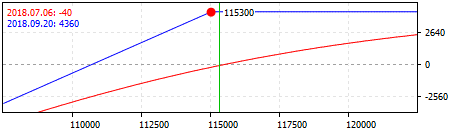

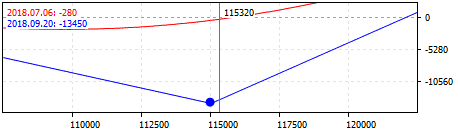

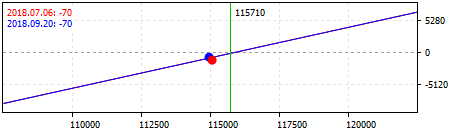

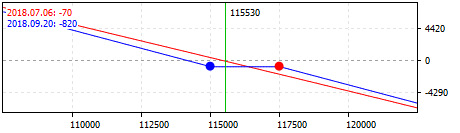

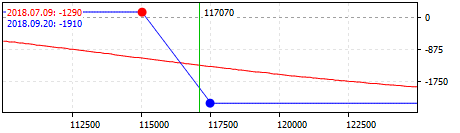

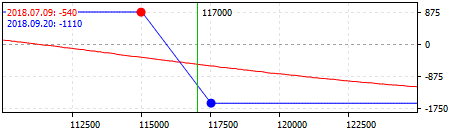

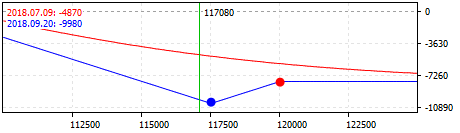

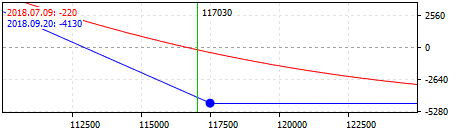

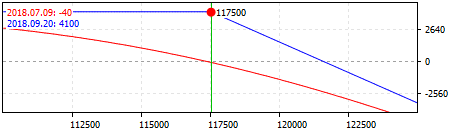

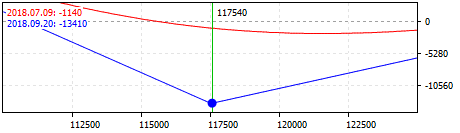

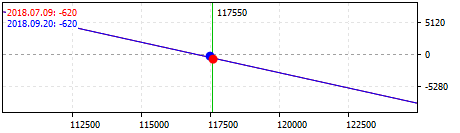

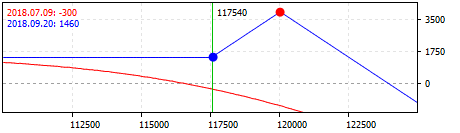

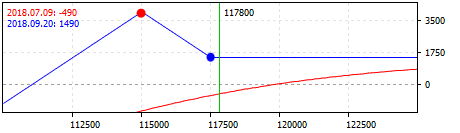

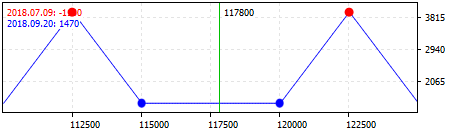

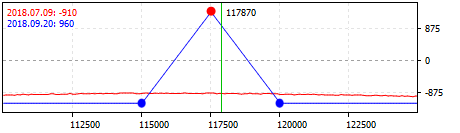

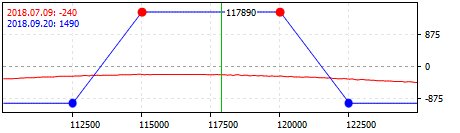

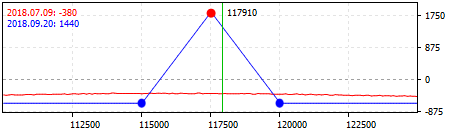

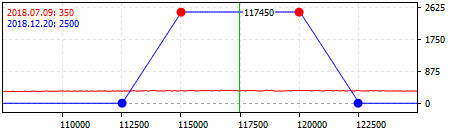

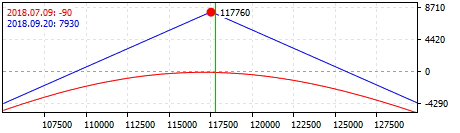

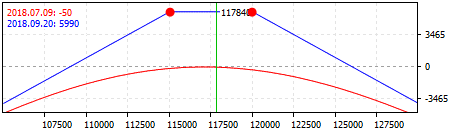

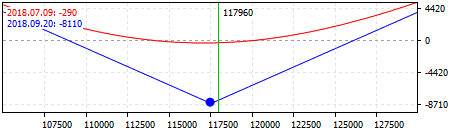

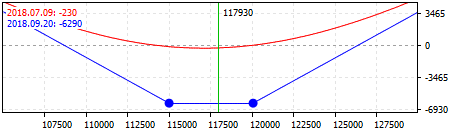

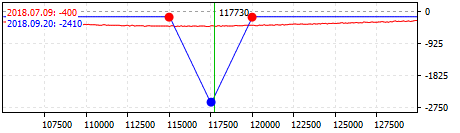

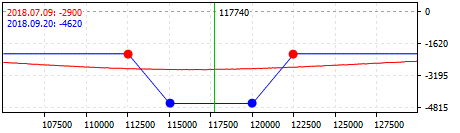

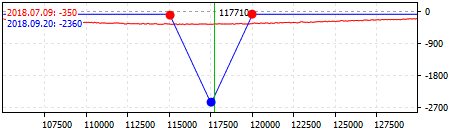

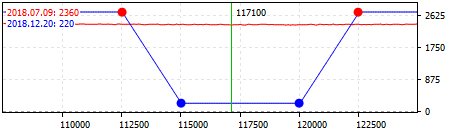

さらに、原資産の最終価格に応じて、選択したポートフォリオの損益グラフを表示することもできます。青い線は、瞬間の時点におけるオプションの損益を示しています。赤い線は、時間価値を考慮した損益を示します。原資産の現在の価格での損益は、チャートコーナーに表示されます。

実行時の利益

さまざまな損益計算方法が各戦略(オプションの組み合わせ)に適用されます。ただし、行使価格(原資産の行使価格と価格)と支払ったプレミアムとの差として計算されます。例えば、ベアプットスプレッド戦略の下では、より低い行使価格を有するプットオプションが売却され、より高い行使価格を有するプットオプションが購入されます。この戦略は、トレーダーが原資産の価格が下落すると予想される場合に使用されます。価格変動が正しく予測され、トレーダーが利益を得る場合、利益は以下のように計算されます。

(買われたオプションの行使価格) - (売られたオプションの行使価格) - (買われたオプションのプレミアム)+(売られたオプションのプレミアム)

原資産の価格が下がったため、プットオプションを行使するときには原資産をより有利な価格で売ります。行使価格は現行価格を上回ります。売られたプットオプションについて債務を履行する場合、原資産をより有利な価格で買い戻します。行使価格は現行価格を下回ります。したがって、当社の利益は、買われたオプションと売られたオプションの行使価格の差です。

次に、数式には、オプション契約に対して支払ったプレミアムが含まれます。ロングオプションの価格は、買い手が支払うので差し引かれます。ショートオプションの価格は、売り手に支払われるので、追加されます。

この例の価格が誤って予測された場合、損害は受領したプレミアムと支払ったプレミアムの差額に等しくなります。オプションは行使されないため、行使価格は考慮されません。一方の当事者は市場価格を上回る価格では資産を買わず、他方の当事者は市場価格を下回る価格では資産を売りません。

時間価値を考慮に入れた利益

理論価格は、時間価値を考慮して損益を計算するために使用されます。

買いポジション: (理論価格 - オプション価格) * ボリューム

売りポジション: (オプション価格 - 理論価格) * ボリューム

チャートを描くために、プラットフォームは、原資産の一定価格の戦略から各オプションの理論価格を計算します。

カスタム戦略の作成 #

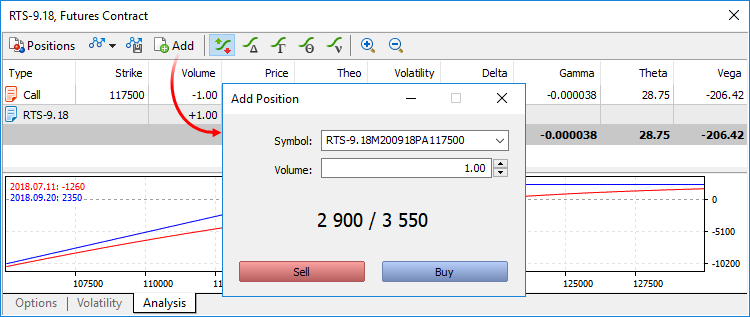

自分自身のオプション取引戦略を分析するには、必要なポジションをリストに追加してください。[追加]をクリックして希望する銘柄を選択し、[買]または[売]をクリックします。

ポジションを追加した後、統計変数と戦略の利益/損失グラフを表示することができます。

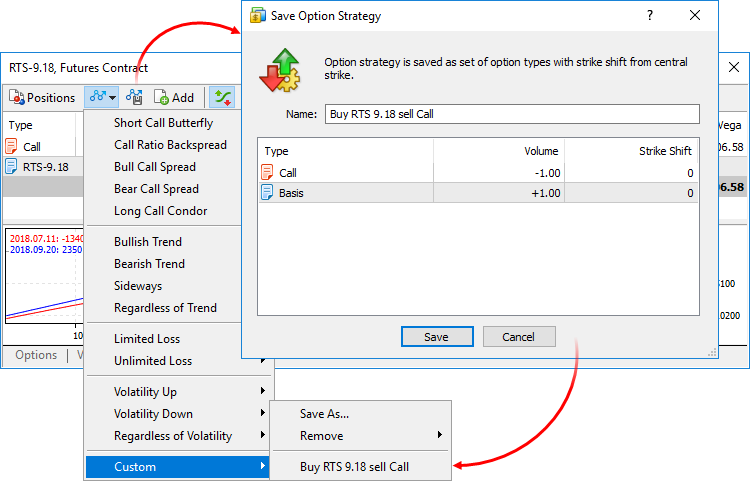

戦略も将来的に使用するために保存することができます。ツールバーで![]() で、戦略の名前を指定します。

で、戦略の名前を指定します。

普遍性を保つために絶対行使価格は保存されません。代わりに中央行使価格からのシフトが保存されます。

以前に保存した戦略を読み込むには、ツールバーで![]() をクリックして、[Custom](カスタム)セクションから選びます。

をクリックして、[Custom](カスタム)セクションから選びます。

戦略分析中には実際のポジションは開かれません。すべての計算は仮想ポジションに基づいています。 |

人気のある戦略のテンプレート #

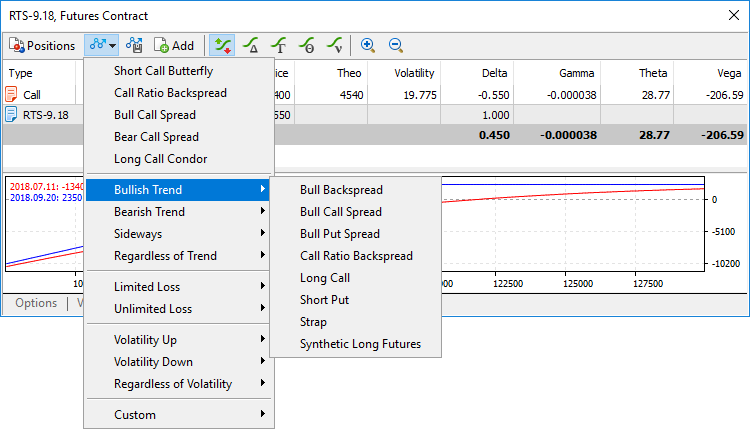

オプションボードには、選択した金融商品でテストできるさまざまな一般的な戦略が含まれています。戦略を適用するには、ツールバーで![]() を選択します。

を選択します。

この戦略に従って開くことができるポジションを含むリストが表示され、統計的な指標を分析することができます。

内蔵された戦略は、戦略が使用されることが意図されている市場の状況に応じて、いくつかの基本的なタイプ(強気または弱気市場、トレンドに関係ない横方向の動き)に分かれています。戦略は、トレーダーの市場への期待と損失を制限する能力に応じて、さらにカテゴリに分類されます。

- ボラティリティアップ - 原資産のボラティリティの増加が予想される場合に使用されます。

- ボラティリティダウン - 原資産のボラティリティの低下が予想される場合に使用されます。

- ボラティリティに無関係 - 原資産のボラティリティに関係なく使用されます。

- 限定損失 - 戦略には損失の可能性を制限することが含まれます。

- 無制限の損失 - 好ましくない結果が生じた場合の損失は制限されません。

すべての内蔵された戦略は、同じ有効期限のオプションの売買を前提としています。

強気トレンド戦略

名前 |

カテゴリ |

説明 |

使用時 |

損益 |

|---|---|---|---|---|

強気バックスプレッド

|

無制限の損失 ボラティリティアップ |

低い行使価格でプットオプションを売り、高い行使価格でコールオプションを買います。 |

原資産価格の中程度の上昇が予想される場合。 |

利益: 原資産価格 - コールオプション行使価格 +/- プレミアム差額 損失: プットオプション行使価格 - 原資産価格 +/- プレミアム差額

この戦略下では、最終的な価格はオプション行使価格の間になると予想されます。この場合、両方のオプションは行使されず、トレーダーはプレミアム値の差から利益を得ることができます。

原資産価格が上昇すると、コールオプションの購入が有利になるため、利益は制限されません。価格が下落した場合、プットオプションの資産を低価格で売却する義務があるため、損失は制限されません。

|

強気コールスプレッド

|

限定損失 ボラティリティアップ |

より低い行使価格でコールオプションを買い、より高い行使価格でコールオプションを売ります。 |

原資産価格の中程度の上昇が予想される場合。 |

利益: ショートオプション行使価格 - ロングオプション行使価格 +/- プレミアム差額 損失: プレミアム差額

原資産の価格が上昇すると、売却が義務付けられている価格よりも有利な価格で資産を買うことができるので、トレーダーは行使価格の差額を受け取ります。プレミアムの差額はこの額から差し引かれます。

資産価格が下落すると、オプションは行使されず、トレーダーはプレミアムの差額だけを失います。

|

強気プットスプレッド

|

限定損失 ボラティリティアップ |

より低い行使価格でプットオプションを買い、より高い行使価格でプットオプションを売ります。 |

原資産価格の中程度の上昇が予想される場合。 |

利益: ショートオプション行使価格 - ロングオプション行使価格 +/- プレミアム差額 損失: プレミアム差額

原資産の価格が上昇すると、購入が義務付けられている価格よりも有利な価格で資産を売ることができるので、トレーダーは行使価格の差額を受け取ります。プレミアムの差額はこの額から差し引かれます。

資産価格が下落すると、オプションは行使されず、トレーダーはプレミアムの差額だけを失います。

|

コールレシオバックスプレッド

|

限定損失 ボラティリティアップ |

低い行使価格でプットオプションを1つ売り、高い行使価格でコールオプションを2つ買います。 |

原資産価格の変動とボラティリティの上昇が予想される場合。 |

当初の損益は支払ったプレミアムの差額に等しいです。価格が売却オプションの行使価格を下回った場合、2つのオプションはいずれも行使されません(当事者は市場を上回る価格では資産を購入しません)ため、損失はプレミアム差額に限定されます。

最大の損失は、ロングオプションとショートオプションの行使価格の間の範囲内にあります。この場合、売られたオプションは、買われたものとは対照的に、イン・ザ・マネーです。損失は、ショートオプション行使価格 - ロングオプション行使価格 +/- プレミアム差額として計算されます。

資産価格が上昇すると、ポートフォリオは損益分岐点に達します。価格が上昇すると、利益は制限されません(原資産価格 - コールオプション行使価格 +/- プレミアム差額)。

|

ロングコール

|

限定損失 ボラティリティアップ |

コールオプションを買う |

原資産価格の上昇とボラティリティの上昇が予想される場合。 |

利益: 原資産価格 - オプション行使価格 - オプションのプレミアム 損失: オプションのプレミアム

原資産価格が上昇しても利益は制限されません。価格が下落した場合、損失はオプションのプレミアムの支払に限定されます。

|

ショートプット

|

無制限の損失 ボラティリティダウン |

プットオプションを売る |

原資産価格の上昇とボラティリティの上昇が予想される場合。 |

利益: オプションのプレミアム 損失: 原資産価格 - オプション行使価格 + オプションのプレミアム

原資産価格が上昇すると利益はオプションのプレミアムに制限されます。価格が下落した場合、損失は制限されません。

|

ストラップ

|

限定損失 ボラティリティアップ |

2つのコールオプションと1つのプットオプションを同じ行使価格で買います。 |

原資産価格の変動が予想され、上昇の可能性が高い場合。 |

価格上昇の場合の利益: 2 *(原資産価格 - コールオプション行使価格) - オプションのプレミアム 価格下落の場合の利益: 原資産価格 - プットオプション行使価格 - オプションのプレミアム 損失: オプションのプレミアム

利益は、原資産価格の上昇と下落の両方で発生しますが、上昇の場合には高くなります。損失は、オプションに支払ったプレミアムに限られます。

|

合成ロング先物

|

無制限の損失 2つのコールオプションと1つのプットオプションを同じ行使価格で買います。 |

コールオプションを買って、同等の行使価格でプットオプションを売ります。 |

原資産価格の上昇が予想される場合。 |

利益: 原資産価格 - コールオプション行使価格 +/- プレミアム差額 損失: プットオプション行使価格 - 原資産価格 +/- プレミアム差額

原資産価格が上昇しても利益は制限されません。価格が下降した場合損失は制限されません。

|

弱気トレンド戦略

名前 |

カテゴリ |

説明 |

使用時 |

損益 |

|---|---|---|---|---|

弱気バックスプレッド

|

無制限の損失 ボラティリティアップ |

より低い行使価格でプットオプションを買い、より高い行使価格でコールオプションを売ります。 |

原資産価格の中程度の下降が予想される場合。 |

利益: プットオプション行使価格 - 原資産価格 +/- プレミアム差額 損失: 原資産価格 - コールオプション行使価格 +/- プレミアム差額

この戦略下では、最終的な価格はオプション行使価格の間になると予想されます。この場合、両方のオプションは行使されず、トレーダーはプレミアム値の差から利益を得ることができます。

原資産価格が下降すると、コールオプションの売却が有利になるため、利益は制限されません。価格が上昇した場合、コールオプションの資産を低価格で購入する義務があるため、損失は制限されません。

|

弱気コールスプレッド

|

限定損失 ボラティリティアップ |

低い行使価格でコールオプションを売り、高い行使価格でコールオプションを買います。 |

原資産価格の中程度の下降が予想される場合。 |

利益: プレミアム差額 損失: ロングオプション行使価格 - ショートオプション行使価格 +/- プレミアム差額

原資産の価格が下降すると、購入が義務付けられている価格よりも有利な価格で資産を売ることができるので、トレーダーは行使価格の差額を受け取ります。プレミアムの差額はこの額から差し引かれます。

資産価格が上昇すると、オプションは行使されず、トレーダーはプレミアムの差額だけを失います。

|

弱気プットスプレッド

|

限定損失 ボラティリティアップ |

低い行使価格でプットオプションを売り、高い行使価格でプットオプションを買います。 |

原資産価格の中程度の下降が予想される場合。 |

利益: ロングオプション行使価格 - ショートオプション行使価格 +/- プレミアム差額 損失: プレミアム差額

原資産の価格が下降すると、売却が義務付けられている価格よりも有利な価格で資産を売ることができるので、トレーダーは行使価格の差額を受け取ります。プレミアムの差額はこの額から差し引かれます。

資産価格が上昇すると、オプションは行使されず、トレーダーはプレミアムの差額だけを失います。

|

プットレシオバックスプレッド

|

限定損失 ボラティリティアップ |

より低い行使価格でプットオプションを2つ買い、より高い行使価格でプットオプションを1つ売ります。 |

原資産価格の変動とボラティリティの上昇が予想される場合。 |

当初の損益は支払ったプレミアムの差額に等しいです。

価格が売却オプションの行使価格を上回った場合、2つのオプションはいずれも行使されません(当事者は市場を上回る価格では資産を購入しません)ため、損失はプレミアム差額に限定されます。

最大の損失は、ロングオプションとショートオプションの行使価格の間の範囲内にあります。この場合、買われたオプションは、売られたものとは対照的に、イン・ザ・マネーです。損失は、ロングオプション行使価格 - ショートオプション行使価格 +/- プレミアム差額として計算されます。

資産価格が下降すると、ポートフォリオは損益分岐点に達します。価格が下降しても利益は制限されません(プットオプション行使価格 - 原資産価格 +/- プレミアム差)。

|

ロングプット

|

限定損失 ボラティリティアップ |

プットオプションを買う |

原資産価格の下降とボラティリティの上昇が予想される場合。 |

利益: オプション行使価格 - 原資産価格 - オプションのプレミアム 損失: オプションのプレミアム

原資産価格が下降しても利益は制限されません。価格が下落した場合、損失はオプションのプレミアムの支払に限定されます。

|

ショートコール

|

無制限の損失 ボラティリティダウン |

コールオプションを売る |

原資産価格の下落とボラティリティの低下が予想される場合。 |

利益: オプションのプレミアム 損失: オプション行使価格 - 原資産価格 + オプションのプレミアム

原資産価格が下降すると利益はオプションのプレミアムに制限されます。価格が上昇した場合、損失は制限されません。

|

ストリップ

|

限定損失 ボラティリティアップ |

コールオプションを1つ買って、同等の行使価格でプットオプションを2つ売ります。 |

原資産価格の変動が予想され、下降の可能性が高い場合。 |

価格下落の場合の利益: 2 *(プットオプション行使価格 - 原資産価格) - オプションのプレミアム 価格上昇の場合の利益: 原資産価格 - コールオプション行使価格 - オプションのプレミアム 損失: オプションのプレミアム

利益は、原資産価格の上昇と下落の両方で発生しますが、上昇の場合には高くなります。損失は、オプションに支払ったプレミアムに限られます。

|

合成ショート先物

|

無制限の損失 2つのコールオプションと1つのプットオプションを同じ行使価格で買います。 |

プットオプションを買って、同等の行使価格でコールオプションを売ります。 |

原資産価格の下降が予想される場合。 |

利益: プットオプション行使価格 - 原資産価格 +/- プレミアム差額 損失: 原資産価格 - コールオプション行使価格 +/- プレミアム差額

原資産価格が上昇しても利益は制限されません。価格が下降した場合損失は制限されません。

|

サイドウェイ戦略

名前 |

カテゴリ |

説明 |

使用時 |

損益 |

|---|---|---|---|---|

コールレシオスプレッド

|

無制限の損失 ボラティリティダウン |

低い行使価格でコールオプションを1つ買い、高い行使価格でコールオプションを2つ売ります。 |

価格変動を伴わない原資産のボラティリティの低下が予想される場合。 |

利益: ロングオプション行使価格 - 原資産価格 +/- プレミアム差額 価格上昇の場合の損失: 原資産価格 - ショートオプション行使価格 +/- プレミアム差額 価格下降の場合の損失: プレミアム差額

当初の利益はプレミアムの差額に等しいです。わずかな価格上昇の場合、購入者は購入したコールオプションで追加の利益を受け取ることができます。価格が引き続き上昇すれば、売られたオプションはイン・ザ・マネーになり、トレーダは損失を受けます(ショートオプションの金額が高くなるので、ロングオプションは損失を補填しません)。

原資産価格が下落した場合、トレーダーはロングオプションに対して支払われたプレミアムのみを失います。価格が上昇した場合、損失は無制限です。

|

プットレシオスプレッド

|

無制限の損失 ボラティリティダウン |

低い行使価格でプットオプションを2つ売り、高い行使価格でプットオプションを1つ買います。 |

価格変動を伴わない原資産のボラティリティの低下が予想される場合。 |

利益: 原資産価格 - ロングオプション行使価格 +/- プレミアム差額 価格上昇の場合の損失: プレミアム差額 価格下降の場合の損失: 原資産価格 - ショートオプション行使価格 +/- プレミアム差額

当初の利益はプレミアムの差額に等しいです。わずかな価格下落の場合、トレーダーは買ったプットオプションで追加の利益を受け取ります。価格が引き続き下落すれば、売ったオプションはイン・ザ・マネーになり、トレーダは損失を受けます(売ったオプションの価格が高くなるため、買ったオプションは損失を補填しません)。

原資産価格が上昇した場合、トレーダ−はロングオプションに対して支払われたプレミアムのみを失います。価格が下降した場合、損失は無制限です。

|

コンドル比

|

無制限の損失 ボラティリティダウン |

プットオプションを2つ安い行使価格で売ります。 プットオプションを1つ高い行使価格で買います。 コールオプションを1つ高い行使価格で買います。 コールオプションを2つより高い行使価格で売ります。 |

原資産価格の大幅の上昇が予想される場合。 |

ロングコンドルやショートコンドルと比較して、この戦略にはより大きな利益の可能性が秘められていますが、損失の可能性は限定されていません。

最大利益は、2つのケースで達成されます。価格がプットオプションの行使価格とコールオプションの行使価格の間の間隔にある場合です。このような場合、トレーダーは買ったオプションを行使することができますが、売ったオプションはまだ資金に含まれていません。

売ったオプションの金額が買ったオプションの金額の2倍になるため、価格が上昇または下落する場合の損失は制限されません。

|

ロングコールバタフライ

|

限定損失 ボラティリティダウン |

コールオプションを1つ低い行使価格で買います。 コールオプションを2つ高い行使価格で売ります。 コールオプションを1つ高い行使価格で買います。 |

わずかな価格変動を伴う原資産のボラティリティの低下が予想される場合。 |

価格上昇の場合の利益: 原資産価格 - ロングオプションストライク +/- プレミアム差額 更なる価格上昇の場合の利益:(原資産価格 - ロングオプション行使価格) - 2 *(原資産価格 - ショートオプション行使価格)+/-プレミアム差額 損失: プレミアム差額

この戦略下では、価格は一定の範囲内で動くことが期待されています。利益は、ロングオプションとショートオプションの行使価格の間隔で達成されます。この場合、最低の行使価格を有するコールオプションはすでにイン・ザ・マネーであり、利益は売ったオプションの損失によって完全にはカバーされません。最高の行使価格を持つロングオプションがイン・ザ・マネーになると、売ったオプションの損失は完全にカバーされます。

大幅な価格下落または上昇の場合の損失は、プレミアムの差額に限られます。

|

ロングコールコンドル

|

限定損失 ボラティリティダウン |

コールオプションを1つ低い行使価格で買います。 コールオプションを1つ高い行使価格で売ります。 コールオプションを1つ高い行使価格で売ります。 コールオプションを1つ高い行使価格で買います。 |

わずかな価格変動を伴う原資産のボラティリティの低下が予想される場合。 |

価格上昇の場合の利益: 原資産価格 - ロングオプションストライク +/- プレミアム差額 Profit in case of further price growth: (Underlying asset price - Long option strike) - (Short option strike - Underlying asset price) +/- Premium difference 損失: プレミアム差額

この戦略下では、価格は一定の範囲内で動くことが期待されています。利益は、ロングオプションとショートオプションの行使価格の間隔で達成されます。In this case, the long option with the lowest strike is already in-the-money, and the profit is not yet fully covered by losses of sold options. 最高の行使価格を持つロングオプションがイン・ザ・マネーになると、売ったオプションの損失は完全にカバーされます。

大幅な価格下落または上昇の場合の損失は、プレミアムの差額に限られます。

|

Long Put Butterfly

|

限定損失 ボラティリティダウン |

プットオプションを1つ低い行使価格で買います。 プットオプションを2つ高い行使価格で売ります。 プットオプションを1つ高い行使価格で買います。 |

わずかな価格変動を伴う原資産のボラティリティの低下が予想される場合。 |

価格下落の場合の利益: 原資産価格 - ロングオプションストライク +/- プレミアム差額 更なる価格下落の場合の利益:(原資産価格 - ロングオプション行使価格) - 2 *(原資産価格 - ショートオプション行使価格)+/-プレミアム差額 損失: プレミアム差額

この戦略下では、価格は一定の範囲内で動くことが期待されています。利益は、ロングオプションとショートオプションの行使価格の間隔で達成されます。この場合、最高の行使価格を有するプットオプションはすでにイン・ザ・マネーであり、利益は売ったオプションの損失によって完全にはカバーされません。最も低い行使価格を持つロングオプションがイン・ザ・マネーになると、売ったオプションの損失は完全にカバーされます。

大幅な価格下落または上昇の場合の損失は、プレミアムの差額に限られます。

|

ロングプットコンドル

|

限定損失 ボラティリティダウン |

プットオプションを1つ低い行使価格で買います。 プットオプションを1つ高い行使価格で売ります。 プットオプションを1つ高い行使価格で。 プットオプションを1つ高い行使価格で買います。 |

わずかな価格変動を伴う原資産のボラティリティの低下が予想される場合。 |

価格下落の場合の利益: 原資産価格 - ロングオプションストライク +/- プレミアム差額 更なる価格下落の場合の利益:(原資産価格 - ロングオプション行使価格) - (ショートオプション行使価格 - 原資産価格)+/- プレミアム差額 損失: プレミアム差額

この戦略下では、価格は一定の範囲内で動くことが期待されています。利益は、ロングオプションとショートオプションの行使価格の間隔で達成されます。この場合、最高の行使価格を有するプットオプションはすでにイン・ザ・マネーであり、利益は売ったオプションの損失によって完全にはカバーされません。最も低い行使価格を持つロングオプションがイン・ザ・マネーになると、売ったオプションの損失は完全にカバーされます。

大幅な価格下落または上昇の場合の損失は、プレミアムの差額に限られます。

|

ショートストラドル

|

無制限の損失 ボラティリティダウン |

コールオプションとプットオプションを同じ行使価格で売ります。 |

価格変動を伴わない原資産のボラティリティの低下が予想される場合。 |

利益: オプションのプレミアム 価格上昇の場合の損失: 原資産価格 - プットオプション行使価格 - オプションのプレミアム 価格下落の場合の損失: コールオプション行使価格 - 原資産価格 - オプションのプレミアム

潜在的利益はオプションのプレミアムに限られ、損失は無制限で、原資産価格がいずれの方向に移動しても発生します。

|

ショートストラドル

|

無制限の損失 ボラティリティダウン |

低い行使価格でプットオプションを売り、高い行使価格でコールオプションを売ります。 |

価格変動を伴わない原資産のボラティリティの低下が予想される場合。 |

利益: オプションのプレミアム 価格上昇の場合の損失: 原資産価格 - プットオプション行使価格 - オプションのプレミアム 価格下落の場合の損失: コールオプション行使価格 - 原資産価格 - オプションのプレミアム

潜在的利益はオプションのプレミアムに限られ、損失は無制限で、原資産価格がいずれの方向に移動しても発生します。ショートストラドルと比較して、この戦略は原資産価格のより大きな変化を受け入れます。利益はオプションの行使価格の間の最大レベルに留まります。

|

「トレンドに無関係」戦略

名前 |

カテゴリ |

説明 |

使用時 |

損益 |

|---|---|---|---|---|

ロングストラドル

|

限定損失 ボラティリティアップ |

コールオプションとプットオプションを同じ行使価格で買います。 |

原資産価格の変動とボラティリティの上昇が予想される場合。 |

価格上昇の場合の利益: 原資産価格 - コールオプション行使価格 - オプションのプレミアム 価格下落の場合の利益: プットオプション行使価格 - 原資産価格 - オプションのプレミアム 損失: オプションのプレミアム

潜在的損失はオプションのプレミアムに限られ、利益は無制限で、原資産価格がいずれの方向に移動しても発生します。

|

ロングストラドル

|

限定損失 ボラティリティアップ |

低い行使価格でプットオプションを買い、高い行使価格でコールオプションを買います。 |

原資産価格の変動とボラティリティの上昇が予想される場合。 |

価格上昇の場合の利益: 原資産価格 - コールオプション行使価格 - オプションのプレミアム 価格下落の場合の利益: プットオプション行使価格 - 原資産価格 - オプションのプレミアム 損失: オプションのプレミアム

潜在的損失はオプションのプレミアムに限られ、利益は無制限で、原資産価格がいずれの方向に移動しても発生します。ロングストラドルと比較して、この戦略ではより大きな価格変化が意味されます。

|

ショートコールバタフライ

|

限定損失 ボラティリティアップ |

コールオプションを1つ低い行使価格で売ります。 コールオプションを2つ高い行使価格で買います。 コールオプションを1つ高い行使価格で売ります。 |

原資産価格の変動とボラティリティの上昇が予想される場合。 |

利益: プレミアム差額 価格上昇の場合の損失: ショートオプション行使価格 - 原資産価格 +/- オプションのプレミアム 更なる価格上昇の場合の喪失:(原資産価格 - ショートオプション行使価格) - 2 *(原資産価格 - ロングオプション行使価格)+/-プレミアム差額

潜在的な利益は、いずれの方向への相当な価格変動の場合に最大になると予想され、損失は限られており、価格変動がわずかな場合に発生します。

|

ショートコールコンドル

|

限定損失 ボラティリティアップ |

コールオプションを1つ低い行使価格で売ります。 コールオプションを1つ高い行使価格で買います。 コールオプションを1つ高い行使価格で買います。 コールオプションを1つ高い行使価格で売ります。 |

原資産価格の変動とボラティリティの上昇が予想される場合。 |

利益: プレミアム差額 価格上昇の場合の損失: ショートオプション行使価格 - 原資産価格 +/- オプションのプレミアム 更なる価格上昇の場合の喪失:(ショートオプション行使価格 - 原資産価格) - ( ロングオプション行使価格 - 原資産価格)+/- プレミアム差額

利益はプレミアム差額に限定され、いずれの方向への重要な価格変動の場合でも最大値を有する可能性があります。最長ロスは、ロングオプションとショートオプションの行使価格の間隔で発生します。この場合、最低の行使価格を有する売られたオプションはすでにイン・ザ・マネーであり、利益は買ったオプションの損失によって完全にはカバーされません。上昇が続く場合、ロングオプションの利益はショートオプションの損失を完全にカバーします。

|

ショートプットバタフライ

|

限定損失 ボラティリティアップ |

プットオプションを1つ低い行使価格で売ります。 プットオプションを2つ高い行使価格で買います。 プットオプションを1つ高い行使価格で。 |

原資産価格の変動とボラティリティの上昇が予想される場合。 |

利益: プレミアム差額 価格上昇の場合の損失: 原資産価格 - ショートオプション行使価格 +/- プレミアム差額 更なる価格下落の場合の損失:(原資産価格 - ショートオプション行使価格) - 2*(ロングオプション行使価格 - 原資産価格)+/- プレミアム差額

潜在的な利益は、いずれの方向への相当な価格変動の場合に最大になると予想され、損失は限られており、価格変動がわずかな場合に発生します。

|

ショートプットコンドル

|

限定損失 ボラティリティアップ |

プットオプションを1つ低い行使価格で売ります。 プットオプションを1つ高い行使価格で買います。 プットオプションを1つ高い行使価格で買います。 プットオプションを1つ高い行使価格で。 |

原資産価格の変動とボラティリティの上昇が予想される場合。 |

利益: プレミアム差額 価格上昇の場合の損失: 原資産価格 - ショートオプション行使価格 +/- プレミアム差額 さらなる価格上昇の場合の損失:(原資産価格 - 短期オプション行使価格) - (原資産価格 - ロングオプション行使価格)+/-プレミアム差額

利益はプレミアム差額に限定され、いずれの方向への重要な価格変動の場合でも最大値を有する可能性があります。最長ロスは、ロングオプションとショートオプションの行使価格の間隔で発生します。この場合、最低の行使価格を有する売られたオプションはすでにイン・ザ・マネーであり、利益は買ったオプションの損失によって完全にはカバーされません。上昇が続く場合、ロングオプションの利益はショートオプションの損失を完全にカバーします。

|