期权看板

期权是一种衍生的金融交易品种。基本上,这是一份合约,授予期权买方权利而非义务,在未来的某个时间点以先前商定的价格(“执行”价)购买或出售资产。反过来,如果买方决定执行这个期权,期权卖方则有义务出售或购买该资产。

购买资产的权利被称为看涨期权;出售的权利被称为看跌期权。每一种类型的期权都可以购买或出售。现有交易分为以下四种类型:

- 购买看涨期权意味着购买买入基础资产的权利

- 出售看涨期权意味着出售买入基础资产的权利

- 买入看跌期权意味着购买出售基础资产的权利

- 出售看跌期权意味着出售卖出基础资产的权利

两种期权风格,包括美国期权和欧洲期权。美国期权可以在到期日前随时执行。欧洲期权只能在到期日执行。

期权价格

期权的主要属性之一就是其履行价格。这是期权买方可以购买或出售基础资产的价格,也是期权卖方有义务出售或购买资产的价格。

期权并非以基础资产的全部成本而是以一定的费用来出售或购买,以应对在期权到期之前存在的潜在价格变化的风险。期权价格是溢价,其由两个因素决定:

- 执行价格和基础资产价格之比是期权的内在价值。期权执行价格的盈利越多,相对于基础资产的当前市场价值,其内在价值就越高。

- 直到期权到期的剩余时间是由时间价值决定的。期权到期日期越临近,该值的时间分量就越少。

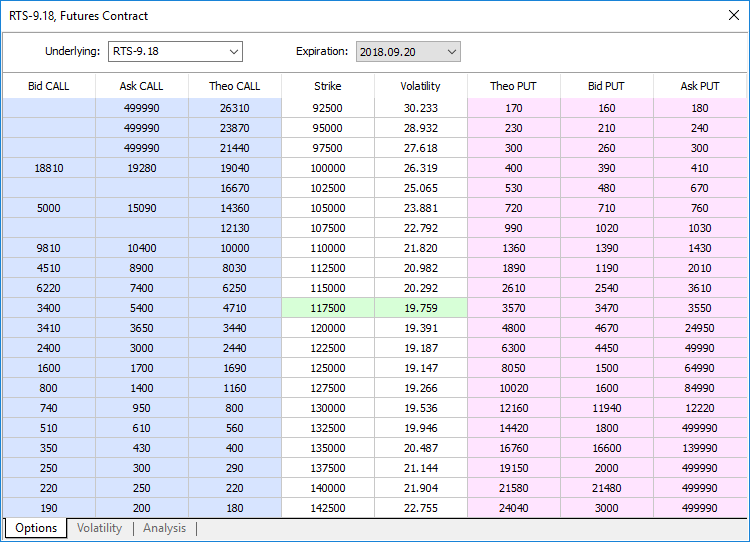

看板显示了期权合约的四种价格:

- Bid CALL ― 看涨期权的卖出价格。

- Ask CALL ― 看涨期权的买入价格。

- Bid PUT ― 看跌期权的卖出价格。

- Ask PUT ― 看跌期权的买入价格。

正如从看板上所见,行使价格越高,则看涨期权成本越低且看跌期权成本越高。最接近基础资产当前市场价值的行使价格以绿色显示。这个价格也被称为主要行使价。

根据行使价和市场价之间的比率,可能出现以下三种期权类型:

- 价内期权 (ITM)是可以用盈利来行使的期权。如果行使价低于市场价,看涨期权据说为价内期权。如果行使价高于市场价,看跌期权就是价内期权。

- 价外期权(OTM)是不可以用盈利来行使的期权。行使价高于市场价的期权(看涨)或行使价低于市场价的期权(看跌)据说为价外期权。

- 平值期权(OTM)是指行使价等于或非常接近市场价的期权。

“理论看涨”和“理论看跌”列显示的是期权的理论值。它有助于确定由买方/卖方所提供的合约价格的公平性。根据基础资产的价格历史,计算每个行使价的理论价格。这一计算是基于毕苏期权定价模式(Black-Scholes),在该模式下,决定理论价格的关键点在于基础资产的波动性。该模式的主要理念是rick-free对冲:当同时购买基础资产并将看涨期权出售给这个基础资产时,盈利和亏损必须完全彼此补偿。

隐含波动率也显示在期权看板上。它被指定为一个百分比,并描述了市场参与者对期权基础资产未来价值的预期。波动率值越高,交易者预期的基础资产价格变化就越大。隐含波动率对期权行使价的依赖性显示在独立的波动率选项卡。

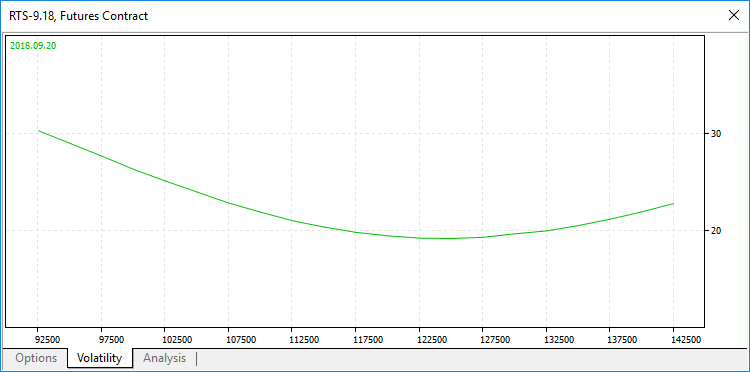

波动图表 #

该图表显示了隐含波动率是如何根据期权行使价而变化的。通常情况下,最低波动率值可在邻近行使价范围找到,即非常接近基础资产的当前市场价。行使价与当前市场价之间的差距越大,交易者预期的未来价格变化就越大。图表形式类似于一个弧形,被称为“波动微笑曲线”。

如果波动微笑曲线是对称的,市场参与者同样期望基础价格会上涨和下跌。如果波动微笑曲线转移到右边,如上图所示,参与者更有可能期望资产下降。

分析 #

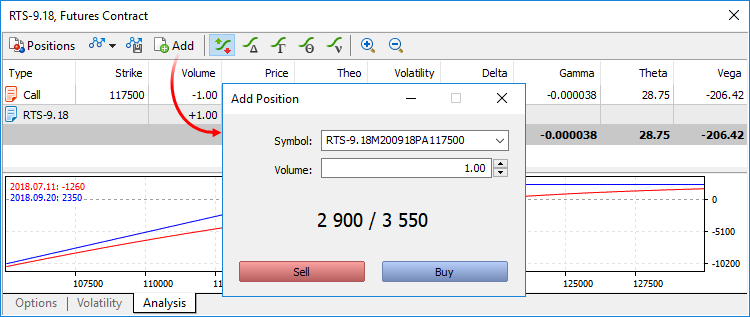

期权看板包括一个内置的策略分析工具,它可以分析持仓和模拟各种投资组合。例如,您可以开设一个基础资产的虚拟持仓,输入一个虚拟期权合约,并分析这种组合的有效性。若要模拟一种情况,您可以手动创建一个投资组合或者使用流行的期权策略的可用模板,比如Long Strangle(买进勒式)、Bull Put Spread(牛市看跌期权价差)、Long Put Butterfly(买入蝶式)等等。

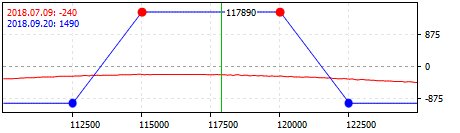

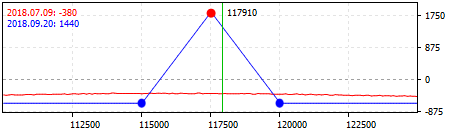

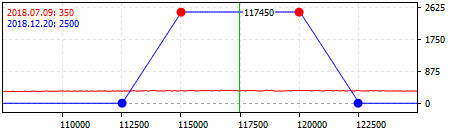

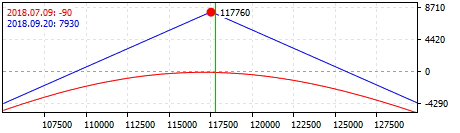

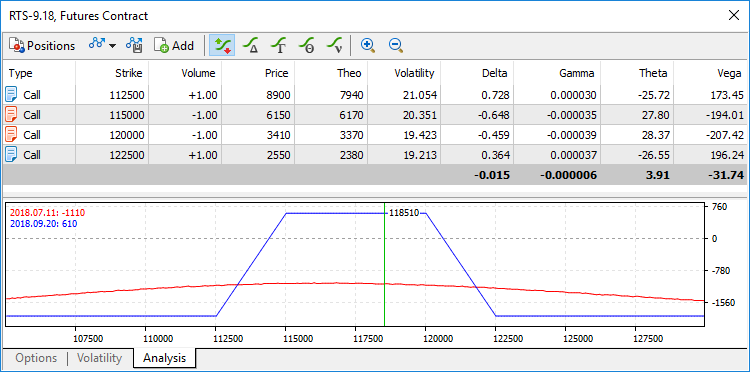

盈利/亏损图表和期权指标(Greeks) #

除了普通期权参数以外,“分析”选项卡还包括所谓的期权指标(Greeks)。这些是统计变量,有助于评估期权价格对各种参数变化的敏感度,包括行使价、波动率、基础资产的当前价格、到期日等。期权指标(Greeks)将帮助您评估基于期权参数的不利期权价格变化的风险。

- Delta 衡量的是相对于基础资产价格变化的期权的价格敏感性。它是根据期权价格变化与资产价格变化的比率计算的。例如,如果Delta是0.5,那么资产价格以100个单位增长,而期权价格则是以50个单位增长。如果Delta为负,那么当资产价格上涨时,期权价格就会下跌。Delta对看涨期权有利,对看跌期权不利。

- Gamma 显示了在基础资产价格发生变化时Delta是如何变化的。从本质上说,它是在基础资产价位基础上的期权价格的二阶导数。例如,如果Gamma是0.01,而Delta是0.05,那么基础资产价格以2个单位增长就会导致Delta增加0.02,所以Delta将等于0.07。在到期之前有很多时间的期权是最小的。Gamma随着到期时间临近而增加。

- Theta 显示了期权价格随到期日而变化的速度。它是根据期权价格变化与到期日期变化的比率计算的。例如,如果Theta是0.07,那么期权值每天亏损0.07。为了方便起见,Theta值总是显示为负,因为它降低了期权的成本。

- Vega 显示了期权价值如何随着隐含波动率的变化而变化的。它是根据期权价格变化与隐含波动率变化的比率计算的。例如,如果Vega是10,那么1%的波动率增长就会导致期权价格的10个单位增长。与当前资产价格非常接近的期权行使价具有最大Vega价值。这些期权对隐含波动率的变化最为敏感。Vega随着期权到期的临近而减少。

根据期权行使价的图表期权指标可视变化在底部显示。在工具栏或快捷菜单上使用按键来切换图表。

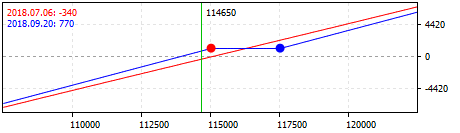

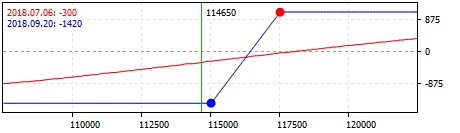

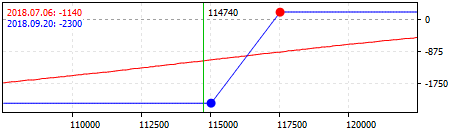

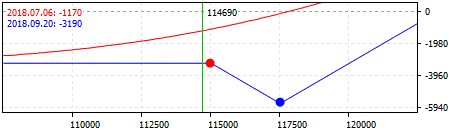

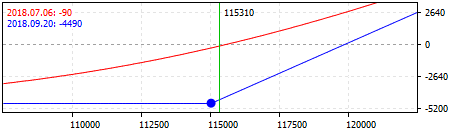

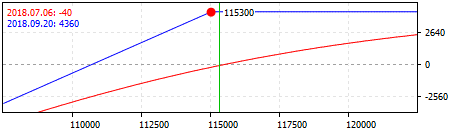

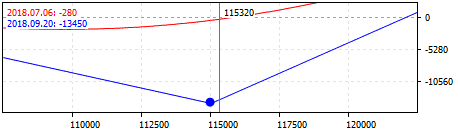

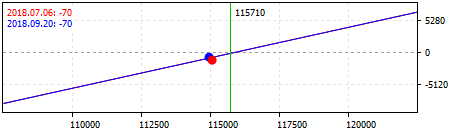

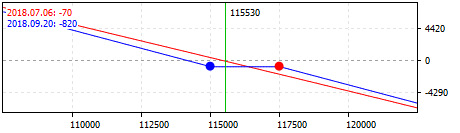

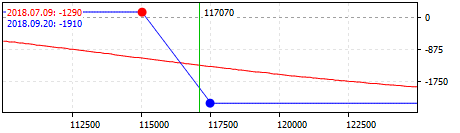

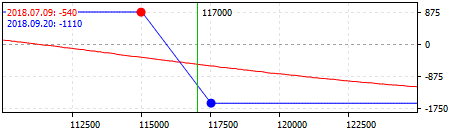

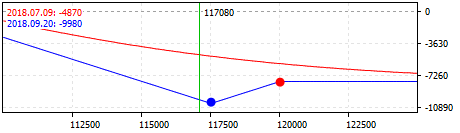

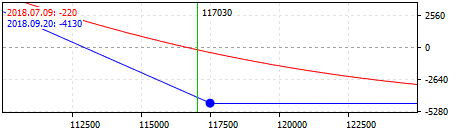

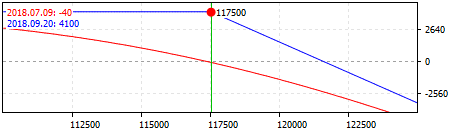

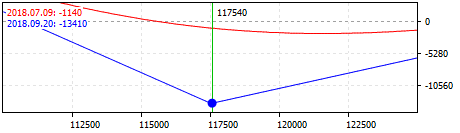

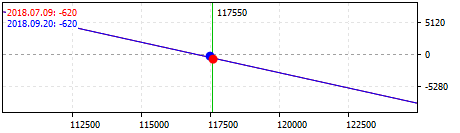

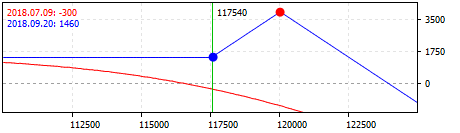

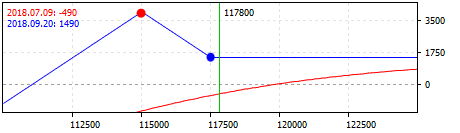

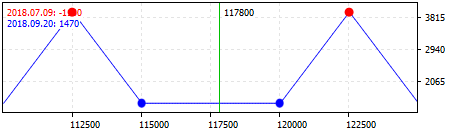

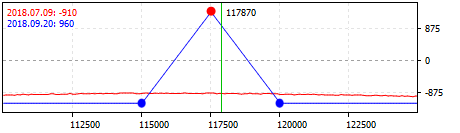

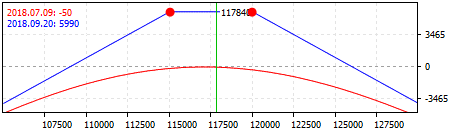

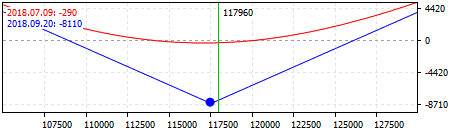

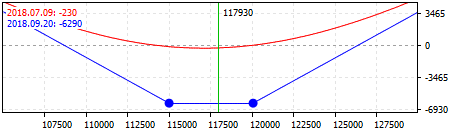

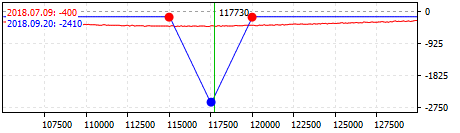

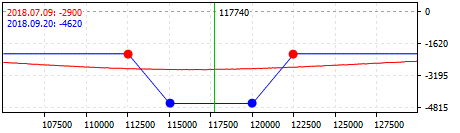

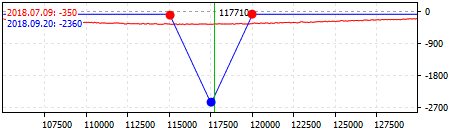

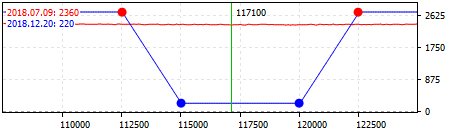

您还可以根据基础资产的最终价格来额外查看所选投资组合的盈利/亏损图。蓝线表示期权的盈利/亏损在行使中。红线意味着考虑了时间值的盈利/亏损。在图表角落里显示了基础资产的当前价格的盈利/亏损。

行使时间的盈利

不同的盈利和亏损计算方式应用于每个策略(期权组合)。然而,它们被计算为行使价(或履约价和基础资产的价格)和支付溢价之间的差额。例如,在Bear Put Spread(熊市看跌期权价差)策略下,卖出一个较低行使价的看跌期权,并购买了较高行使价的看跌期权。当交易者期待基础资产价格下跌时使用该策略。如果正确预测了价格变化,交易者获取盈利,盈利计算方式如下:

(买入期权的行使价)-(卖出期权的行使价)-(买入期权溢价)+(卖出期权溢价)

由于基础资产的价格已经下降,当行使看跌期权时,我们以更优惠的价格出售基础资产――行使价高于当前价格。当执行卖出看跌期权的义务时,我们以更优惠的价格赎回基础资产――行使价低于当前价格。因此,我们的盈利是买入和卖出期权的行使价之间的差额。

然后,公式包含为期权合约所支付的溢价。买入期权的价格被扣除,因为它是由买方支付。卖出期权的价格被添加,因为它是支付给卖方。

如果本例中的价格被错误地预测,亏损将等于所收到和支付的溢价的差额。没有将行使价考虑在内,因为期权没有被执行:一方不会以高于市场价格购买该资产,另一方不会以低于市场价格出售该资产。

考虑时间值的盈利

理论价格被用于计算考虑时间值的盈利/亏损:

买入持仓:(理论价格 - 期权价格)* 交易量

卖出持仓:(期权价格 - 理论价格)* 交易量

为了绘制图表,该平台根据基础资产的特定价格计算策略的每个期权的理论价格。

创建自定义策略 #

若要分析您自己的期权交易策略,请在列表中添加必要的持仓。点击“添加”,选择所需的交易品种,然后点击“买入”或“卖出”。

添加持仓之后,您可以查看统计变量和策略的盈利/亏损图。

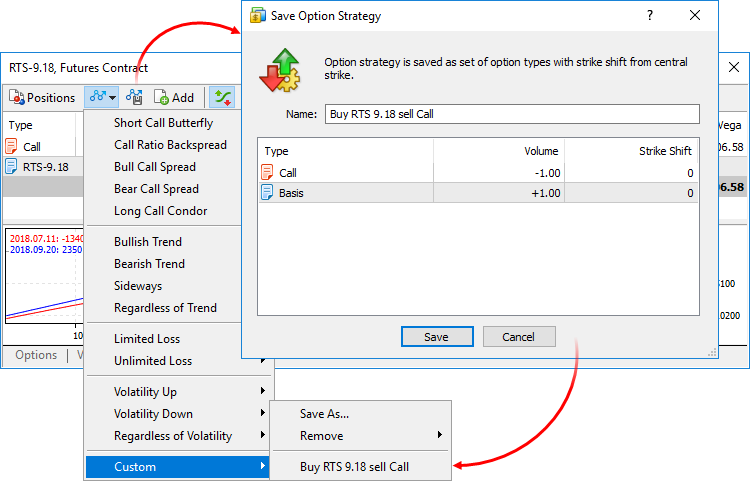

任何策略都可以被保存以备将来使用。点击![]() (在工具栏)并指定策略名称:

(在工具栏)并指定策略名称:

不存储绝对行使值来保持普遍性。相反,保存主要行使价的变化。

若要加载之前保存的策略,请点击![]() (在工具栏)并从“自定义”部分选择它。

(在工具栏)并从“自定义”部分选择它。

策略分析时不开设真实持仓。所有计算都基于虚拟持仓。 |

受欢迎的策略模板 #

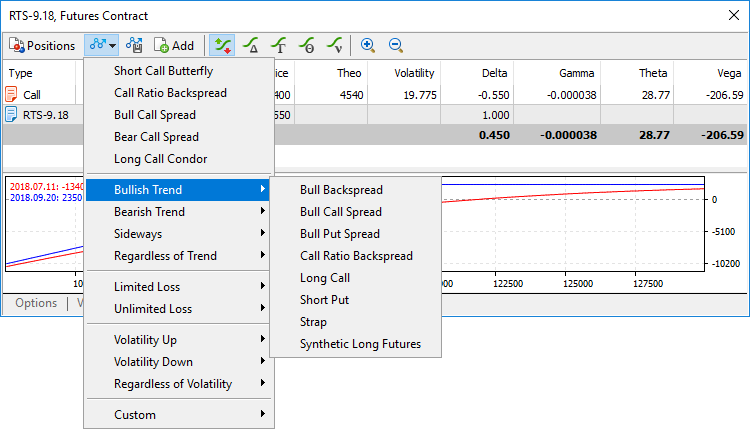

期权看板包含了各种受欢迎的策略,其可以用选定的交易品种进行测试。若要应用一个策略,请点击![]() (在工具栏):

(在工具栏):

显示的列表将包含根据该策略开设的持仓,使您能够分析统计指标。

内置策略被分为几种基本类型,这取决于打算使用策略的市场条件:牛市或熊市、横向移动、不考虑趋势如何。根据交易者对市场的预期和限制亏损的能力,这些策略被进一步划分为多个类别:

- 波动率上升 ― 这一策略是在预计基础资产波动率增长时使用的。

- 波动率下降 ― 这一策略是在预计基础资产波动率下跌时使用的。

- 不考虑波动率 ― 这一策略是在不考虑基础资产波动率时使用的。

- 限制亏损 ― 这一策略包括限制可能的亏损。

- 不限制亏损 ― 在不利的情况下,亏损不受限制。

所有内置策略都假定买入和卖出期权具有相同的到期日期。

牛市趋势策略

名称 |

分类 |

描述 |

使用时 |

盈利/亏损 |

|---|---|---|---|---|

牛市逆差价

|

无亏损限制 波动率上升 |

卖出一个较低行使价的看跌期权,和买入一个较高行使价的看涨期权。 |

当预计会出现基础资产价格适度上涨时。 |

盈利:基础资产价格 - 看涨期权行使价 +/- 溢价差 亏损:看跌期权行使价 - 基础资产价格 +/- 溢价差

根据这一策略,预计最终价格将在期权行使价之间。在这种情况下,这两种期权都不会被执行,而交易者可以从溢价值的差异中获利。

当基础资产价格上涨时,因为在看涨期权上有更优惠的购买,盈利不会受到限制。如果价格下跌,因为在看跌期权上以较低价格出售资产的义务,亏损不会受到限制。

|

牛市看涨期权价差

|

限制亏损 波动率上升 |

买入一个较低行使价的看涨期权,和卖出一个较高行使价的看涨期权。 |

当预计会出现基础资产价格适度上涨时。 |

盈利:卖出期权行使价 - 买入期权行使价 +/- 溢价差 亏损:溢价差

如果基础资产价格上涨,交易者就会得到行使价的价差,因为这是一个以比交易者不得不卖出的更有利的价格购买资产的机会。溢价差从这个金额中扣除。

当资产价格下跌时,期权没有被执行,而交易者只亏损了溢价差。

|

牛市看跌期权价差

|

限制亏损 波动率上升 |

买入一个较低行使价的看跌期权,和卖出一个较高行使价的看跌期权。 |

当预计会出现基础资产价格适度上涨时。 |

盈利:卖出期权行使价 - 买入期权行使价 +/- 溢价差 亏损:溢价差

如果基础资产价格上涨,交易者就会得到行使价的价差,因为这是一个以比交易者不得不买入的更有利的价格卖出资产的机会。溢价差从这个金额中扣除。

当资产价格下跌时,期权没有被执行,而交易者只亏损了溢价差。

|

看涨期权比率逆差价

|

限制亏损 波动率上升 |

卖出一个较低行使价的看涨期权,和买入两个较高行使价的看涨期权。 |

当预计会出现基础资产价格发生变化且波动性上升时。 |

最初,盈利/亏损等于所支付溢价之间的差额。如果价格下跌低于卖出期权的行使价,亏损仅限于溢价差,因为这两种期权都不会被执行(双方不会以高于市场的价格购买该资产)。

最大亏损是在买入和卖出期权的行使价范围内。在这种情况下,相比较买入期权,卖出期权为价内期权。亏损计算如下:卖出期权行使价 - 买入期权行使价 +/- 溢价差。

如果资产价格随后上涨,投资组合达到盈亏平衡水平。当价格上涨时,盈利不受限制:基础资产价格 - 看涨期权行使价 +/- 溢价差。

|

买入看涨期权

|

限制亏损 波动率上升 |

买入一个看涨期权。 |

当预计会出现基础资产价格上涨且波动性上升时。 |

盈利:基础资产价格 - 期权行使价 +/- 期权溢价 亏损:期权溢价

如果基础资产价格上涨,盈利就不会受到限制。如果价格下跌,亏损仅限于所支付的期权溢价。

|

卖出看跌期权

|

无亏损限制 波动率下降 |

卖出一个看跌期权。 |

当预计会出现基础资产价格上涨且波动性上升时。 |

盈利:期权溢价 亏损:基础资产价格 - 期权行使价 +/- 期权溢价

如果基础资产价格上涨,盈利仅限于期权溢价。如果价格下跌,亏损不受限制。

|

Strap

|

限制亏损 波动率上升 |

以相同的行使价买入两个看涨期权和一个看跌期权。 |

当预计会出现基础资产价格发生变化且具有更高的增长可能性时。 |

价格增长情况下的盈利:2*(基础资产价格-看涨期权行使价)-期权溢价 价格下降情况下的盈利:基础资产价格 - 看跌期权行使价 - 期权溢价 亏损:期权溢价

当基础资产价格上涨和下跌时,盈利就会上升,但在增长的情况下会更高。亏损仅限于所支付的期权溢价。

|

合成买入期货

|

无亏损限制 不考虑波动性 |

买入一个看涨期权,并以相同行使价卖出一个看跌期权。 |

当预计会出现基础资产价格上涨时。 |

盈利:基础资产价格 - 看涨期权行使价 +/- 溢价差 亏损:看跌期权行使价 - 基础资产价格 +/- 溢价差

如果基础资产价格上涨,盈利就不会受到限制。如果价格下跌,亏损不会受到限制。

|

熊市趋势策略

名称 |

分类 |

描述 |

使用时 |

盈利/亏损 |

|---|---|---|---|---|

熊市逆差价

|

无亏损限制 波动率上升 |

买入一个较低行使价的看跌期权,和卖出一个较高行使价的看涨期权。 |

当预计会出现基础资产价格适度下跌时。 |

盈利:看跌期权行使价 - 基础资产价格 +/- 溢价差 亏损:基础资产价格 - 看涨期权行使价 +/- 溢价差

根据这一策略,预计最终价格将在期权行使价之间。在这种情况下,这两种期权都不会被执行,而交易者可以从溢价值的差异中获利。

当基础资产价格下跌时,因为在看跌期权上有更有利的卖出,盈利不会受到限制。如果价格上涨,因为在看涨期权上以较高价格买入资产的义务,亏损不会受到限制。

|

熊市看涨期权价差

|

限制亏损 波动率上升 |

卖出一个较低行使价的看涨期权,和买入一个较高行使价的看涨期权。 |

当预计会出现基础资产价格适度下跌时。 |

盈利:溢价差 亏损:买入期权行使价 - 卖出期权行使价 +/- 溢价差

如果基础资产价格下跌,交易者就会得到行使价的价差,因为这是一个以比交易者不得不买入的更有利的价格卖出资产的机会。溢价差从这个金额中扣除。

当资产价格上涨时,期权没有被执行,而交易者只亏损了溢价差。

|

熊市看跌期权价差

|

限制亏损 波动率上升 |

卖出一个较低行使价的看跌期权,和买入一个较高行使价的看跌期权。 |

当预计会出现基础资产价格适度下跌时。 |

盈利:买入期权行使价 - 卖出期权行使价 +/- 溢价差 亏损:溢价差

如果基础资产价格下跌,交易者就会得到行使价的价差,因为交易者有义务以低于他必须购买的价格出售资产。溢价差从这个金额中扣除。

当资产价格上涨时,期权没有被执行,而交易者只亏损了溢价差。

|

看跌期权比率逆差价

|

限制亏损 波动率上升 |

买入两个较低行使价的看跌期权,和卖出一个较高行使价的看跌期权。 |

当预计会出现基础资产价格发生变化且波动性上升时。 |

最初,盈利/亏损等于所支付溢价之间的差额。

如果价格上涨高于买入期权的行使价,亏损仅限于溢价差,因为这两种期权都不会被执行(双方不会以低于市场的价格卖出该资产)。

最大亏损是在买入和卖出期权的行使价范围内。在这种情况下,相比较卖出期权,买入期权为价内期权。亏损计算如下:买入期权行使价 - 卖出期权行使价 +/- 溢价差。

如果资产价格随后下跌,投资组合达到盈亏平衡水平。当价格下跌时,盈利不受限制:看跌期权行使价 - 基础资产价格 +/- 溢价差。

|

买入看跌期权

|

限制亏损 波动率上升 |

买入一个看跌期权。 |

当预计会出现基础资产价格下跌且波动性上升时。 |

盈利:期权行使价 - 基础资产价格 - 期权溢价 亏损:期权溢价

如果基础资产价格下跌,盈利就不会受到限制。如果价格下跌,亏损仅限于所支付的期权溢价。

|

卖出看涨期权

|

无亏损限制 波动率下降 |

卖出一个看涨期权。 |

当预计会出现基础资产价格下跌且波动性降低时。 |

盈利:期权溢价 亏损:期权行使价 - 基础资产价格 - 期权溢价

如果基础资产价格下跌,盈利仅限于期权溢价。如果价格上涨,亏损不受限制。

|

Strip

|

限制亏损 波动率上升 |

以相同行使价买入一个看涨期权和两个看跌期权。 |

当预计会出现基础资产价格发生变化且具有更高的下跌可能性时。 |

价格下跌情况下的盈利:2*(看跌期权行使价 - 基础资产价格)- 期权溢价 价格增长情况下的盈利:基础资产价格 - 看涨期权行使价 - 期权溢价 亏损:期权溢价

当基础资产价格上涨和下跌时,盈利就会上升,但在下跌的情况下会更高。亏损仅限于所支付的期权溢价。

|

合成卖出期货

|

无亏损限制 不考虑波动性 |

买入一个看跌期权,并以相同行使价卖出一个看涨期权。 |

当预计会出现基础资产价格下跌时。 |

盈利:看跌期权行使价 - 基础资产价格 +/- 溢价差 亏损:基础资产价格 - 看涨期权行使价 +/- 溢价差

如果基础资产价格上涨,盈利就不会受到限制。如果价格下跌,亏损不会受到限制。

|

横向策略

名称 |

分类 |

描述 |

使用时 |

盈利/亏损 |

|---|---|---|---|---|

看涨期权比率价差

|

无亏损限制 波动率下降 |

买入一个较低行使价的看涨期权,和卖出两个较高行使价的看涨期权。 |

当预计不会出现基础资产波动率下降且没有价格变化时。 |

盈利:买入期权行使价 - 基础资产价格 +/- 溢价差 价格增长情况下的亏损:基础资产价格 - 卖出期权行使价 +/- 溢价差 价格下跌情况下的亏损:溢价差

初始盈利是溢价差。如果价格稍有上涨,该交易者就会从买入看涨期权中获得额外盈利。如果价格继续上涨,卖出期权将变成价内期权,而交易者将蒙受损失(卖出期权的交易量更高,因此买入期权不能补偿亏损)。

如果基础资产价格下跌,交易者只会亏损为买入期权所支付的溢价。如果价格上涨,亏损不受限制。

|

看跌期权比率差价

|

无亏损限制 波动率下降 |

卖出两个较低行使价的看跌期权,和买入一个较高行使价的看跌期权。 |

当预计不会出现基础资产波动率下降且没有价格变化时。 |

盈利:基础资产价格 - 买入期权行使价 +/- 溢价差 价格增长情况下的亏损:溢价差 价格下跌情况下的亏损:基础资产价格 - 卖出期权行使价 +/- 溢价差

初始盈利是溢价差。如果价格稍有下跌,该交易者就会从买入看跌期权中获得额外盈利。如果价格继续下跌,卖出期权将变成价内期权,而交易者将蒙受损失(卖出期权的交易量更高,因此买入期权不能补偿亏损)。

如果基础资产价格上涨,交易者只会亏损为买入期权所支付的溢价。如果价格下跌,亏损不受限制。

|

Condor比率

|

无亏损限制 波动率下降 |

卖出两个较低行使价的看跌期权。 买入一个较高行使价的看跌期权。 买入一个更高行使价的看涨期权。 卖出两个更高行使价的看涨期权。 |

当预计会出现基础资产价格出现微小变化时。 |

与买入和卖出condor相比,这种策略具有更大的盈利潜力,但可能的亏损也不受限制。

最大盈利可在两种情况下实现:当价格处于看跌期权行使价之间的区间内以及看涨期权行使价之间的区间内。在这些情况下,交易者可以行使买入期权,而卖出期权还不在价内。

如果价格大幅上涨或大幅下跌,亏损不受限制,因为价内卖出期权的交易量将是买入期权交易量的两倍。

|

买入蝶式看涨期权

|

限制亏损 波动率下降 |

买入一个较低行使价的看涨期权。 卖出两个较高行使价的看涨期权。 买入一个更高行使价的看涨期权。 |

当预计会出现基础资产波动率下降且微小价格变化时。 |

价格增长情况下的盈利:基础资产价格 - 买入期权行使价 +/- 溢价差 未来价格增长情况下的盈利:(基础资产价格 - 买入期权行使价) - 2*(基础资产价格 - 卖出期权行使价) +/- 溢价差 亏损:溢价差

根据这一策略,预计价格将在一定范围内波动。盈利是在买入期权行使价和卖出期权行使价之间的区间内实现的。在这种情况下,最低行使价的看涨期权已经是价内期权,而卖出期权的亏损还无法完全弥补盈利。一旦最高行使价的买入期权是价内期权,卖出期权的亏损就会被完全弥补。

在价格大幅下跌或上涨的情况下,亏损仅限于溢价差。

|

买入看涨期权Condor

|

限制亏损 波动率下降 |

买入一个较低行使价的看涨期权。 卖出一个较高行使价的看涨期权。 卖出一个更高行使价的看涨期权。 买入一个更高行使价的看涨期权。 |

当预计会出现基础资产波动率下降且微小价格变化时。 |

价格增长情况下的盈利:基础资产价格 - 买入期权行使价 +/- 溢价差 未来价格增长情况下的盈利:(基础资产价格 - 买入期权行使价)-(卖出期权行使价 - 基础资产价格) +/- 溢价差 亏损:溢价差

根据这一策略,预计价格将在一定范围内波动。盈利是在买入期权行使价和卖出期权行使价之间的区间内实现的。在这种情况下,最低行使价的买入期权已经是价内期权,而卖出期权的亏损还无法完全弥补盈利。一旦最高行使价的买入期权是价内期权,卖出期权的亏损就会被完全弥补。

在价格大幅下跌或上涨的情况下,亏损仅限于溢价差。

|

买入蝶式看跌期权

|

限制亏损 波动率下降 |

买入一个较低行使价的看跌期权。 卖出两个较高行使价的看跌期权。 买入一个更高行使价的看跌期权。 |

当预计会出现基础资产波动率下降且微小价格变化时。 |

价格下跌情况下的盈利:基础资产价格 - 买入期权行使价 +/- 溢价差 未来价格下跌情况下的盈利:(基础资产价格 - 买入期权行使价) - 2*(基础资产价格 - 卖出期权行使价) +/- 溢价差 亏损:溢价差

根据这一策略,预计价格将在一定范围内波动。盈利是在买入期权行使价和卖出期权行使价之间的区间内实现的。在这种情况下,最高行使价的看跌期权已经是价内期权,而卖出期权的亏损还无法完全弥补盈利。一旦最低行使价的买入期权是价内期权,卖出期权的亏损就会被完全弥补。

在价格大幅下跌或上涨的情况下,亏损仅限于溢价差。

|

买入看跌期权Condor

|

限制亏损 波动率下降 |

买入一个较低行使价的看跌期权。 卖出一个较高行使价的看跌期权。 卖出一个更高行使价的看跌期权。 买入一个更高行使价的看跌期权。 |

当预计会出现隐含波动率下降且微小价格变化时。 |

价格下跌情况下的盈利:基础资产价格 - 买入期权行使价 +/- 溢价差 未来价格下跌情况下的盈利:(基础资产价格 - 买入期权行使价)-(卖出期权行使价 - 基础资产价格) +/- 溢价差 亏损:溢价差

根据这一策略,预计价格将在一定范围内波动。盈利是在买入期权行使价和卖出期权行使价之间的区间内实现的。在这种情况下,最高行使价的看跌期权已经是价内期权,而卖出期权的亏损还无法完全弥补盈利。一旦最低行使价的买入期权是价内期权,卖出期权的亏损就会被完全弥补。

在价格大幅下跌或上涨的情况下,亏损仅限于溢价差。

|

卖出跨式(Straddle)

|

无亏损限制 波动率下降 |

以相同行使价卖出看涨期权和看跌期权。 |

当预计不会出现基础资产波动率下降且没有价格变化时。 |

盈利:期权溢价 价格增长情况下的亏损:基础资产价格 - 看跌期权行使价 - 期权溢价 价格下跌情况下的亏损:看涨期权行使价 - 基础资产价格 - 期权溢价

潜在盈利仅限于期权溢价,如果基础资产价格朝任何方向变动,则会发生损失且亏损不受限制。

|

卖出Strangle

|

无亏损限制 波动率下降 |

卖出一个较低行使价的看跌期权,和卖出一个较高行使价的看涨期权。 |

当预计不会出现基础资产波动率下降且没有价格变化时。 |

盈利:期权溢价 价格增长情况下的亏损:基础资产价格 - 看跌期权行使价 - 期权溢价 价格下跌情况下的亏损:看涨期权行使价 - 基础资产价格 - 期权溢价

潜在盈利仅限于期权溢价,如果基础资产价格朝任何方向变动,则会发生损失且亏损不受限制。与卖出跨式(Straddle)相比,这种策略接受了基础资产价格的更大变化:盈利保持在期权行使价之间的最高水平。

|

“不考虑趋势”的策略

名称 |

分类 |

描述 |

使用时 |

盈利/亏损 |

|---|---|---|---|---|

买入跨式(Straddle)

|

限制亏损 波动率上升 |

以相同行使价买入看涨期权和看跌期权。 |

当预计会出现基础资产价格发生变化且波动性上升时。 |

价格增长情况下的盈利:基础资产价格 - 看涨期权行使价 - 期权溢价 价格下跌情况下的盈利:看跌期权行使价 - 基础资产价格 - 期权溢价 亏损:期权溢价

潜在亏损仅限于期权溢价,如果基础资产价格朝任何方向变动,则会产生盈利且盈利不受限制。

|

买入Strangle

|

限制亏损 波动率上升 |

买入一个较低行使价的看跌期权,和买入一个较高行使价的看涨期权。 |

当预计会出现基础资产价格发生变化且波动性上升时。 |

价格增长情况下的盈利:基础资产价格 - 看涨期权行使价 - 期权溢价 价格下跌情况下的盈利:看跌期权行使价 - 基础资产价格 - 期权溢价 亏损:期权溢价

潜在亏损仅限于期权溢价,如果基础资产价格朝任何方向变动,则会产生盈利且盈利不受限制。与买入跨式(Straddle)相比,这个策略意味着更大的价格变化。

|

卖出蝶式看涨期权

|

限制亏损 波动率上升 |

卖出一个较低行使价的看涨期权。 买入两个较高行使价的看涨期权。 卖出一个更高行使价的看涨期权。 |

当预计会出现基础资产价格发生变化且波动性上升时。 |

盈利:溢价差 价格上涨情况下的亏损:卖出期权行使价 - 基础资产价格 +/- 溢价差 未来价格增长情况下的亏损:(基础资产价格 - 卖出期权行使价) - 2*(基础资产价格 - 买入期权行使价) +/- 溢价差

如果价格在任何方向上有相当大的波动,潜在盈利预计是最大的,如果在价格波动很小的情况下,则会出现损失且亏损有限。

|

卖出看涨期权Condor

|

限制亏损 波动率上升 |

卖出一个较低行使价的看涨期权。 买入一个较高行使价的看涨期权。 买入一个更高行使价的看涨期权。 卖出一个更高行使价的看涨期权。 |

当预计会出现基础资产价格发生变化且波动性上升时。 |

盈利:溢价差 价格上涨情况下的亏损:卖出期权行使价 - 基础资产价格 +/- 溢价差 未来价格增长情况下的亏损:(卖出期权行使价 - 基础资产价格) -(买入期权行使价 - 基础资产价格) +/- 溢价差

盈利仅限于溢价差,并且价格在任何方向有明显变动的情况下,盈利值可能最大。最高亏损在买入期权行使价和卖出期权行使价之间的区间内发生的。在这种情况下,最低行使价的卖出期权已经是价内期权,而其还无法完全弥补买入期权的盈利。如果持续增长,买入期权的盈利将完全弥补卖出期权的亏损。

|

卖出蝶式看跌期权

|

限制亏损 波动率上升 |

卖出一个较低行使价的看跌期权。 买入两个较高行使价的看跌期权。 卖出一个更高行使价的看跌期权。 |

当预计会出现基础资产价格发生变化且波动性上升时。 |

盈利:溢价差 价格增长情况下的亏损:基础资产价格 - 卖出期权行使价 +/- 溢价差 未来价格增长情况下的亏损:(基础资产价格 - 卖出期权行使价)- 2*(买入期权行使价 - 基础资产价格) +/- 溢价差

如果价格在任何方向上有相当大的波动,潜在盈利预计是最大的,如果在价格波动很小的情况下,则会出现损失且亏损有限。

|

卖出看跌期权Condor

|

限制亏损 波动率上升 |

卖出一个较低行使价的看跌期权。 买入一个较高行使价的看跌期权。 买入一个更高行使价的看跌期权。 卖出一个更高行使价的看跌期权。 |

当预计会出现基础资产价格发生变化且波动性上升时。 |

盈利:溢价差 价格增长情况下的亏损:基础资产价格 - 卖出期权行使价 +/- 溢价差 未来价格增长情况下的亏损:(基础资产价格 - 卖出期权行使价) - (基础资产价格 - 买入期权行使价) +/- 溢价差

盈利仅限于溢价差,并且价格在任何方向有明显变动的情况下,盈利值可能最大。最高亏损在买入期权行使价和卖出期权行使价之间的区间内发生的。在这种情况下,最低行使价的卖出期权已经是价内期权,而其还无法完全弥补买入期权的盈利。如果持续增长,买入期权的盈利将完全弥补卖出期权的亏损。

|