- Elliott Wave Theorie

- Aufbau von Wellen

Elliott Wave Theorie

Die Elliot Wave Theorie repräsentiert eine Weiterentwicklung der bekannten Dow-Theorie. Sie kann angewandt werden auf frei handelbare Markt-Assets, Verbindlichkeiten oder Güter (Aktien, Öl, Gold, etc.). Die Theorie wurde entwickelt von Ralph Nelson Elliott in der Studie "The Wave Principle" veröffentlicht im Jahr 1938.

Nach seinem Ruhestand begann er die Aktienmärkte zu analysieren in der Hoffnung das Marktverhalten zu verstehen. Seine Analyse ergab, dass der Markt der Psychologie der Massen folgt. Er schrieb dies in seinen eigenen Marktgesetzen nieder.

Die Elliott Wave Theory basiert auf zyklischen Gesetzen des menschlichen Verhaltenspsychologie. Nach Elliot kann das Marktverhalten klar eingeschätzt werden und wird wellenförmig Chart dargestellt. Eine Welle gilt dabei als eindeutige Preisbewegung. Die Elliott Wave Theory beschreibt die beiden Phasen: Bullischer Markt und bärischer Markt.

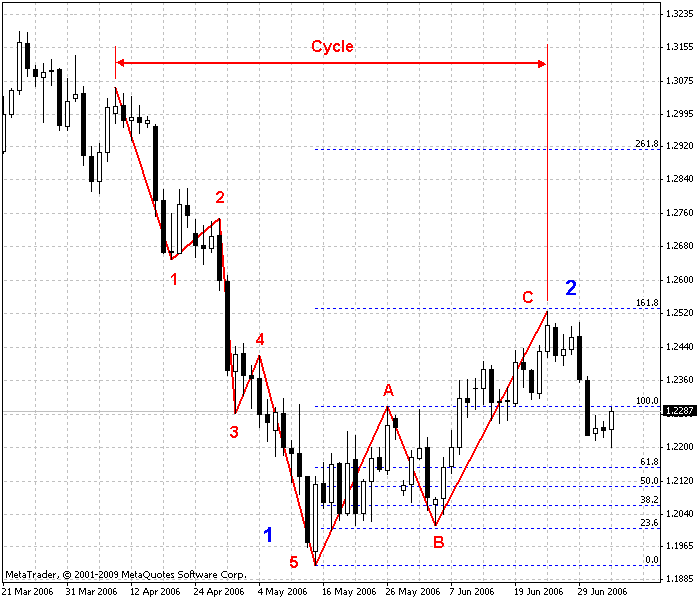

Elliott teilt alle Marktbewegungen wie folgt:

- Fünf Wellen in die Richtung des Haupttrends (Wellen 1 bis 5 in Bild 1);

- drei Korrekturwellen (Wellen A, B, C in Bild 1).

Diese Wellen werden unterteilt in:

- Impulse die reinen gerichteten Trend (Bulle oder Bär) und aktive Marktbewegungen hervorrufen (Wellen 1, 3, 5, A, C in Bild 1);

- Corrective Waves, die eine Bewegung gegen den Trend charakterisieren (Wellen 2, 4, B in Bild 1).

Bild 1.

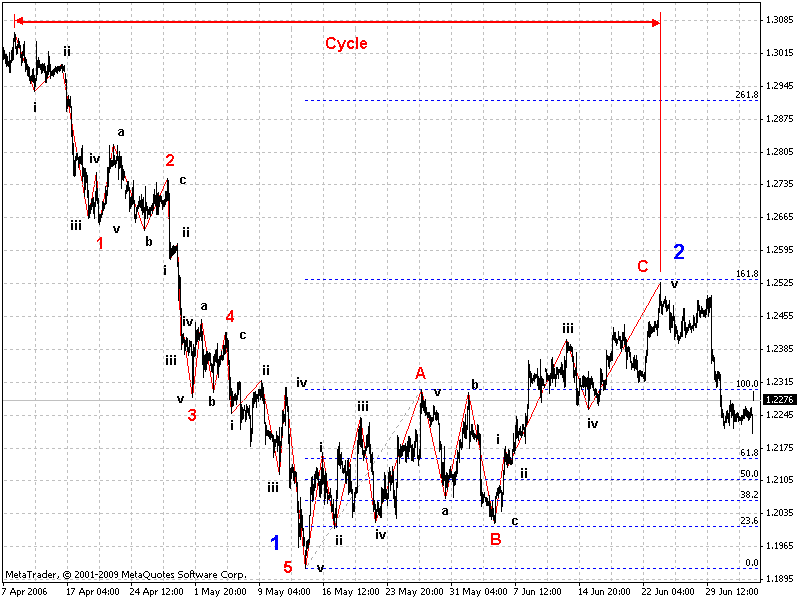

In seiner Wave Theory, basierte Elliot seine Annahmen auf dem Waves Subdivision Prinzip. Dies bedeutet, dass jede Welle teil einer längeren Welle ist und in kleinere Wellen geteilt ist (Bild 2). Jede Welle ist unterteilt in 3 bis 5 Wellen. Die Teilung basiert auf der Richtung der längeren Welle.

Das Hauptprinzip in der Theorie ist, dass jede Impulswelle aus fünf kürzeren Wellen und jede Korrekurwelle aus drei Wellen besteht, wie in Bild 2. Zum Beispiel besteht Welle 1 in Bild aus fünf kürzeren Welle da es eine Impulswelle ist, die einen Trend hervorruft.

Der längste Zyklus nach Elliot wird Grand Supercycle genannt und besteht aus acht Supercycle Wellen. Diese bestehen aus acht Zyklen. Zum Beispiel zeigt Bild 2 drei Basis-Zyklen. Es ist leicht zu erkennen, dass Impulswellen und die Korrekturwellen proportional sind. Je stärker der Impuls ist, desto stärker ist auch die Korrektur und umgekehrt.

Die Elliott Wave Theory wird kritisch betrachtet, da der Start und das Ende einer Welle nicht klar definiert sind. Korrekturen sind besonders schwer zu erkennen.

Elliott Wave Theorie und Fibonacci Zahlen

Fibonacci Zahlen bilden die mathematische Grundlage für die Elliott Wave Theorie. Fibonacci Zahlen spielen daher eine wichtige Rolle für die Konstruktion eines kompletten Markt-Zyklus beschrieben durch die Elliot Wellen Jeder Zyklus ist definiert als die Anzahl an Wellen, die gleich ist zu eine Zahl aus der Fibonacci Reihe.

Bei näherer Betrachtung von Bild 2 kann festgestellt werden, dass ein kompletter Marktzyklus aus zwei großen Wellen, acht mittleren und 34 kleinen Wellen besteht. In einem bärischen Markt können wir sehen, dass ein bärischer Grand Supercycle aus einer großen, fünf mittleren und 21 kleinen Wellen besteht. Wenn wir diese Unterteilung fortführen können wir weitere 89 noch kleinere Wellen feststellen.

Ein bullischer Grand Supercycle besteht dabei aus einer großen, drei mittleren und 13 kleinen Wellen. Im nächsten Unterlevel gibt es 55 sehr kleine Wellen.

Bild 2.

Dieses Prinzip wird normalerweise in der Elliot Wave Theorie wie folgt genutzt: Die Bewegung in eine bestimmte Richtung sollte fortgeführt werden bis es einen Punkt erreicht, der übereinstimmt mit der Aufsummierung der Zahlen aus der Fibonacci-Reihe.

Zum Beispiel: Wenn die Zeit während der Trend sich nicht verändert drei Tage überschreitet, sollte die Umkehrung nicht vor dem Beginn des fünften Tages erfolgen. Gleichermaßen sollte der Trend weitere acht Tage fortgeführt werden, wenn die Richtung sich innerhalb von fünf Tagen nicht geändert hat. Ein 9-tagiger Trend sollte nicht beendet werden vor dem Beginn des dreizehnten Tages usw. Das Standard-Muster der Bewegung des Trends kann stündlich, täglisch, wöchentlich und monatlich berechnet werden. Dies ist jedoch nur ein Ideal-Modell und niemand kann erwarten, dass sich die Preise exakt so verhalten. Elliott stellte fest, dass Abweichungen zur gleichen Zeit und in der Amplitude. Wellen bilden sich selten nach dem Muster.

Charakteristiken von Wellen

Berechnung in der Elliott Wave Theorie stellen eine Road-Map dar. Jede Welle hat bestimmte Eigenschaften. Diese Eigenschaften basieren auf dem Verhalten des Marktes.

In der Elliott Wave Theorie wird speziell Wert auf die einzelenen Beschreibungen der Wellen gelegt. Zusätzlich gibt es bestimmte Gesetze die genutzt werden für proportionale Formationen der Elliot Wellen (siehe Tabelle unten). Diese Gesetze ermöglichen die genaue Definition, wie eine Welle beginnt und wie lang diese ist. Die Wellenlängen werden gemessen vom Hoch- zum Tiefpunkt der entsprechenden Welle.

Welle |

Beziehungen zwischen Wellen |

|---|---|

1 |

- |

2 |

0.382, 0.5 oder 0.618 der Länge von Welle 1 |

3 |

1.618 oder 2.618 der Länge von Welle 1 |

4 |

0.382 oder 0.5 der Länge von Welle 1 |

5 |

0.382, 0.5 oder 0,618 der Länge von Welle 1 |

A |

0.382, 0.5 oder 0,618 der Länge von Welle 1 |

B |

0.382 oder 0.5 der Länge von Welle A |

C |

1.618, 0.618 oder 0.5 der Länge von Welle A |

Die oben genannten Beziehungen zwischen Wellen werden bestätigt durch echte Wellenbeziehungen mit einem 10%-igen Fehler. Solche Fehler können erklärt werden durch kurzfristige Flukutationen durch technische oder fundamentale Faktoren. Insgesamt sind die Date eher relativ. Wichtig ist, dass alle Beziehungen zwischen Wellen die folgenden Werte haben können 0.382, 0.50, 0.618, 1.618. Damit können wir die Beziehungen berechnen zwischen Wellenhöhe und Wellenlänge. Schauen wir uns die Eigenschaften einzelner Wellen an:

- Wave 1

tritt auf, wenn die Markt-Psychologie bärisch ist. Nachrichten z.B. negativ ausfallen. Als eine Regel ist dies sehr stark, wenn es einen Sprung gibt (Änderungen vom bärischen zu bullischem Trend, Eindringen in Widerstandszonen, etc). In einem Zustand von Ruhe, bedeutet dies in der Regel geringe Preisbewegungen im Hintergrund der normalen Wellenbewegung. - Wave 2

tritt auf, wenn der Markt eine schnelle Umkehrung vornimmt. Es kann bis zu 100% der ersten Welle zurücknehmen, jedoch nicht unter das Start-Level. Normalerweise werden 60% der ersten Welle erreicht und entwickelt sich weiter bspw. durch Investoren, die versuchen Ihre Gewinne zu sichern. - Wave 3

Ist die Welle die Elliot Nutzer suchen. Es kann ein schneller Anstieg des Investoren-Optimismus beobachtet werden. Dies ist die stärkste und längste Welle (kann nie die kürzeste Welle sein), wobei die Preise durch steigendes Volumen verstärkt erhöht werden. Eine typische Welle 3 überschreitet Welle 1 mindestens um das 1,618-fache oder sogar mehr. - Wave 4

Oft schwer zu identifizieren. Die Umkehrung erfolgt maximal bis zu 38% der dritten Welle. Die Tiefe und Länge sind normalerweise nicht sher bedeutend. Optimistische Stimmung im Markt ist weiterhin groß. Wave 4 übertrifft Wave 2 nicht unbedingt solange sich der fünfte Zyklus im Ende des Dreiecks befindet. - Wave 5

Wird oft mit einer Momentum-Divergenz identifiziert. Die Preise steigen bei mittleren Handelsvolumen. Die Welle wird im Hintergrund der Agiotage geformt. Am Ende der Welle steigt das Volumen oft stark an. - Wave A

Viele Trader denken, dass ein Anstieg auch eine scharfe Umkehr bedeutet. Andere jedoch vermuten das Gegenteil. Die Eigenschaften dieser Welle sind oft gleich der Welle 1. - Wave B

Hat oft die gleichen Eigenschaften wie Welle 4 und schwer zu identifizieren. Sie zeigt wenig bedeutsame Aufwärtsbewegungen im Zuge des Optimismus. - Wave C

Eine stark sinkende Welle basierend auf dem generellen Gedanken einer Trendumkehr in einen fallenden Trend. Einige Investoren kaufen dennoch vorsichtig. Diese Welle wird durch ein hohes Momentum (fünf Wellen) und Länge bis dem 1,618-fachen der Welle 3 beschrieben.

Die Elliot Waves sind in der Regel gut zur Beobachtung alter Marktdaten, die Zukunft ist dadurch jedoch schwer zu erkennen. Daher wird der praktische Nutzen dieser Theorie oft als zweifelhaft angesehen und benötigt spezielles Wissen.