6 Oktober 2023

Neuer MetaTrader-Bericht: 5 wichtige Handelskennzahlen

In diesem Artikel werden wir uns fünf wichtige Leistungsindizes ansehen, die die Effizienz und Stabilität des Handels kennzeichnen

Erfolgreiches Handeln an den Finanzmärkten erfordert durchdachte und fundierte Entscheidungen. Umfassende Performance-Analysen können Händlern dabei helfen, fundierte Anlageentscheidungen zu treffen und ihre Strategien zu optimieren. In diesem Artikel werden wir uns fünf wichtige Leistungsindizes ansehen, die die Effizienz und Stabilität des Handels kennzeichnen.

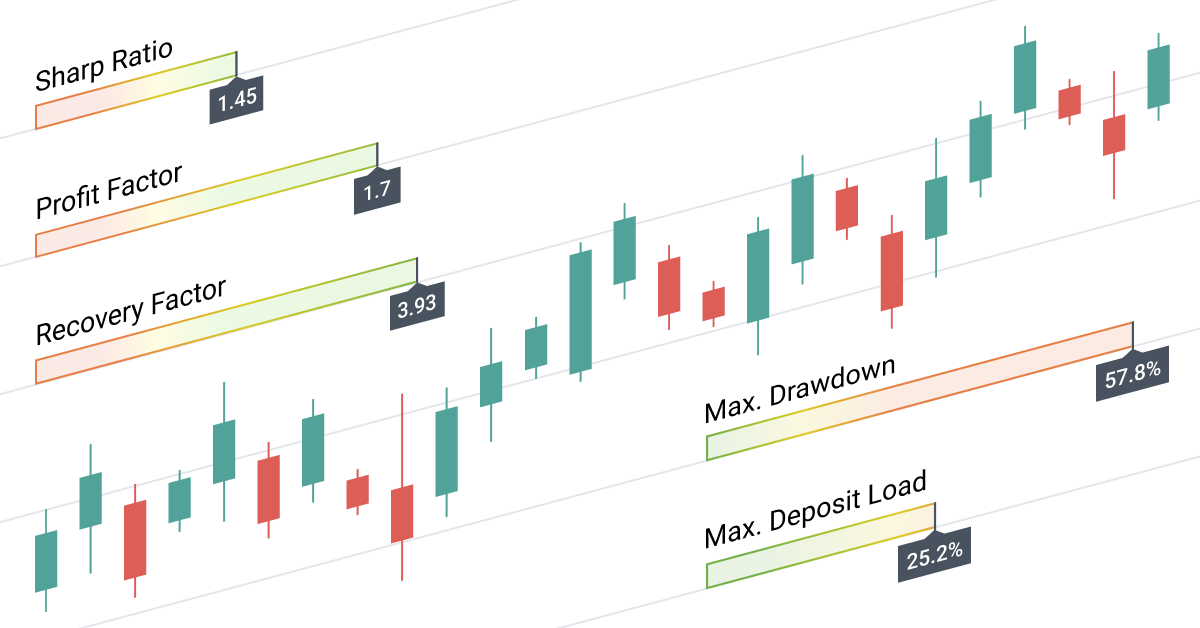

1. Sharpe-Ratio

- Was sie ist: Ein Maß für die Rentabilität einer Strategie im Verhältnis zum Risiko.

- Warum sie wichtig ist: Ein hoher Sharpe-Ratio-Wert zeigt an, dass eine Strategie effizient Gewinne bei minimalen Risiken erzielen kann. Je größer das Verhältnis, desto besser.

- Wie ist sie zu interpretieren: Ein Wert größer als 1 bedeutet, dass die Erträge der Strategie die damit verbundenen Risiken rechtfertigen. Verhältniswerte von 3 oder höher weisen auf eine ausgezeichnete Strategie hin.

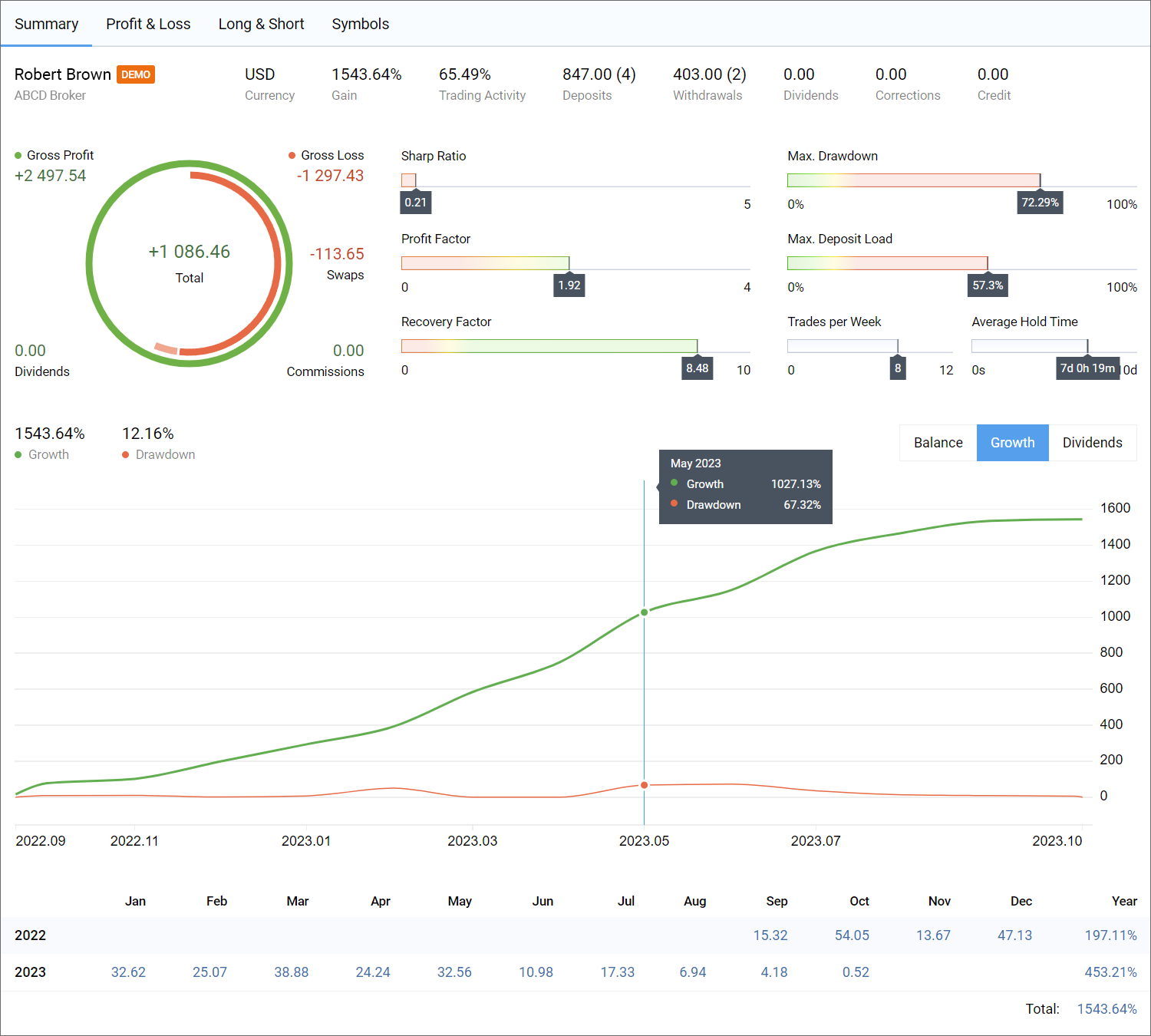

Nachfolgend finden Sie einen erfolgreichen Handelsbericht, der ein jährliches Wachstum von mehr als 1.500% aufweist. Gleichgewichts- und Wachstumsdiagramme sind recht gleichmäßig, ohne scharfe Einbrüche und Spitzen. Die Strategie kann jedoch nicht als stabil angesehen werden, da die Sharpe Ratio 0,21 beträgt, was bedeutet, dass der Händler sehr hohe Risiken eingeht, um diese Handelsergebnisse zu erzielen.

Die Sharpe Ratio wird wie folgt interpretiert:

- Sharpe Ratio < 0 Schlecht. Diese Strategie ist im Allgemeinen unrentabel.

- Sharpe Ratio < 1,0 Undefiniert. Die Risiken sind nicht gerechtfertigt. Der Einsatz solcher Strategien kann nur in Betracht gezogen werden, wenn es keine Alternativen gibt.

- Sharpe Ratio ≥ 1,0 Gut. Wenn die Sharpe Ratio größer als eins ist, bedeutet dies, dass die Risiken durch die Performance des Portfolios/der Strategie gerechtfertigt sind.

- Sharpe Ratio ≥ 3,0 Ausgezeichnet. Ein hohes Verhältnis deutet auf eine geringere Verlustwahrscheinlichkeit bei jedem einzelnen Handel hin.

Ist die Sharpe Ratio kleiner als Null, ist die Strategie unrentabel. Aber auch ohne Analyse der Sharpe Ratio lassen sich solche schlechten Ergebnisse allein aus den Bilanz- und Wachstumsdiagrammen ablesen.

2. Maximaler Drawdown (Inanspruchnahme)

- Was er ist: Der maximale Drawdown des Saldos gegenüber seinem Höchstwert.

- Warum er wichtig ist: Die Kennzahl zeigt den Anteil des Kapitals, der während der schlechtesten Handelsperiode gefährdet ist.

- Wie ist er zu interpretieren: Niedrigere Drawdown-Werte weisen auf eine zuverlässigere Strategie hin.

Der maximale Drawdown im obigen Bericht beträgt 72,3 %, was ein sehr hohes Risiko bedeutet. Das obige Diagramm zeigt ein Drawdown von 67 % im Mai 2023. Dieser Risikowert wird als extrem angesehen, da der optimale Drawdown-Wert 20-30% nicht überschreiten sollte.

Warum sollte der optimale Drawdown nicht mehr als 30% betragen (vorzugsweise weniger als 20%)? Bei der Auswahl einer Handelsstrategie sollten Sie davon ausgehen, dass der historisch registrierte Drawdown tatsächlich um einen Faktor 2 oder mehr übertroffen werden kann. Wenn der maximale Drawdown 30 % beträgt, kann der zukünftige Wert 60 % (2*30 %) erreichen. Ein Handelskonto kann einen solchen Drawdown-Wert verkraften. Wenn die maximale Auszahlung jedoch 72 % beträgt, kann sie in Zukunft durchaus 100 % betragen, was bedeutet, dass das gesamte Kapital verloren gehen könnte.

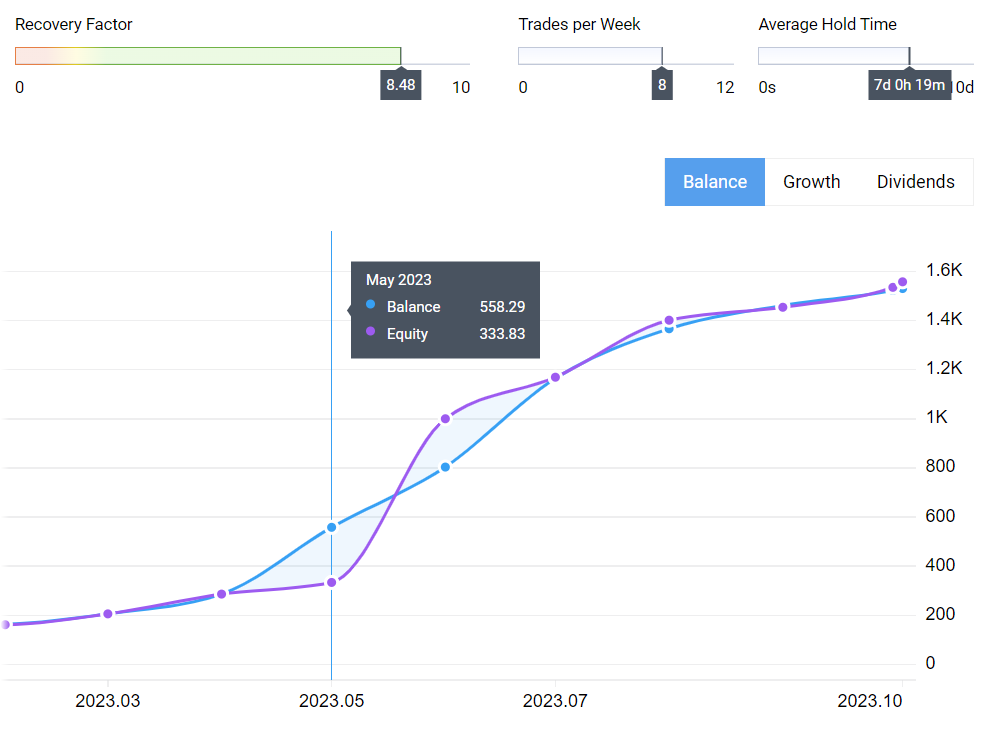

3. Recovery Factor (Erholungsfaktor)

- Was er ist: Das Verhältnis zwischen dem erzielten Gewinn und dem maximalen Drawdown.

- Warum er wichtig ist: Der Faktor zeigt die Fähigkeit der Strategie, sich von Verlusten zu erholen.

- Wie ist er zu interpretieren: Je höher der Erholungsfaktor, desto schneller deckt die Strategie Verluste und beginnt, Gewinne zu erzielen.

Der Erholungsfaktor im obigen Bericht beträgt 8,26 und liegt im grünen Bereich, was ein guter Wert ist. Idealerweise sollte eine Handelsstrategie einen Erholungsfaktor von mehr als 3 haben, wobei höhere Werte wünschenswert sind.

Der zusammenfassende Bericht im Fondsmodus zeigt, dass das Eigenkapital des Kontos (333,83 USD) deutlich niedriger ist als der Saldo (558,29 USD). Das Konto wies einen hohen Drawdown auf, aber der daraus resultierende Gewinn sorgte für einen guten Erholungsfaktor.

Eine Strategie mit einem hohen Erholungsfaktor (3 oder mehr) deutet darauf hin, dass der aktuelle Rückschlag durch zukünftige Gewinne ausgeglichen werden kann. Wenn der Erholungsfaktor kleiner als 1 ist, können mehrere aufeinanderfolgende Drawdowns dazu führen, dass der Kontostand auf Null sinkt.

4. Profit Factor (Gewinnfaktor)

- Was er ist: Das Verhältnis der Gesamtgewinne zu den Gesamtverlusten.

- Warum er wichtig ist: Der Faktor zeigt die potenzielle langfristige Effizienz der Strategie.

- Wie ist er zu interpretieren: Werte größer als 1 deuten auf eine positive Rentabilität.

Der Hauptzweck des Finanzhandels besteht darin, Gewinne zu erzielen. Zwar kann es bei jeder Handelsstrategie Gewinn- und Verlustgeschäfte geben, doch sollten die Gewinne aus Gewinngeschäften die Verluste aus negativen Geschäften übersteigen. Der Gewinnfaktor gibt genau an, um wie viel die insgesamt erzielten Gewinne die Gesamtverluste übersteigen.

Der Gewinnfaktor in diesem Bericht liegt bei 1,91, was ein guter Wert ist. Dementsprechend befindet sich das Diagramm im grünen Bereich.

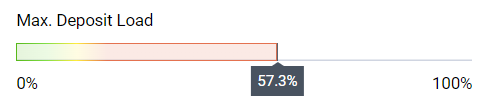

5. Max. Deposit Load (Max. Saldenbelastung)

- Was sie ist: Der höchste Prozentsatz des Kontostandes, der für offene Positionen verwendet wird.

- Warum sie wichtig ist: Hohe Saldenbelastungen bergen zusätzliche Risiken für ein Handelskonto. Wenn sich der Markt in eine ungünstige Richtung bewegt, erhöht sich die Wahrscheinlichkeit, alle Gelder zu verlieren, wenn die Saldenbelastung zu hoch ist.

- Wie ist sie zu interpretieren: Niedrigere Werte bedeuten eine geringere Gefahr eines potenziellen Totalverlustes.

Es gibt keinen optimalen Wert für die Saldenbelastung, der für alle Strategien geeignet ist. Die Belastung hängt vom jeweiligen Handelsstil und den Positionshaltezeiten ab. Bei Scalping-Strategien können höhere Saldenanteile verwendet werden, da sie darauf abzielen, Gewinne aus kleinen Preisänderungen zu erzielen, und in der Regel Positionen mit einem größeren Volumen eröffnen.

Für den Margenhandel, einschließlich Forex, ist die Margenanforderung aufgrund der gebotenen Hebelwirkung deutlich geringer. Dies ermöglicht höhere Gewinne aus kleinen Kursänderungen, birgt aber gleichzeitig ein höheres Risiko möglicher Verluste, wenn sich das Währungspaar in eine ungünstige Richtung bewegt. Beträgt die Hebelwirkung beispielsweise 100, so reduziert sich die zur Eröffnung einer Position erforderliche Marge um das 100-fache. Wenn ein Händler also eine Position für die gesamte Einlage eröffnet und der Kurs sich um 100 Punkte in die entgegengesetzte Richtung bewegt, ist die gesamte Einlage verloren. Außerdem setzen viele Broker ein Stop-Out-Niveau von 50 % fest, was bedeutet, dass 50 Punkte in eine ungünstige Richtung zu großen Verlusten führen. Eine solche Bewegung liegt bei den meisten Währungspaaren in der Regel innerhalb der täglichen Spanne.

Die maximale Saldenbelastung in diesem Bericht beträgt 57 %. Ein solcher Handel ist risikoreich und die Kennzahl befindet sich daher im roten Bereich.

Zusammenfassung

Die Seite "Summary" enthält wichtige Indizes, darunter Diagramme zu Bilanz und Eigenkapital sowie die prozentuale Wachstumsdynamik. Die Analyse wird im Folgenden zusammengefasst:

- Die Wachstums- und Saldenkurven sind recht gleichmäßig, ohne starke Schwankungen - ✔️

- Sharpe Ratio = 0,21 — X

- Maximum Drawdown = 72% — X

- Recovery Factor = 8,26 — ✔️

- Profit Factor = 1,91 — ✔️

- Max. Deposit Load = 57% — ✔️

Obwohl drei der fünf Kennzahlen vielversprechend sind, kann die Handelsstrategie nicht als stabil und sicher angesehen werden. Die erzielten Gewinne sind mit hohen Risiken verbunden.

Alle betrachteten Statistiken sind wichtig für die Analyse und Bewertung von Handelsstrategien. Sie sollten immer eine Kombination von Performance-Indizes analysieren und dabei die spezifischen Merkmale der Handelsstrategie sowie die Marktbedingungen berücksichtigen. Die richtige Anwendung und das richtige Verständnis statistischer Kennzahlen kann dazu beitragen, Risiken zu minimieren und die Handelsergebnisse zu verbessern.

Mit dem aktualisierten MetaTrader 5 Handelsbericht können Händler die Leistung ihrer Strategien direkt im Terminal bewerten. Solche umfassenden Analysen können die positiven Aspekte von Strategien hervorheben und auf Schwachstellen hinweisen, die, wenn sie verbessert werden, die Risiken verringern und die Stabilität des Handels erhöhen können.

- Global Markets Group führt die Plattform MetaTrader 5 ein

- MetaTrader 5 build 4000: Handelsbericht und Webterminal sind verbessert

- Die neuen Produkte von MetaQuotes stießen auf der Forex Expo Dubai 2023 auf großes Interesse

- MetaTrader 5 gewinnt zwei Auszeichnungen auf der Forex Expo

- MetaQuotes veröffentlicht eine Reihe von Videoanleitungen für Broker