Quadro de opções

A opção é um instrumento financeiro derivativo. Trata-se de um contrato em que o titular da opção (o comprador) obtém o direito, mas não a obrigação, de comprar ou vender o ativo a um preço previamente estabelecido ('strike price') em algum momento no futuro. O lançador da opção (o vendedor), por sua vez, é obrigado a vender ou resgatar o ativo se o comprador decidir exercer a opção.

As opções para a compra de um ativo subjacente são chamadas de 'Call' e as opções de venda – 'put'. Cada um desses tipos de opções pode ser comprado ou vendido. Assim, existem quatro tipos de transação:

- Comprar opção 'Call' – compra do direito de comprar o ativo subjacente

- Vender opção 'Call' – venda do direito de comprar o ativo subjacente

- Comprar opção 'Put' – compra do direito de vender o ativo subjacente

- Vender opção 'Put' – venda do direito de vender o ativo subjacente

Existem também dois tipos de opções: americanas e européias A opção americana pode ser exercida a qualquer momento antes do término de seu prazo de vencimento. A opção européia só pode ser exercida na data do seu vencimento.

Preços das opções

Uma das principais propriedades de uma opção é o seu preço de exercício, ou 'strike price'. Trata-se do preço pelo qual o comprador da opção pode comprar ou vender o ativo subjacente, enquanto o vendedor da opção deve vender ou comprar o ativo.

Ao comprar/vender uma opção, não é pago o valor total do ativo subjacente, mas, sim, uma taxa pelo risco de uma mudança adversa no preço do ativo subjacente até que a opção seja exercida (expirada). Este é o prêmio da opção - ou preço da opção - e é determinado por dois fatores:

- A relação entre o 'strike price' e o ativo subjacente é o valor intrínseco da opção. Quanto mais lucrativo for o 'strike price' em relação ao valor de mercado atual do ativo subjacente, maior será o valor intrínseco da opção.

- O tempo antes de exercer uma opção é um valor de tempo. Quanto mais próxima a data de vencimento de uma opção, menor é o componente de tempo de seu valor.

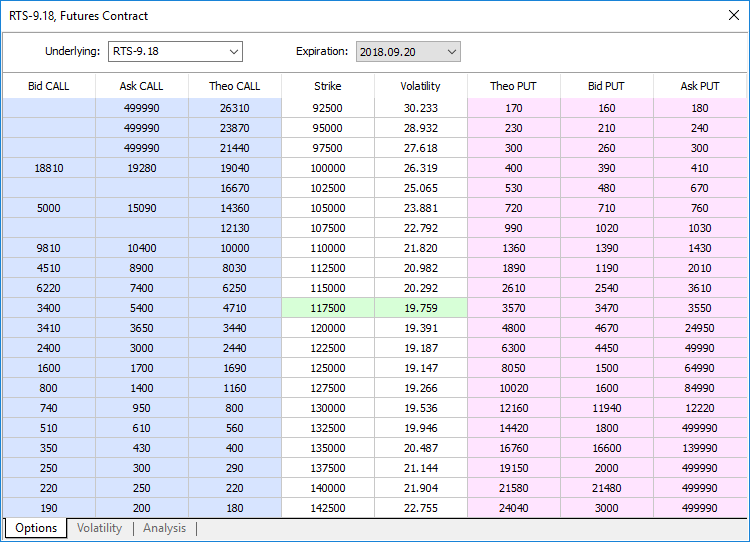

A planilha exibe quatro preços para contratos de opções:

- Bid CALL – preço de venda da opção 'Call'.

- Ask CALL – preço de compra da opção 'Call'.

- Bid PUT – preço de venda da opção 'Put'.

- Ask PUT – preço de compra da opção 'Put'.

Na planilha, você pode ver que quanto maior o 'strike price', menor o custo do contrato 'Call' e maior o valor do contrato 'Put'. A cor verde mostra o 'strike price' que está mais próximo do valor de mercado atual do ativo subjacente. Esse preço também é chamado de 'strike price' central.

Segundo a relação entre o preço de exercício e o preço de mercado, as opções são divididas em três tipos:

- A opção dentro do dinheiro (ITM, in the money) é uma opção que pode ser exercida com lucro. Uma opção 'Call' está dentro do dinheiro se o 'strike' é inferior ao preço de mercado, já uma opção 'Put' – se superior.

- A opção fora do dinheiro (OTM, out of the money) é uma opção que não pode ser exercida com lucro. Uma opção 'Call' está fora do dinheiro se o 'strike' é superior ao preço de mercado, já uma opção 'Put' – se inferior.

- A opção no dinheiro (ATM, at the money) é uma opção cujo preço de exercício é próximo do preço de mercado.

As colunas "Theo CALL" e "Theo PUT" mostram o preço teórico ou justo para a opção do tipo correspondente. Isso ajuda a determinar quão justo é o preço do contrato oferecido por seu comprador/vendedor. O preço teórico é calculado para cada 'strike' com base no histórico de preços do ativo subjacente. O cálculo é baseado no modelo Black-Scholes. Nele, o momento chave na determinação do valor teórico é a volatilidade esperada do ativo subjacente. A ideia principal deste modelo é a cobertura sem risco, isto é, ao comprar um ativo subjacente simultaneamente com a venda de uma opção 'Call' para esse ativo, o lucro e a perda devem se compensar juntamente com exatidão.

A volatilidade esperada ou implícita (Implied Volatility) também é exibida no quadro de opções. Ela é indicada em porcentagem e caracteriza as expectativas dos participantes do mercado sobre o valor futuro do ativo subjacente da opção. Quanto maior o valor da volatilidade, maior a expectativa dos traders por uma variação no preço do ativo subjacente. A dependência entre a volatilidade esperada e o 'strike price' da opção também pode ser visualizada na guia separada "Volatilidade".

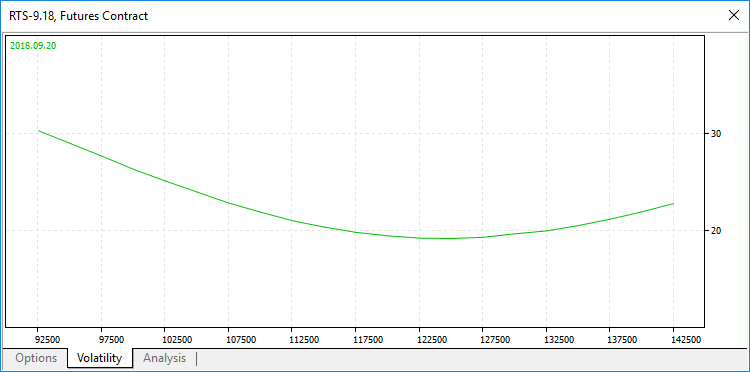

Gráfico de volatilidade #

Este gráfico mostra como a volatilidade esperada muda dependendo do 'strike price' da opção. Normalmente, a volatilidade tem os valores mais baixos quando se aproxima dos 'strike prices' que estão próximos do valor de mercado atual do ativo subjacente. Quanto menos próximo for o 'strike price' do valor de mercado atual, maior a expectativa dos traders por uma variação do preço no futuro. Neste caso, o gráfico assume a forma de um arco, por isso também é chamado de 'sorriso da volatilidade'.

Se o 'sorriso da volatilidade' é simétrico, os participantes do mercado assumem a mesma probabilidade de crescimento e de queda no valor do ativo subjacente. Se o 'sorriso da volatilidade' for deslocado para a direita, como mostrado na imagem acima, é mais provável que os participantes esperem a queda do ativo.

Análise #

O quadro de opções vem com uma ferramenta para analise de estratégias. Ela pode analisar suas posições abertas e também modelar qualquer carteira de investimentos. Por exemplo, você pode analisar quão eficaz é abrir uma posição virtual do ativo subjacente e, ao mesmo tempo, concluir um contrato de opção virtual. Ao modelar, você pode criar uma carteira manualmente ou usar os modelos embutidos de estratégias de negociação de opções populares, como Long String, Bull Put Spread, etc.

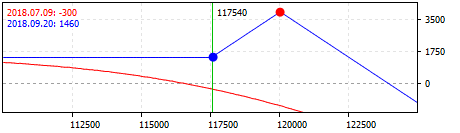

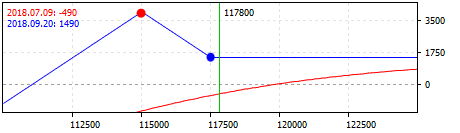

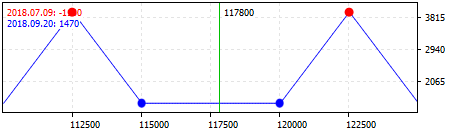

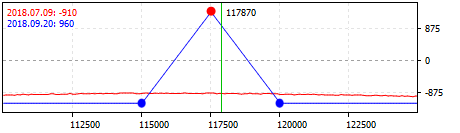

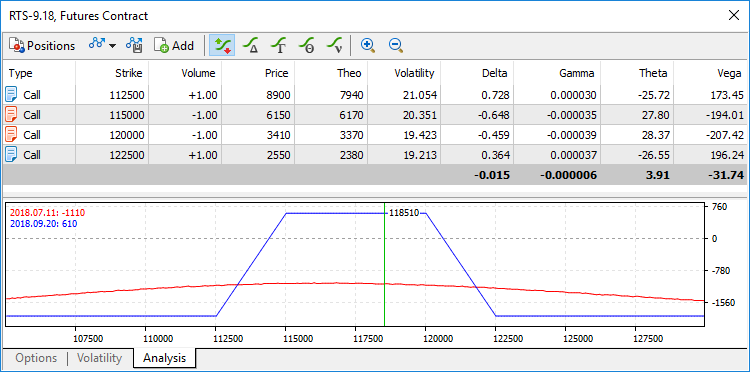

Gráfico de lucros/perdas e as 'Gregas' #

Além dos parâmetros gerais das opções na guia Análise, você pode ver as chamadas 'Gregas'. Tratam-se de indicadores estatísticos para avaliar a sensibilidade do preço da opção à alteração de vários parâmetros: 'strike price', volatilidade, preço atual do ativo subjacente, data de vencimento, etc. Usando-as, você pode avaliar o risco de uma mudança adversa no preço da opção de acordo com seus parâmetros.

- Delta – mostra como o valor da opção muda quando o preço do ativo subjacente muda. Calculado como a razão entre a alteração no valor da opção e a alteração no valor do ativo. Por exemplo, se o delta for 0,5 e o valor do ativo for aumentado em 100 unidades, o valor da opção aumentará em 50 unidades. Se o valor do delta for negativo e o valor do ativo aumentar, o valor da opção cairá. Para opções 'Call', o delta é positivo, para opções 'Put' – negativo.

- Gama – mostra como o valor do delta muda quando o preço do ativo subjacente muda. De fato, esta grega é a segunda derivada do preço da opção conforme o preço do ativo subjacente. Por exemplo, se o gama for 0,01 e o delta for 0,05, então quando o preço do ativo subjacente aumentar em 2 unidades, o delta aumentará em 0,02 e será 0,07. As opções com ainda muito tempo antes do vencimento tem um gama mínimo. Seu valor aumenta conforme se aproxima da data de vencimento.

- Teta – mostra como o valor da opção varia dependendo da data de vencimento. Calcula-se como a razão entre a alteração no valor da opção e a alteração no tempo do seu vencimento. Por exemplo, se o teta for 0,07, a opção diária perderá 0,07 de seu valor. Para facilitar a interpretação, o valor de teta é sempre mostrado como negativo, porque reduz o custo da opção.

- Vega – mostra como o valor da opção muda quando a volatilidade esperada muda. Calcula-se como a razão entre a alteração no valor da opção e a alteração na volatilidade esperada. Por exemplo, se o vega for 10 e a volatilidade aumentar em 1 ponto percentual, o valor da opção aumentará em 10 unidades. As opções com um 'strike price' mais próximo do preço de mercado atual do ativo possuem um valor mais alto de vega. Essas opções são mais sensíveis a mudanças na volatilidade esperada. O valor do vega diminui com a aproximação da data de exercício da opção.

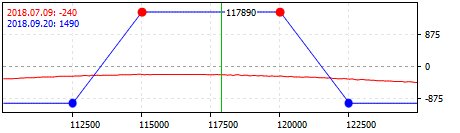

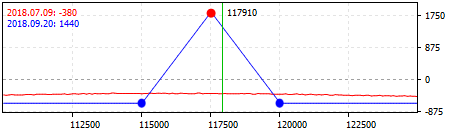

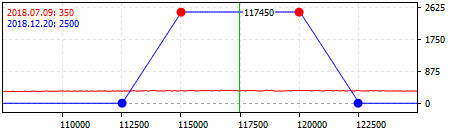

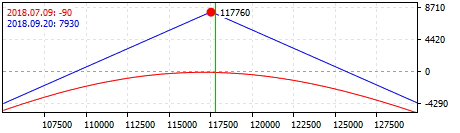

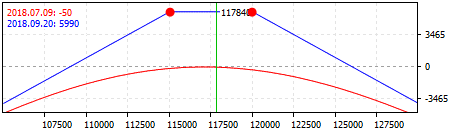

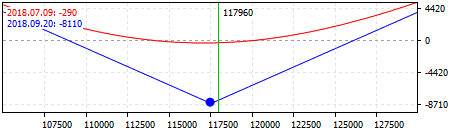

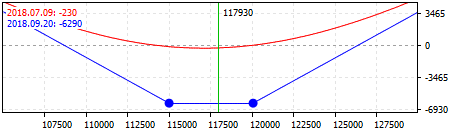

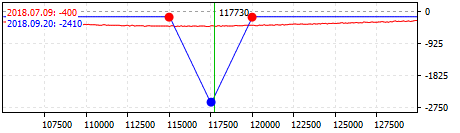

Na parte inferior, estão disponíveis os gráficos para alterar as 'gregas', dependendo do 'strike price' da opção. Para alternar entre eles, use os botões na barra de ferramentas ou no menu de contexto.

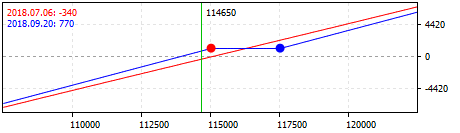

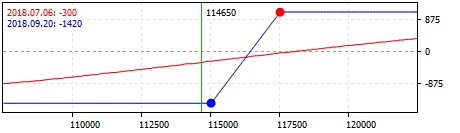

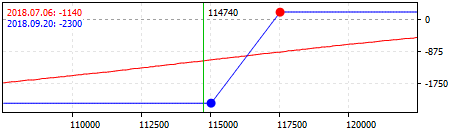

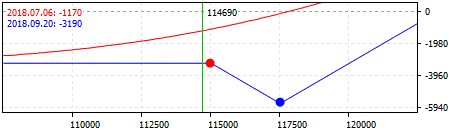

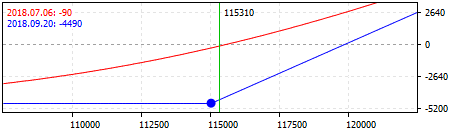

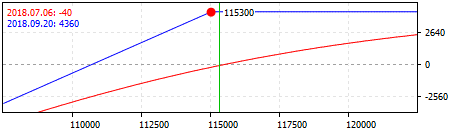

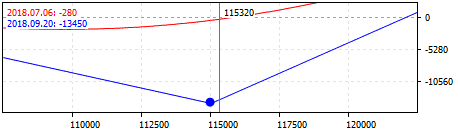

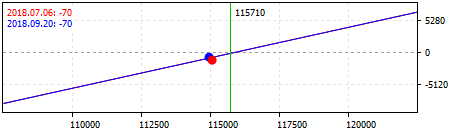

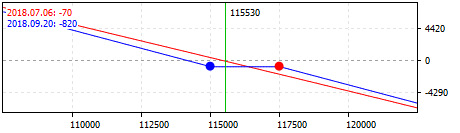

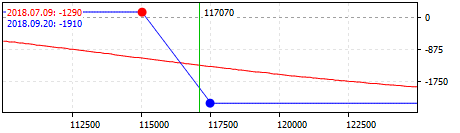

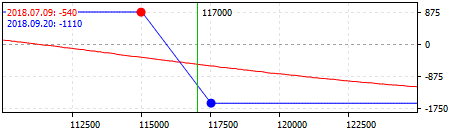

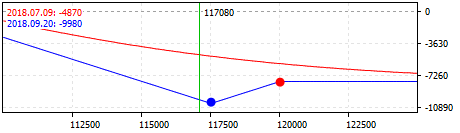

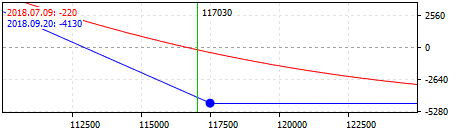

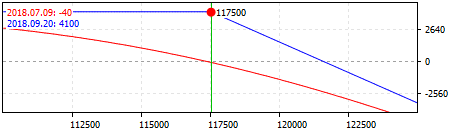

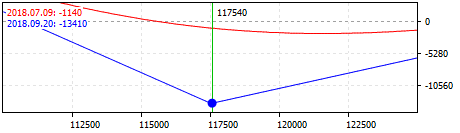

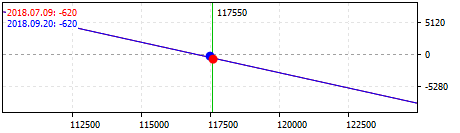

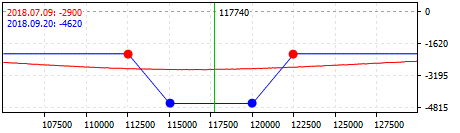

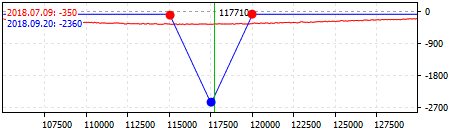

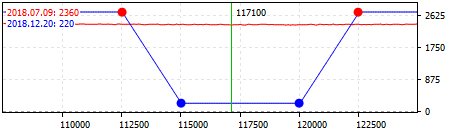

Além disso, você pode ver o gráfico de lucros/perdas da carteira selecionada, dependendo do preço final do ativo subjacente. A linha azul indica o lucro/perda da opção no momento do exercício, a linha vermelha mostra o lucro/perda de acordo com o valor do tempo. No canto do gráfico, o lucro/perda é mostrado de acordo com o preço atual do ativo subjacente.

Lucro no momento do exercício

Para cada estratégia (combinação de opções), o lucro e a perda são calculados de forma diferente, mas, em geral, são calculados como a diferença entre os 'strike prices' (ou entre o 'strike price' e o preço do ativo subjacente) e os prêmios pagos. Por exemplo, a estratégia Bear Put Spread envolve a venda de uma opção 'Put' com um 'strike' menor, bem como a compra de uma opção 'Put' com um 'strike' maior. A estratégia é usada se o trader esperar uma queda no preço do ativo subjacente. Se a alteração de preço é prevista corretamente, e o trader consegue lucrar, ela é calculada da seguinte forma:

('Strike price' da opção comprada) - ('Strike price' da opção vendida) - (Prêmio da opção comprada) + (Prêmio da opção vendida)

Como o preço do ativo subjacente diminui, ao exercer a opção 'Put' comprada, vendemos o ativo subjacente a um preço mais favorável – um 'strike price' acima do preço atual. Ao exercer as obrigações sobre a opção 'Put', resgatamos o ativo subjacente a um preço mais favorável – um 'strike' abaixo do preço atual. Assim, como lucro, obtemos a diferença entre os 'strike prices' da opção comprada e da opção vendida.

Além disso, a fórmula considera os prêmios pagos pelos contratos de opção. O preço da opção longa é subtraído, porque é pago pelo comprador. O preço da opção curta é adicionado, porque é pago ao vendedor.

Se, neste exemplo, o preço é previsto incorretamente, a perda será igual à diferença entre o prêmio recebido e o prêmio pago. 'Strike prices' não são considerados, pois as opções não são realizadas, isto é: uma parte não comprará o ativo a um preço superior ao preço de mercado, enquanto a outra parte não o venderá a um preço abaixo do preço de mercado.

Lucro considerando o valor do tempo

Para calcular o lucro/perda considerando o valor do tempo, é usado o preço teórico:

Posições de compra: (Preço teórico - Preço da opção) * Volume

Posições de venda: (Preço da opção - Preço teórico) * Volume

Ao construir o gráfico, a plataforma calcula o preço teórico de cada opção incluída na estratégia, a um determinado preço do ativo subjacente.

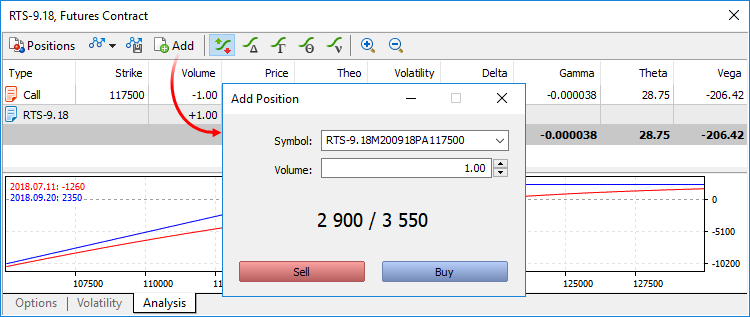

Criando sua própria estratégia #

Para analisar sua própria estratégia de negociação de opções, adicione as posições necessárias à lista. Clique em "Adicionar", selecione o símbolo desejado e clique em Buy ou Sell.

Após adicionar todas as posições necessárias, você poderá ver os indicadores estatísticos e o gráfico de lucros/perdas da estratégia.

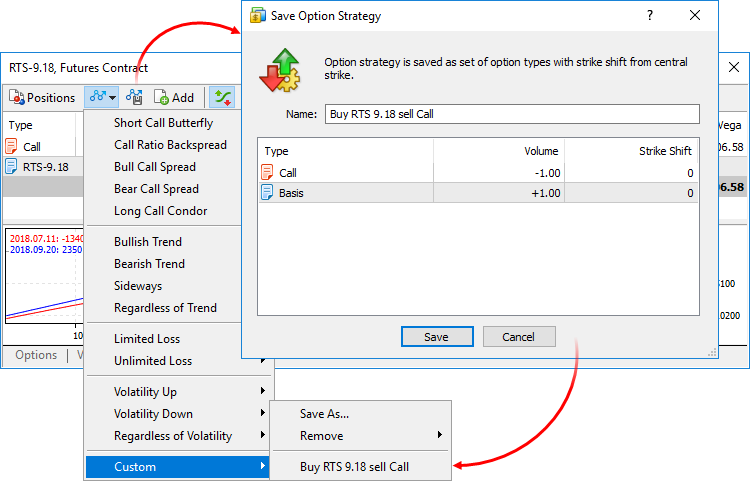

Qualquer estratégia pode ser salva para uso futuro. Clique ![]() na barra de ferramentas e especifique o nome da estratégia:

na barra de ferramentas e especifique o nome da estratégia:

Por uma questão de universalidade, os valores absolutos dos 'strikes' não são preservados. Em vez disso, é mantido o deslocamento a partir do 'strike' central.

Para carregar uma estratégia salva anteriormente, pressione ![]() na barra de ferramentas e selecione-a na seção "Usuário".

na barra de ferramentas e selecione-a na seção "Usuário".

Ao analisar estratégias, não há abertura de posições reais. O trabalho ocorre exclusivamente com posições virtuais. |

Modelos de estratégias populares #

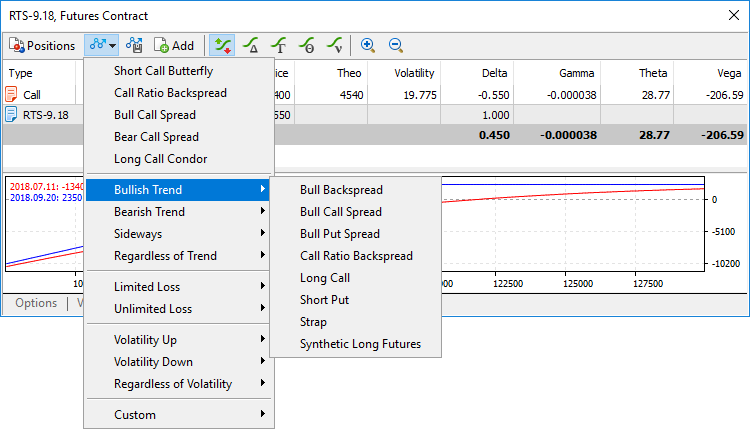

No quadro de opções, são incorporadas muitas estratégias populares que você pode conferir no instrumento financeiro selecionado. Para carregar uma estratégia, clique em![]() na barra de ferramentas:

na barra de ferramentas:

Depois disso, a lista exibirá um conjunto de posições cuja abertura implica a estratégia escolhida, e você poderá analisar os indicadores estatísticos.

Todas as estratégias embutidas são divididas em vários tipos, dependendo das condições de mercado nas quais elas se destinam a ser usadas: num mercado em alta ou em baixa, num movimento lateral ou independente da tendência. Todas estas estratégias são divididas em categorias, dependendo das expectativas do trader e da capacidade de limitar as perdas:

- Volatilidade ascendente – estratégia usada quando se espera um aumento na volatilidade do ativo subjacente.

- Volatilidade descendente – estratégia usada quando se espera uma redução na volatilidade do ativo subjacente.

- Independentemente da volatilidade – estratégia usada independentemente da volatilidade do ativo subjacente.

- Perda limitada – estratégia que envolve limitar possíveis perdas.

- Perda ilimitada – com um resultado desfavorável, a perda é ilimitada.

Todas as estratégias embutidas envolvem a compra e a venda de opções com a mesma data de vencimento.

Estratégias de tendência altista

Nome |

Categoria |

Descrição |

Quando é usado |

Lucro/Perda |

|---|---|---|---|---|

Bull Backspread

|

Perda ilimitada Volatilidade ascendente |

Venda de uma opção 'Put' com um 'strike' menor e compra de uma opção 'Call' com um 'strike' maior. |

Quando se espera um aumento moderado no preço do ativo subjacente. |

Lucro: Preço do ativo subjacente - 'Strike' da opção 'Call' +/- Diferença dos prêmios Perda: 'Strike' da opção 'Put' - Preço do ativo subjacente +/- Diferença dos prêmios

A estratégia é projetada para garantir que o preço final seja entre os 'strikes' das opções. Neste caso, ambas as opções não serão exercidas, e o trader irá lucrar com a diferença nos prêmios.

Quando o preço do ativo subjacente aumenta, o lucro não é limitado devido a uma compra mais favorável na opção 'Call'. No caso de uma queda, a perda é ilimitada devido à obrigação de vender o ativo a um preço menor na opção 'Put'.

|

Bull Call Spread

|

Perda limitada Volatilidade ascendente |

Venda de uma opção 'Call' com um 'strike' menor e compra de uma opção 'Call' com um 'strike' maior. |

Quando se espera um aumento moderado no preço do ativo subjacente. |

Lucro: 'Strike' da opção vendida - 'Strike' da opção comprada +/- Diferença dos prêmios Perda: Diferença dos prêmios

Quando o preço do ativo subjacente aumenta, o trader recebe a diferença entre os 'strike prices', já que ele tem a oportunidade de comprar o ativo a um preço mais favorável do que é obrigado a vender. A diferença dos prêmios é deduzida deste montante.

Com a queda do ativo, as opções não são exercidas e o trader perde apenas a diferença dos prêmios.

|

Bull Put Spread

|

Perda limitada Volatilidade ascendente |

Venda de uma opção 'Put' com um 'strike' menor e compra de uma opção 'Put' com um 'strike' maior. |

Quando se espera um aumento moderado no preço do ativo subjacente. |

Lucro: 'Strike' da opção vendida - 'Strike' da opção comprada +/- Diferença dos prêmios Perda: Diferença dos prêmios

Quando o preço do ativo subjacente aumenta, o trader recebe a diferença entre os 'strike prices', já que ele tem a oportunidade de vender o ativo a um preço mais favorável do que é obrigado a comprar. A diferença dos prêmios é deduzida deste montante.

Com a queda do ativo, as opções não são exercidas e o trader perde apenas a diferença dos prêmios.

|

Call Ratio Backspread

|

Perda limitada Volatilidade ascendente |

Venda de uma opção 'Call' com um 'strike' menor e compra de duas opções 'Call' com um 'strike' maior. |

Quando se espera uma mudança no preço do ativo subjacente e um aumento na volatilidade. |

Inicialmente, o lucro/perda é a diferença entre os prêmios pagos. Se o preço cair abaixo do 'strike price' da opção vendida, a perda é limitada apenas pela diferença dos prêmios, uma vez que ambas as opções não serão exercidas (as partes não comprarão o ativo a um preço superior ao preço de mercado).

A maior perda surge na diferença entre os 'strike prices' da opção vendida e da opção comprada. Nela, a opção vendida já está dentro do dinheiro, enquanto as compradas ainda não estão disponíveis. Neste caso, a perda será calculada da seguinte forma: 'Strike' da posição curta - 'Strike' da posição longa +/- Diferença dos prêmios.

Com um aumento adicional no preço do ativo, a carteira atinge o break-even. Quando o preço aumenta, o lucro é ilimitado: Preço do ativo subjacente - 'Strike' da opção 'Call' +/- Diferença dos prêmios.

|

Long Call

|

Perda limitada Volatilidade ascendente |

Long Call. |

Quando se espera um aumento no preço do ativo subjacente e um aumento na volatilidade. |

Lucro: Preço do ativo subjacente - 'Strike' da opção - Prêmio da opção Perda: Prêmio da opção

Quando o preço do ativo subjacente aumenta, o lucro não é limitado. Em caso de perda, a perda é limitada pelo prêmio pago pela opção.

|

Short Put

|

Perda ilimitada Volatilidade descendente |

Short Put. |

Quando se espera um aumento no preço e na volatilidade do ativo subjacente. |

Lucro: Prêmio da opção Perda: Preço do ativo subjacente - 'Strike' da opção + Prêmio da opção

Quando o preço do ativo subjacente aumenta, o lucro é limitado pelo prêmio da opção. Com uma queda, a perda não é limitada.

|

Strap

|

Perda limitada Volatilidade ascendente |

Compra de duas opções 'Call' e uma 'Put' com os mesmos 'strikes'. |

Quando se espera uma mudança no preço do ativo subjacente com uma maior probabilidade de crescimento. |

Lucro com o aumento do preço: 2*(Preço do ativo subjacente - 'Strike' da opção 'Call') - Prêmio das opções Lucro com a queda do preço: 2*(Preço do ativo subjacente - 'Strike' da opção 'Put') - Prêmio das opções Perda: Prêmio das opções

O lucro surge tanto durante o crescimento quanto durante a queda do preço do ativo subjacente, mas ele é maior durante o crescimento. A perda é limitada pelo prêmio pago pelas opções.

|

Synthetic Long Futures

|

Perda ilimitada Independentemente da volatilidade |

Compra de uma opção 'Call' e venda de uma opção 'Put' com os mesmos 'strikes'. |

Quando se espera um amento no preço do ativo subjacente. |

Lucro: Preço do ativo subjacente - 'Strike' da opção 'Call' +/- Diferença dos prêmios Perda: 'Strike' da opção 'Put' - Preço do ativo subjacente +/- Diferença dos prêmios

Quando o preço do ativo subjacente aumenta, o lucro não é limitado, quando diminui – a perda é limitada.

|

Estratégias de tendência baixista

Nome |

Categoria |

Descrição |

Quando é usado |

Lucro/Perda |

|---|---|---|---|---|

Bear Backspread

|

Perda ilimitada Volatilidade ascendente |

Venda de uma opção 'Put' com um 'strike' menor e compra de uma opção 'Call' com um 'strike' maior. |

Quando se espera uma queda moderada no preço do ativo subjacente. |

Lucro: 'Strike' da opção 'Put' - Preço do ativo subjacente +/- Diferença dos prêmios Perda: Preço do ativo subjacente - 'Strike' da opção 'Call' +/- Diferença dos prêmios

A estratégia é projetada para garantir que o preço final seja entre os 'strikes' das opções. Neste caso, ambas as opções não serão exercidas, e o trader irá lucrar com a diferença nos prêmios.

Quando o preço do ativo subjacente diminui, o lucro não é limitado devido a uma venda mais favorável na opção 'Put'. No caso de um aumento, a perda é ilimitada devido à obrigação de comprar o ativo a um preço superior na opção 'Call'.

|

Bear Call Spread

|

Perda limitada Volatilidade ascendente |

Venda de uma opção 'Call' com um 'strike' menor e compra de uma opção 'Call' com um 'strike' maior. |

Quando se espera uma queda moderada no preço do ativo subjacente. |

Lucro: Diferença de prêmios Perda: 'Strike' da opção comprada - 'Strike' da opção vendida +/- Diferença dos prêmios

Quando o preço do ativo subjacente diminui, o trader recebe a diferença entre os 'strike prices', já que ele tem a oportunidade de vender o ativo a um preço mais favorável do que é obrigado a comprar. A diferença dos prêmios é deduzida deste montante.

Com o aumento do ativo, as opções não são exercidas e o trader perde apenas a diferença dos prêmios.

|

Bear Put Spread

|

Perda limitada Volatilidade ascendente |

Venda de uma opção 'Put' com um 'strike' menor e compra de uma opção 'Put' com um 'strike' maior. |

Quando se espera uma queda moderada no preço do ativo subjacente. |

Lucro: 'Strike' da opção comprada - 'Strike' da opção vendida +/- Diferença dos prêmios Perda: Diferença dos prêmios

Quando o preço do ativo subjacente diminui, o trader recebe a diferença entre os 'strike prices', já que ele tem a oportunidade de resgatar o ativo a um preço inferior ao que é obrigado a vender. A diferença dos prêmios é deduzida deste montante.

Com o aumento do ativo, as opções não são exercidas e o trader perde apenas a diferença dos prêmios.

|

Put Ratio Backspread

|

Perda limitada Volatilidade ascendente |

Compra de duas opções 'Put' com um 'strike' menor e venda de uma opção 'Put' com um 'strike' maior. |

Quando se espera uma mudança no preço do ativo subjacente e um aumento na volatilidade. |

Inicialmente, o lucro/perda é a diferença entre os prêmios pagos.

Se o preço subir acima do 'strike price' da opção comprada, a perda é limitada apenas pela diferença dos prêmios, uma vez que ambas as opções não serão exercidas (as partes não venderão o ativo a um preço inferior ao preço de mercado).

A maior perda surge na diferença entre os 'strike prices' da opção vendida e da opção comprada. Nela, a opção vendida já está dentro do dinheiro, enquanto as vendidas ainda não estão disponíveis. Neste caso, a perda será calculada da seguinte forma: 'Strike' da posição longa - 'Strike' da posição curta +/- Diferença dos prêmios.

Com uma queda adicional no preço do ativo, a carteira atinge o break-even. Quando o preço diminui, o lucro é ilimitado: 'Strike' da opção 'Put' - Preço do ativo subjacente +/- Diferença dos prêmios.

|

Long Put

|

Perda limitada Volatilidade ascendente |

Long Put. |

Quando se espera uma queda no preço do ativo subjacente e um aumento na volatilidade. |

Lucro: 'Strike' da opção - Preço do ativo subjacente - Diferença do prêmio Perda: Prêmio da opção

Quando o preço do ativo subjacente diminui, o lucro é ilimitado. Em caso de perda, a perda é limitada pelo prêmio pago pela opção.

|

Short Call

|

Perda ilimitada Volatilidade descendente |

Short Call. |

Quando se espera uma queda no preço e na volatilidade do ativo subjacente. |

Lucro: Prêmio da opção Lucro: 'Strike' da opção - Preço do ativo subjacente - Diferença do prêmio

Quando o preço do ativo subjacente diminui, o lucro é limitado pelo prêmio da opção. Com um aumento, a perda é ilimitada.

|

Strip

|

Perda limitada Volatilidade ascendente |

Compra de uma opção 'Call' e de duas opções 'Put' com os mesmos 'strikes'. |

Quando se espera uma mudança no preço do ativo subjacente com uma maior probabilidade de queda. |

Lucro com a queda de preço: 2*('Strike' da opção 'Put' - Preço do ativo subjacente) - Diferença dos prêmios Lucro com o aumento do preço: Preço do ativo subjacente - 'Strike' da opção 'Call' - Prêmio das opções Perda: Prêmio da opção

O lucro surge tanto durante o crescimento quanto durante a queda do preço do ativo subjacente, mas ele é maior durante a queda. A perda é limitada pelo prêmio pago pelas opções.

|

Synthetic Short Futures

|

Perda ilimitada Independentemente da volatilidade |

Compra de uma opção 'Put' e venda de uma opção 'Call' com os mesmos 'strikes'. |

Quando se espera uma queda no preço do ativo subjacente. |

Lucro: 'Strike' da opção 'Put' - Preço do ativo subjacente +/- Diferença dos prêmios Perda: Preço do ativo subjacente - 'Strike' da opção 'Call' +/- Diferença dos prêmios

Quando o preço do ativo subjacente aumenta, o lucro não é limitado, quando diminui – a perda é limitada.

|

Estratégias de tendência lateral

Nome |

Categoria |

Descrição |

Quando é usado |

Lucro/Perda |

|---|---|---|---|---|

Call Ratio Spread

|

Perda ilimitada Volatilidade descendente |

Venda de uma opção 'Call' com um 'strike' menor e compra de duas opções 'Call' com 'strikes' maiores. |

Quando se espera uma queda na volatilidade e preço do ativo subjacente é fixo. |

Lucro: 'Strike' da opção comprada - Preço do ativo subjacente +/- Diferença dos prêmios Perda com o aumento do preço: Preço do ativo subjacente - 'Strike' da opção vendida +/- Diferença dos prêmios Perda com a queda no preço: Diferença de prêmios

O lucro inicial é a diferença dos prêmios. Quando o preço aumenta ligeiramente, o trader recebe lucro adicional na opção de 'Call' comprada. Com o aumento adicional de preço, as opções vendidas estarão dentro do dinheiro, e o trader estará com perdas (o volume de opções vendidas é maior, a opção comprada não será capaz de compensar a perda).

Quando o preço do ativo subjacente diminui, o trader perde apenas o prêmio pago pela opção comprada. Com o aumento do preço, a perda é ilimitada.

|

Put Ratio Spread

|

Perda ilimitada Volatilidade descendente |

Venda de duas opções 'Put' com um 'strike' menor e venda de uma opção 'Put' com um 'strike' maior. |

Quando se espera uma queda na volatilidade e preço do ativo subjacente é fixo. |

Lucro: Preço do ativo subjacente - 'Strike' da opção comprada +/- Diferença dos prêmios Perda com o aumento no preço: Diferença de prêmios Perda com a queda no preço: Preço do ativo subjacente - 'Strike' da opção vendida +/- Diferença dos prêmios

O lucro inicial é a diferença dos prêmios. Quando o preço aumenta ligeiramente, o trader recebe lucro adicional na opção de 'Put' comprada. Com a queda adicional no preço, as opções vendidas estarão dentro do dinheiro, e o trader estará com perdas (o volume de opções vendidas é maior, a opção comprada não será capaz de compensar a perda).

Quando o preço do ativo subjacente aumenta, o trader perde apenas o prêmio pago pela opção comprada. Com a queda no preço, a perda é ilimitada.

|

Condor Ratio

|

Perda ilimitada Volatilidade descendente |

Venda de duas opções 'Put' com um 'strike' menor. Compra de uma opção 'Put' com um 'strike' maior. Compra de uma opção 'Call' com um 'strike' maior. Venda de duas opções 'Call' com um 'strike' maior. |

Quando se espera uma ligeira alteração no preço do ativo subjacente. |

Comparado com a Long/Short Condor, esta estratégia tem um maior potencial de lucro, mas as possíveis perdas não são limitadas.

O lucro máximo é obtido em dois casos, nomeadamente quando o preço está no intervalo entre os 'strikes' das opções 'Put' e no intervalo entre os 'strikes' das opções 'Call'. Nestes casos, o trader tem a oportunidade de implementar as opções compradas, enquanto as vendidas ainda não estão dentro do dinheiro.

Com um aumento ou uma diminuição significativa no preço, as perdas não são limitadas, uma vez que o volume das opções vendidas, que estarão dentro do dinheiro, é duas vezes maior do que o valor das opções compradas.

|

Long Call Butterfly

|

Perda limitada Volatilidade descendente |

Compra de uma opção 'Call' com um 'strike' menor. Venda de duas opções 'Call' com um 'strike' maior. Compra de uma opção 'Call' com um 'strike' maior. |

Quando se espera uma queda na volatilidade com uma ligeira alteração no preço do ativo subjacente. |

Lucro com o aumento do preço: Preço do ativo subjacente - 'Strike' da opção comprada +/- Diferença dos prêmios Lucro com o aumento adicional no preço: (Preço do ativo subjacente - 'Strike' da opção comprada) - 2*(Preço do ativo subjacente - 'Strike' da opção vendida) +/- Diferença dos prêmios Perda: Diferença dos prêmios

A estratégia é projetada para o movimento do preço num determinado intervalo. O lucro é obtido nos intervalos entre os 'strike prices' das opções compradas e vendidas. Neste caso, a opção 'Call' com 'strike' mínimo já está dentro do dinheiro, enquanto seu lucro ainda não está totalmente coberto pelas perdas nas opções vendidas. Uma vez que a opção comprada com 'strike' máximo está dentro do dinheiro, as perdas nas opções vendidas são cobertas completamente.

Quando o preço aumenta ou diminui significativamente, a perda é limitada pela diferença dos prêmios.

|

Long Call Condor

|

Perda limitada Volatilidade descendente |

Compra de uma opção 'Call' com um 'strike' menor. Venda de uma opção 'Call' com um 'strike' maior. Venda de uma opção 'Call' com um 'strike' ainda maior. Compra de uma opção 'Call' com um 'strike' maior. |

Quando se espera uma queda na volatilidade com uma ligeira alteração no preço do ativo subjacente. |

Lucro com o aumento do preço: Preço do ativo subjacente - 'Strike' da opção comprada +/- Diferença dos prêmios Lucro com o aumento adicional no preço: (Preço do ativo subjacente - 'Strike' da opção comprada) - ('Strike' da opção vendida - Preço do ativo subjacente) +/- Diferença dos prêmios Perda: Diferença dos prêmios

A estratégia é projetada para o movimento do preço num determinado intervalo. O lucro é obtido nos intervalos entre os 'strike prices' das opções compradas e vendidas. Neste caso, a opção comprada com 'strike' mínimo já está dentro do dinheiro, enquanto lucro ainda não está totalmente coberto pelas perdas nas opções vendidas. Uma vez que a opção comprada com 'strike' máximo está dentro do dinheiro, as perdas nas opções vendidas são cobertas completamente.

Quando o preço aumenta ou diminui significativamente, a perda é limitada pela diferença dos prêmios.

|

Long Put Butterfly

|

Perda limitada Volatilidade descendente |

Compra de uma opção 'Put' com um 'strike' menor. Venda de duas opções 'Put' com um 'strike' maior. Compra de uma opção 'Put' com um 'strike' ainda maior. |

Quando se espera uma queda na volatilidade com uma ligeira alteração no preço do ativo subjacente. |

Lucro com a queda do preço: Preço do ativo subjacente - 'Strike' da opção comprada +/- Diferença dos prêmios Lucro com a queda adicional no preço: (Preço do ativo subjacente - 'Strike' da opção comprada) - 2*(Preço do ativo subjacente - 'Strike' da opção vendida) +/- Diferença dos prêmios Perda: Diferença dos prêmios

A estratégia é projetada para o movimento do preço num determinado intervalo. O lucro é obtido nos intervalos entre os 'strike prices' das opções compradas e vendidas. Neste caso, a opção 'Put' com o strike máximo já está dentro do dinheiro, e não é completamente coberto pelas perdas nas opções vendidas. Uma vez que a opção comprada com 'strike' mínimo está dentro do dinheiro, as perdas nas opções vendidas são cobertas completamente.

Quando o preço aumenta ou diminui significativamente, a perda é limitada pela diferença dos prêmios.

|

Long Put Condor

|

Perda limitada Volatilidade descendente |

Compra de uma opção 'Put' com um 'strike' menor. Venda de uma opção 'Put' com um 'strike' maior. Venda de uma opção 'Put' com um 'strike' ainda maior. Compra de uma opção 'Put' com um 'strike' ainda maior. |

Quando se espera uma queda na volatilidade com uma ligeira alteração no preço do ativo subjacente. |

Lucro com a queda do preço: Preço do ativo subjacente - 'Strike' da opção comprada +/- Diferença dos prêmios Lucro com a queda adicional no preço: (Preço do ativo subjacente - 'Strike' da opção comprada) - ('Strike' da opção vendida - Preço do ativo subjacente) +/- Diferença dos prêmios Perda: Diferença dos prêmios

A estratégia é projetada para o movimento do preço num determinado intervalo. O lucro é obtido nos intervalos entre os 'strike prices' das opções compradas e vendidas. Neste caso, a opção 'Put' com o strike máximo já está dentro do dinheiro, e não é completamente coberto pelas perdas nas opções vendidas. Uma vez que a opção comprada com 'strike' mínimo está dentro do dinheiro, as perdas nas opções vendidas são cobertas completamente.

Quando o preço aumenta ou diminui significativamente, a perda é limitada pela diferença dos prêmios.

|

Short Straddle

|

Perda ilimitada Volatilidade descendente |

Venda de opções 'Call' e 'Put' com o mesmo 'strike'. |

Quando se espera uma queda na volatilidade e preço do ativo subjacente é fixo. |

Lucro: Prêmio das opções Perda com o aumento do preço: Preço do ativo subjacente - 'Strike' da opção 'Put' - Prêmio das opções Perda com a queda de preço: 'Strike' da opção 'Call' - Preço do ativo subjacente - Diferença dos prêmios

O lucro é limitado pelo prêmio das opções, a perda é ilimitada e ocorre quando o preço do ativo subjacente se move em qualquer direção.

|

Short Strangle

|

Perda ilimitada Volatilidade descendente |

Venda de uma opção 'Put' com um 'strike' menor e venda de uma opção 'Call' com um 'strike' maior. |

Quando se espera uma queda na volatilidade e preço do ativo subjacente é fixo. |

Lucro: Prêmio das opções Perda com o aumento do preço: Preço do ativo subjacente - 'Strike' da opção 'Put' - Prêmio das opções Perda com a queda de preço: 'Strike' da opção 'Call' - Preço do ativo subjacente - Diferença dos prêmios

O lucro é limitado pelo prêmio das opções, a perda é ilimitada e ocorre quando o preço do ativo subjacente se move em qualquer direção. Em comparação com o short straddle, há mudanças maiores no preço do ativo subjacente, isto é, o lucro permanece no máximo no intervalo entre os 'strikes' das opções.

|

Estratégias independentemente da tendência

Nome |

Categoria |

Descrição |

Quando é usado |

Lucro/Perda |

|---|---|---|---|---|

Long Straddle

|

Perda limitada Volatilidade ascendente |

Compra de opções 'Call' e 'Put' com o mesmo 'strike'. |

Quando se espera uma mudança no preço do ativo subjacente e um aumento na volatilidade. |

Lucro com o aumento do preço: Preço do ativo subjacente - 'Strike' da opção 'Call' - Prêmio das opções Lucro com a queda de preço: 'Strike' da opção 'Put' - Preço do ativo subjacente - Diferença dos prêmios Perda: Prêmio das opções

O lucro é limitado pelo prêmio das opções, o lucro não é limitado e ocorre quando o preço do ativo subjacente se move em qualquer direção.

|

Long Strangle

|

Perda limitada Volatilidade ascendente |

Compra de uma opção 'Put' com um 'strike' menor e compra de uma opção 'Call' com um 'strike' maior. |

Quando se espera uma mudança no preço do ativo subjacente e um aumento na volatilidade. |

Lucro com o aumento do preço: Preço do ativo subjacente - 'Strike' da opção 'Call' - Prêmio das opções Lucro com a queda de preço: 'Strike' da opção 'Put' - Preço do ativo subjacente - Diferença dos prêmios Perda: Prêmio das opções

O lucro é limitado pelo prêmio das opções, o lucro não é limitado e ocorre quando o preço do ativo subjacente se move em qualquer direção. Comparado com Long Straddle, esta estratégia é projetada para uma maior mudança no preço.

|

Short Call Butterfly

|

Perda limitada Volatilidade ascendente |

Venda de uma opção 'Call' com um 'strike' menor. Compra de duas opções 'Call' com um 'strike' maior. Venda de uma opção 'Call' com um 'strike' ainda maior. |

Quando se espera uma mudança no preço do ativo subjacente e um aumento na volatilidade. |

Lucro: Diferença de prêmios Perda com o aumento de preço: 'Strike' da opção comprada - Preço do ativo subjacente +/- Diferença dos prêmios Perda com o aumento adicional no preço: (Preço do ativo subjacente - 'Strike' da opção vendida) - 2*(Preço do ativo subjacente - 'Strike' da opção comprada) +/- Diferença dos prêmios

O lucro é o máximo quando o preço se move consideravelmente em qualquer direção, a perda é limitada e surge em flutuações insignificantes do preço.

|

Short Call Condor

|

Perda limitada Volatilidade ascendente |

Venda de uma opção 'Call' com um 'strike' menor. Compra de uma opção 'Call' com um 'strike' ainda maior. Compra de uma opção 'Call' com um 'strike' maior. Venda de uma opção 'Call' com um 'strike' ainda maior. |

Quando se espera uma mudança no preço do ativo subjacente e um aumento na volatilidade. |

Lucro: Diferença dos prêmios Perda com o aumento no preço: 'Strike' da opção comprada - Preço do ativo subjacente +/- Diferença dos prêmios Perda com o aumento adicional no preço: (Preço do ativo subjacente - 'Strike' da opção vendida) - ('Strike' da opção comprada - Preço do ativo subjacente) +/- Diferença dos prêmios

O lucro é limitado pela diferença dos prêmios e tem o valor máximo quando o preço se move significativamente em qualquer direção. A perda máxima é formada nos intervalos entre os 'strike prices' das opções compradas e vendidas. Neste caso, a opção vendida com 'strike' mínimo já está dentro do dinheiro, e ela não está totalmente coberta pelo lucro nas opções compradas. Com um crescimento ainda maior, o lucro das opções compradas cobrirá completamente as perdas das vendidas.

|

Short Put Butterfly

|

Perda limitada Volatilidade ascendente |

Venda de uma opção 'Put' com um 'strike' menor. Compra de duas opções 'Put' com um 'strike' maior. Venda de uma opção 'Put' com um 'strike' ainda maior. |

Quando se espera uma mudança no preço do ativo subjacente e um aumento na volatilidade. |

Lucro: Diferença de prêmios Perda com o aumento do preço: Preço do ativo subjacente - 'Strike' da opção vendida +/- Diferença dos prêmios Perda com o aumento adicional no preço: (Preço do ativo subjacente - 'Strike' da opção vendida) - ('Strike' da opção comprado - Preço do ativo subjacente) +/- Diferença dos prêmios

O lucro é o máximo quando o preço se move consideravelmente em qualquer direção, a perda é limitada e surge em flutuações insignificantes do preço.

|

Short Put Condor

|

Perda limitada Volatilidade ascendente |

Venda de uma opção 'Put' com um 'strike' menor. Compra de uma opção 'Put' com um 'strike' maior. Compra de uma opção 'Put' com um 'strike' ainda maior. Venda de uma opção 'Put' com um 'strike' ainda maior. |

Quando se espera uma mudança no preço do ativo subjacente e um aumento na volatilidade. |

Lucro: Diferença dos prêmios Perda com o aumento do preço: Preço do ativo subjacente - 'Strike' da opção vendida +/- Diferença dos prêmios Perda com o aumento adicional no preço: (Preço do ativo subjacente - 'Strike' da opção vendida) - (Preço do ativo subjacente - 'Strike' da opção comprada) +/- Diferença dos prêmios

O lucro é limitado pela diferença dos prêmios e tem o valor máximo quando o preço se move significativamente em qualquer direção. A perda máxima é formada nos intervalos entre os 'strike prices' das opções compradas e vendidas. Neste caso, a opção vendida com 'strike' mínimo já está dentro do dinheiro, e ela não está totalmente coberta pelo lucro nas opções compradas. Com um crescimento ainda maior, o lucro das opções compradas cobrirá completamente as perdas das vendidas.

|