- Théorie des Vagues d'Elliott

- Construction des Vagues

Théorie des Vagues d'Elliott

La Théorie des Vagues d'Elliot représente un développement de la fameuse théorie de Dow. Elle s'applique à tous les actifs, passifs ou biens librement négociés (actions, obligations, pétrole, or, etc.). La théorie de la vague a été proposée par le comptable et expert en affaires Ralph Nelson Elliott dans son étude intitulée "Le Principe des Vagues", publiée en 1938.

Après avoir pris sa retraite et qu'une maladie grave ait été découverte dans son organisme, Elliott a commencé à observer les marchés boursiers et leurs graphiques dans l'espoir de comprendre le comportement du marché. Après avoir effectué un grand travail, il a conclu que le marché, étant un produit de la psychologie prédominante des masses, suivait certaines lois.

La théorie des Vagues d'Elliott est basée sur certaines lois cycliques de la psychologie du comportement humain. Selon Elliott, le comportement des prix du marché peut être clairement estimé et montré dans le graphique sous forme de vagues (la vague est ici un mouvement de prix explicite). La Théorie des Vagues d'Elliott dit que le marché peut être en deux grandes phases : Marché Haussier et Marché Baissier.

Elliot propose également que tous les mouvements de prix sur le marché sont divisés en :

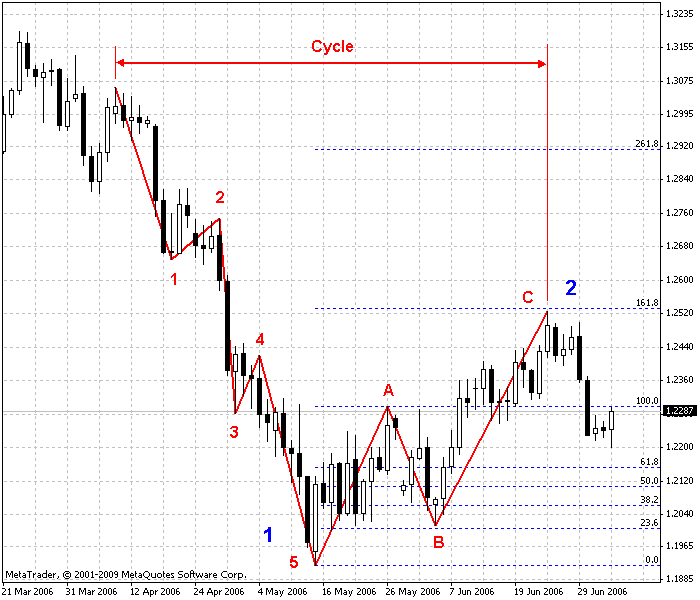

- 5 vagues dans la direction de la tendance principale (vagues 1 à 5 dans la Fig. 1) ;

- 3 vagues de correction (vagues A, B, C dans la Fig. 1).

Les vagues sont divisées en :

- impulsions qui créent une tendance dans une direction (haussière ou baissière) et font le marché se déplacer de façon très active (vagues 1, 3, 5, A, C dans la Fig. 1) ;

- corrections (retours) caractérisés par un mouvement contre la tendance (vagues 2, 4, B dans la Fig. 1).

Figure 1.

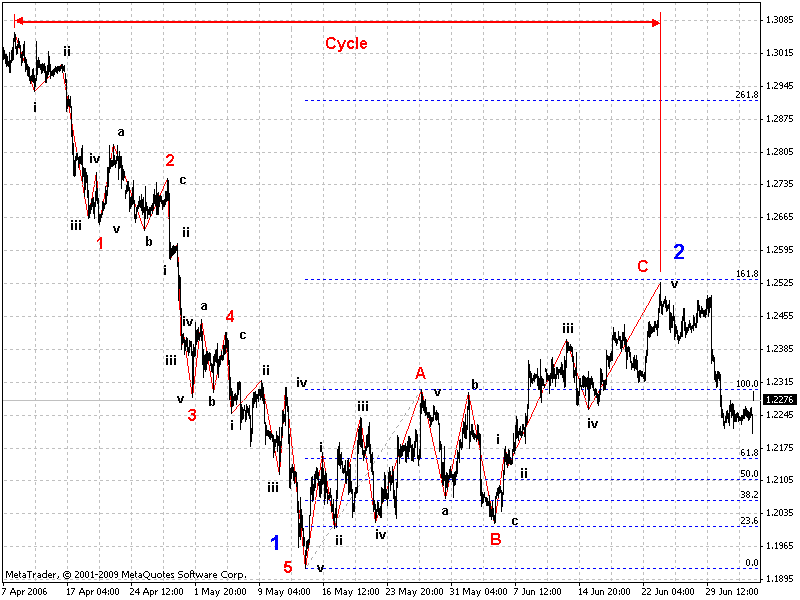

Dans sa théorie des Vagues, Elliott s'est basé sur le principe de division des vagues. Cela signifie que chaque vague fait partie d'une vague plus longue et qu'elle est elle-même divisée en vagues plus petites (Fig. 2). Chaque vague est divisée en 3 ou 5 vagues. Cette division dépend de la direction de la vague plus longue.

Le principe principal de la théorie d'Elliott est que chaque vague d'impulsion est constituée de cinq vagues plus courtes et que chaque vague de correction (contre la tendance) est composée de trois vagues, ce que l'on peut voir sur la figure 2.Par exemple, la Vague 1 dans la figure 2 est composée de 5 vagues plus courtes puisqu'il s'agit d'une vague d'impulsion qui crée la tendance.

La cycle le plus long, selon Elliott, est appelé Grand Supercycle et est composé de 8 vagues Supercycle. Ces dernières sont chacune composéés de 8 Cycles, etc. Par exemple, la Fig. 2 montre 3 cycles de base. Il peut être facilement vu que les vagues d'impulsion et les vagues de correction suivantes sont proportionnelles. Plus l'impulsion est forte, plus la correction est forte, et vice versa.

La Théorie des Vagues d'Elliott est critiquée car il n'y a pas toujours une définition de quand une vague démarre ou se termine. Les corrections sont particulièrement difficiles à cet égard.

La Théorie des Vagues d'Elliott et les Nombres de Fibonacci

Les Nombres de Fibonacci fournissent la fondation mathématique pour la Théorie des Vagues d'Elliott. Les Nombres de Fibonacci jouent un rôle important dans la construction du cycle complet de marché décrit dans les vagues d'Elliott. Chacun des cycles qu'Elliott a défini est compris dans un nombre total de vagues correspondant à un nombre de la séquence de Fibonacci.

En examinant plus attentivement la Fig. 2, on peut noter que le cycle complet de marché est composé de deux grandes vagues, 8 vagues moyennes et 34 petites vagues. De la même façon, dans un marché baissier, on peut voir qu'un Grand Supercycle baissier est composé d'une grande vague, de 5 vagues moyennes et de 21 petites vagues. Si nous continuons cette division, nous pourrons observer 89 vagues encore plus petites, etc.

De la même façon, un Grand Supercycle haussier est composé d'une grande vague, de 3 vagues moyennes et de 13 petites vagues. Au sous-niveau suivant, il y a 55 très petites vagues, etc.

Figure 2.

Ce principe est normalement utilisé dans la Théorie des Vagues d'Elliott de la façon suivante : le mouvement dans une certaine direction devrait continuer jusqu'à ce qu'il atteigne un certain point en accord avec la somme d'une séquence de nombres de Fibonacci.

Par exemple, si la durée pendant laquelle une tendance ne change pas excède 3 jours, cette direction ne devrait pas changer avant le 5ème jours. De façon similaire, la tendance devrait continuer jusqu'à 8 jours si elle n'a pas changé de direction au bout de 5 jours. La tendance de 9 jours ne devrait pas être terminée avec le 13ème jour, etc. Ce schéma de base de la façon dont les mouvements de tendance peuvent être calculés s'applique également aux données horaires, quotidiennes, hebdomadaires ou mensuelles. Cependant, il ne s'agit que d'un "modèle idéal", et personne ne doit s'attendre à ce que le comportement des prix soit si défini et prédictible. Elliott a noté que les déviations pourraient se produire à la fois dans le temps et dans l'amplitude et les vagues individuelles se développeraient difficilement exactement dans ces formes régulières.

Caractéristiques des Vagues

Les calculs dans la Théorie des Vagues d'Elliott ressemblent à une feuille de route. Chaque vague a un ensemble de caractéristiques. Ces caractéristiques sont basées sur les tableaux de comportements du marché.

Dans la Théorie des Vagues d'Elliott, une attention spéciale est portée à la description individuelle de chaque vague. En outre, il y a certaines lois utilisées pour la formation proportionnelles des vagues d'Elliott (tableau ci-dessous). Ces lois permettent une définition correcte de l'endroit où la vague commence et combien de temps elle dure. Les longueurs de ces vagues sont mesurées de haut en bas de la vague correspondante.

Vague |

Relations entre les Vagues |

1 |

- |

2 |

0.382, 0.5 ou 0.618 de la longueur de la Vague 1 |

3 |

1.618 ou 2.618 de la longueur de la Vague 1 |

60 |

0.382 ou 0.5 de la longueur de la Vague 1 |

5 |

0.382, 0.5 ou 0,618 de la longueur de la Vague 1 |

A |

0.382, 0.5 ou 0,618 de la longueur de la Vague 1 |

B |

0.382 ou 0.5 de la longueur de la Vague A |

C |

1.618, 0.618 ou 0.5 de la longueur de la Vague A |

Les relations classiques ci-dessus entre les vagues sont confirmées par des relations réelles avec une erreur de 10%. Une telle erreur peut s'expliquer par l'influence à court terme de certains facteurs techniques ou fondamentaux. Dans l'ensemble, les données sont plutôt relatives. L'important est que toutes les relations entre toutes les vagues peuvent prendre des valeurs de 0,382, 0,50, 0,618, 1,618. Avec cela, nous pouvons calculer les relations entre les hauteurs et les longueurs des vagues. Considérons les caractéristiques de chaque vague :

- Vague 1

Se produit lorsque la "psychologie du marché est baissière. Les nouvelles sont toujours négatives. En règle générale, il est très fort s'il représente un saut (passage d'une tendance baissière à une tendance haussière, pénétration du niveau de résistance, etc.). Dans un état calme, il montre généralement des mouvements de prix insignifiants dans un contexte d'hésitation générale. - Vague 2

Se produit lorsque le marché se retire rapidement des récentes positions rentables durement gagnées. Il peut se retourner jusqu'à presque 100% de la Vague 1, mais pas en-dessous du niveau de départ. Elle fait habituellement 60% de la Vague 1 et se développe en arrière plan de la quantité dominante des investisseurs préférant fixer leurs bénéfices. - Vague 3

Est ce que recherchent les disciples d'Elliott. Une augmentation rapide de l'optimisme des investisseurs est observée. C'est la plus puissante et la plus longue vague de hausse (elle ne peut jamais être la plus courte) où les prix sont accélérés et les volumes augmentés. Une Vague 3 typique excède la Vague 1 d'au moins 1,618 fois, voire plus. - Vague 4

Elle est souvent difficile à identifier. Elle ne corrige habituellement pas de plus de 38% de la Vague 3. Sa profondeur et sa longueur ne sont normalement pas très significatrices. Les humeurs optimistes prévalent toujours sur le marché. La Vague 4 peut ne pas chevaucher la Vague 2 jusqu'à ce que le cycle de cinq vagues ne fasse partie du triangle de fin. - Vague 5

Est souvent identifiée en utilisant les divergences de momentum. Les prix augmentent avec des volumes moyens. La vague est formée en arrière plan de l'excitation globale du public. A la fin de la vague, les volumes de trading augmentent souvent rapidement. - Vague A

De nombreux traders considèrent toujours que l'augmentation rapide fera un retour rapide. Mais il y a aussi des traders qui sont sûrs du contraire. Les caractéristiques de cette vague sont souvent très similaires à celles de la Vague 1=. - Vague B

Ressemble souvent à la Vague 4 et est très difficile à identifier. Montre des mouvements insignifiants vers le haut sur les restes d'optimisme. - Vague C

Une forte vague décroissante dans le contexte de la persuasion générale qu'une nouvelle tendance à la baisse a commencé. En attendant, certains investisseurs commencent à acheter avec prudence. Cette vague est caractérisée par un grand momentum (cinq vagues) et une longueur jusqu'à 1,618 fois la Vague 3.

Malheureusement, les vagues d'Elliott sont bien observées sur les "vieux" marchés, mais elles sont plutôt tamisées pour l'avenir. C'est pourquoi l'utilisation pratique de la théorie d'Elliott Wave est souvent difficile et nécessite des connaissances particulières.